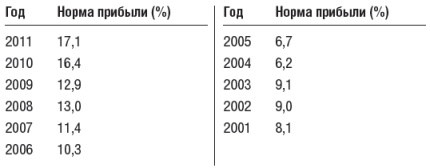

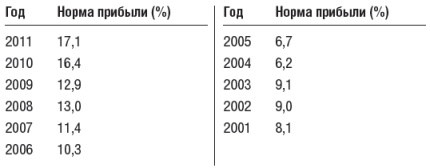

Норма чистой прибыли

Больше всего Уоррена привлекает экономический сценарий, в котором благоприятные экономические предпосылки вновь создаваемых монополий постоянно улучшаются, что позволяет им переманивать все больше клиентов из сферы автомобильного транспорта. Давайте взглянем на динамику нормы чистой прибыли UP за последние десять лет.

Из приведенных данных видно, что в период с 2001 по 2011 год «Union Pacific» добилась повышения нормы прибыли чуть больше чем на 100 процентов – с 8,1 до 17,1 процента. О чем это говорит? Сравним данную цифру с нормой прибыли гиганта среди автоперевозчиков «Werner Enterprises», где она составляет порядка 5 процентов. В то же время промышленный гигант «General Electric» в лучшие годы добивается нормы прибыли порядка 11 процентов, а «CocaCola», обладающая неоспоримыми конкурентными преимуществами, в 2010 году отчиталась о достигнутой норме прибыли 24,1 процента. «Union Pacific» быстро приближается к норме прибыли в 20 процентов. Это намного больше, чем в сфере автомобильных грузоперевозок, и скорее сопоставимо с показателями «Coca-Cola».

Увеличение балансовой стоимости

Хотя балансовая стоимость считается не самой показательной характеристикой, Уоррен часто пользуется ею, чтобы оценить, насколько стабильно растет экономика той или иной компании. В случае с «Union Pacific» мы видим, что балансовая стоимость на одну акцию, составлявшая в 2000 году 17,47 доллара, к 2010 году выросла до 36,14 доллара, то есть несколько больше чем на 100 процентов за десять лет. Сравните это с аналогичным показателем «Werner Enterprises», где прирост балансовой стоимости на одну акцию за тот же период составил 34 процента. Для сравнения: балансовая стоимость, приходящаяся на одну акцию, в GE увеличилась на 120 процентов, а в «Coca-Cola» – на 215 процентов.

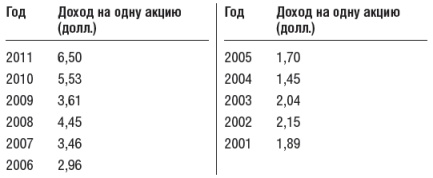

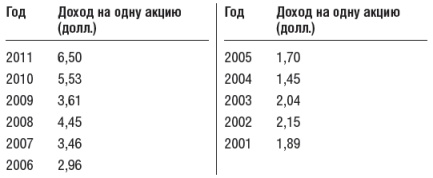

Доход на одну акцию

История доходов, приходящихся на одну акцию «Union Pacific», демонстрирует стойкую тенденцию к быстрому росту. За последние десять лет этот показатель увеличился на 243 процента, что соответствует ежегодному приросту на 13,1 процента.

Статистические данные с точки зрения бизнеса

Что все это означает? Представьте себе, что в 2011 году, когда акции компании продаются на бирже по 100 долларов, вы решили купить ее целиком. На данный момент в обращении находилось примерно 487 миллионов акций «Union Pacific». Таким образом, чтобы скупить их, вам потребуется 48,7 миллиарда долларов. Если в 2011 году она получит такой же доход, как и в 2010 (4,33 миллиарда долларов), нетрудно подсчитать, что он составит 8,8 процента от вложенных денег ($4,33 млрд: $48,7 млрд = 8,8 %). В период с 2001 по 2011 год доходы UP в расчете на одну акцию росли в среднем на 12,87 процента. Если эта тенденция сохранится, то и наш доход, который в данный момент составляет 8,8 процента, тоже будет каждый год прирастать на 12,85 процента.

Помните теорию Уоррена о корпоративных облигациях с переменной ставкой? В данном случае «облигация» «Union Pacific» обойдется нам в 100 долларов, и на нее до уплаты налогов будет начислен доход в размере 8,40 доллара, то есть 8,8 процента от стоимости. Поскольку «Union Pacific» располагает долгосрочными конкурентными преимуществами, что подтверждается историей роста ее доходов и балансовой стоимости за последние десять лет, мы вправе предположить, что доходность нашей ценной бумаги будет и впредь увеличиваться такими же темпами, то есть в среднем по 12,87 процента в год.

Теперь инвестор должен решить для себя вопрос: достаточно ли ему начального дохода в 8,8 процента, который на протяжении следующих десяти лет будет расти на 12,87 процента? Прежде чем ответить на него, учтите, что при ежегодном росте на 12,87 процента наша начальная ставка доходности, которая составляет 8,8 процента на 100 вложенных долларов, также будет увеличиваться и к 2020 году составит 29 процентов, а через двадцать лет – 62 процента.

Если компания обладает какими-то долгосрочными конкурентными преимуществами, то рост балансовой стоимости, как считает Уоррен, позволяет рассматривать ее акции как своего рода облигации с переменной ставкой доходности. Они увеличивают свою рыночную стоимость в соответствии с ростом стоимости самой компании. Этот процесс не всегда происходит гладко и линейно, но при наличии долгосрочных конкурентных преимуществ время работает на нас.

Глава 20

«U.S. Bankcorp»

Адрес: 800 Nicollet Mall, Minneapolis, MN 55402-4302, USA

Телефон: (651) 466-3000

Веб-сайт: http://www.usbank.com

Род занятий: банковское дело

Ключевые статистические данные:

Акционерная компания Год основания: 1850

Количество работников: 63 000

Чистая прибыль: 4,6 миллиарда долларов (2011 год)

Доход на одну акцию: 2,05 доллара (2011 год)

Среднегодовой рост доходов на одну акцию: 6,11 процента Балансовая стоимость из расчета на одну акцию: 16,45 доллара Среднегодовой рост балансовой стоимости из расчета на однуакцию:10,1 процента

Дивиденды в 2011 году (в денежном выражении и процентах): 0,50 доллара /1,85 процента

Годы приобретения акций компанией «Berkshire»: 2006, 2007, 2009

Средняя цена приобретения акций: 30,75 доллара Где торгуются акции: Нью-Йоркская фондовая биржа Биржевой индекс: USB

По состоянию на 2011 год во владении «Berkshire» находится 78 060 769 акций «U.S. Bankcorp», или 4,1 процента от их общего количества. Цена одной акции в настоящее время составляет 24 доллара, а весь пакет акций в инвестиционном портфеле «Berkshire» оценивается в 1,87 миллиарда долларов. С учетом того что акции покупались по 30,75 доллара и на их приобретение было затрачено в общей сложности 2,4 миллиарда долларов, нереализованные потери «Berkshire» от этой сделки составляют 530 миллионов.

«U.S. Bankcorp»

«U.S. Bankcorp» занимает пятое место среди коммерческих банков США по сумме активов (311 миллиардов долларов) и шестое – по сумме депозитов (204 миллиарда). Он имеет свыше 3 тысяч филиалов и 5320 банкоматов в двадцати пяти штатах. На региональном уровне банк предоставляет полный комплекс банковских услуг 16 миллионам клиентов из числа юридических и физических лиц, в том числе услуги по доверительному управлению активами, и осуществляет платежные операции по всему миру.