«Washington Post»

Помимо того что компания издает одну из ведущих газет США «Washington Post» со средним ежедневным тиражом 615 628 экземпляров, она владеет также газетой «Herald» в Эверетте и журналом «Newsweek» (еженедельный тираж составляет примерно 1,5 миллиона экземпляров). Кроме того, в число ее доходных активов входят телевизионные станции и ряд мелких компаний кабельного телевидения в сельских районах 19 штатов (700 тысяч подписчиков). Ей также принадлежит компания «Kaplan Inc.», оказывающая помощь людям в подготовке к различным учебным и профессиональным экзаменам.

Короче говоря, у «Washington Post» есть масса возможностей делать деньги, и это хорошо, потому что газеты с распространением интернета постепенно становятся явлением вчерашнего дня. Но они еще не умерли и продолжают приносить доходы наряду с другими активами компании.

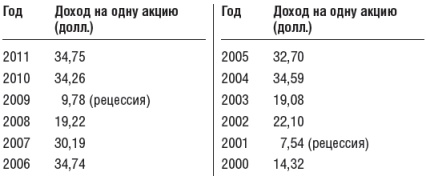

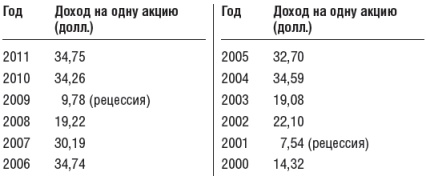

Несмотря на то что доходы от рекламы существенно снизились из-за рецессии, в 2011 году после уплаты налогов газета получила чистую прибыль в размере 275 миллионов долларов, что составляет около 83 процентов от пиковых показателей 2006 года. Однако следует учесть, что в 2005 году доход на одну акцию компании составлял 32,59 доллара при годовой прибыли в размере 314 миллионов, а в 2011 году этот же показатель вырос до 34,75 доллара, хотя прибыль снизилась до 275 миллионов. Каким образом доход на одну акцию может возрастать при снижении общей прибыли?

Это произошло благодаря обратному выкупу акций, в ходе которого «Washington Post» последовательно снизила количество акций, находящихся в свободной продаже, с 9,6 миллиона в 2005 году до 7,75 миллиона в 2011, то есть на 19,2 процента, вследствие чего повысился доход на одну акцию. Продемонстрируем это на примере: если взять чистую прибыль компании за 2005 год, равную 314,3 миллиона долларов, и разделить ее на 9,6 миллиона акций, то на одну акцию придется 32,70 доллара ($314,3 миллионов: 9,6 миллиона = $32,70). Но если ту же самую годовую прибыль 2005 года разделить на количество акций, находившихся в свободном обращении в 2011 году (7,5 миллиона), то доход на одну акцию возрастет до 40,55 доллара ($314,3 миллиона: 7,5 миллиона = $40,55). Чем меньше акций находится в свободной продаже, тем выше доход на каждую акцию.

Как видим, «Washington Post», работающая в весьма конкурентной сфере прессы и телевидения, может не только сохранять, но и увеличивать доходность акций даже в периоды снижения прибыли.

Инвестиция Уоррена

Покупка акций «Washington Post» в 1973 и 1974 годах обошлась Баффету в 11 миллионов долларов при средней цене 6,36 доллара за одну акцию. Спустя двадцать семь лет, в 2011 году, доход на одну акцию «Washington Post» составлял уже 34,75 доллара, благодаря чему Уоррен вправе рассматривать ее как облигацию, дающую годовой доход в размере 546 процентов. Если же учесть, что с момента покупки к 2011 году цена акции возросла с 6,36 до 338 долларов, то прирост ее стоимости составил 5214 процентов, то есть в среднем по 11,34 процента в года на протяжении 37 лет.

Однако сейчас не 1974 год, и акцию «Washington Post» невозможно купить за 6,36 доллара. Сегодня за нее придется уплатить 338 долларов. Возникает вопрос, что мы можем получить, купив эту акцию в 2011 году за 338 долларов. Чтобы выяснить это, давайте проведем анализ, как это всегда делает при покупке сам Баффет.

Анализ Баффета при покупке активов

Изучив историю дохода на одну акцию «Washington Post», вы можете заметить, что в период с 2000 по 2011 год прирост этого показателя составил 142 процента, то есть доходность возрастала в среднем на 8,38 процента на протяжении одиннадцати лет. Мы берем промежуток в одиннадцать лет потому, что из-за рецессии 2001 года в рекламной отрасли отмечалось значительное снижение оборота. Если бы мы взяли показатели этого года за основу для расчетов, то прирост был бы чрезмерно велик, что могло исказить действительное состояние дел. Вместе с тем необходимо понимать, что рецессия – прекрасное время для покупки акций, так как обычно она ведет к кратковременному снижению цен на них.

Исходя из дохода на одну акцию «Washington Post» в размере 34,75 доллара и цены акции, составлявшей по состоянию на 2011 год 338 долларов, можно подсчитать, что ее начальная доходность равна 10,2 процента ($34,75: $338 = = 10,2 %) и она будет ежегодно возрастать примерно на 8,38 процента.

История балансовой стоимости, приходящейся на одну акцию

С 2000 по 2011 год размер балансовой стоимости, приходившейся на одну акцию «Washington Post», вырос на 173 процента, то есть увеличивался в среднем на 9,59 процента в год на протяжении одиннадцати последних лет.

В 2011 году на одну акцию «Washington Post» приходилось 427 долларов балансовой стоимости, а доход по ней составлял около 34,75 доллара. Это означает, что ее можно рассматривать как облигацию с начальной годовой доходностью 8,1 процента, которая, как мы предполагаем, исходя из исторических данных, будет расти на 8,38 процента в год.

Но мы можем купить эту акцию ниже балансовой стоимости (427 долларов), заплатив за нее рыночную цену, которая по состоянию на 2011 год составляла примерно 338 долларов. Это значит, что доходность повысится до 10,27 процента и будет возрастать по мере увеличения доходов компании, которые в историческом плане росли в среднем на 8,38 процента в год.

Теперь мы должны ответить на следующий вопрос: как изменится начальная доходность, равная 34,75 доллара, за десять лет при ежегодном приросте на 8,38 процента? Для этого воспользуемся калькулятором на сайте http://www.investopedia.com/calculator/FVCal.aspx.

Введите 8,38 процента в окошко «Прирост доходности» и 34,75 доллара в окошко «Нынешнее значение». Укажите срок 10 лет и нажмите кнопку «Вычислить». У вас получится 77,70 доллара. Это значит, что в 2021 году доход на одну акцию «Washington Post» составит около 77,70 доллара.

Что будут означать для нас 77,70 доллара в 2021 году? Все зависит от того, каким в то время будет соотношение цены акции к доходу на нее. Если коэффициент Р/Е будет равен 12,5 (показатель 2011 года, который является самым низким за последние пятнадцать лет), то мы можем спрогнозировать, что цена одной акции поднимется до 971,25 доллара (12,5 x $77,70 = $971,25). Если в 2011 году мы купили акцию

«Washington Post» за 338 долларов, а в 2021 году продадим ее за 971,25 доллара, то наш выигрыш за десять лет составит 633,25 доллара, или 187 процентов, то есть по 11,13 процента в год.