Что касается принадлежащей Уоррену компании «Berkshire Hathaway», то для оценки ее долгосрочных экономических результатов он пользуется показателями оценочной стоимости. Существует также понятие внутренней стоимости компании, которая далеко не всегда совпадает с балансовой стоимостью. Таким образом, если балансовая стоимость, приходящаяся на одну акцию, составляет 40 долларов, это не обязательно значит, что и внутренняя стоимость из расчета на акцию будет такой же. Внутренняя стоимость – это дисконтированная стоимость денежных средств, которые можно получить от предприятия за оставшееся время его существования. Подобные расчеты практически невозможно произвести с абсолютной точностью. Можно быть уверенным, что в любой конкретный день внутренняя стоимость компании будет отличаться от ее балансовой стоимости в ту или другую сторону. Полное совпадение наблюдается весьма редко.

У большинства компаний, располагающих долгосрочными конкурентными преимуществами, внутренняя стоимость из расчета на одну акцию намного превосходит балансовую. Есть также небольшое количество компаний, имеющих долгосрочные конкурентные преимущества и в то же время отрицательную балансовую стоимость (например, агентство «Moody’s»). Такое случается редко, но если вы видите, что доход на одну акцию в такой компании имеет постоянную тенденцию к росту, а балансовая стоимость отрицательная, это верный признак того, что у компании есть какие-то долгосрочные конкурентные преимущества.

Ниже мы покажем, как положительные изменения балансовой стоимости помогают измерить рост внутренней стоимости компании. Вот как это объясняет сам Уоррен:

Мы даем вам цифры балансовой стоимости «Berkshire», потому что они позволяют составить приблизительное, хотя и существенно заниженное представление о внутренней стоимости компании. Другими словами, изменения балансовой стоимости за каждый конкретный год в процентном выражении весьма близки к изменениям внутренней стоимости за тот же год.

Показатели роста балансовой стоимости компании за продолжительный срок могут использоваться для примерной оценки роста ее внутренней стоимости. Они же помогают выявлять компании, обладающие долгосрочными конкурентными преимуществами. В ходе этого поиска необходимо в первую очередь обращать внимание на постоянный рост балансовой стоимости на протяжении ряда лет.

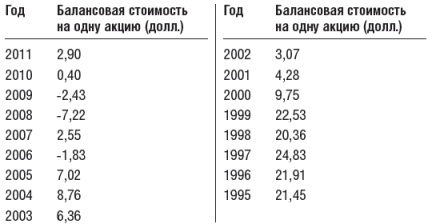

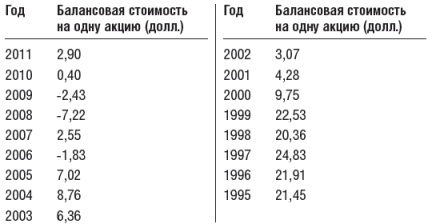

Давайте сравним показатели компаний «Coca-Cola» и «Ford Motor».

С 1995 по 2011 год балансовая стоимость компании «Coca-Cola» из расчета на одну акцию выросла на 579 процентов. Таким образом, среднегодовой прирост за последние шестнадцать лет составил 12,72 процента. В последние десять лет балансовая стоимость повысилась на 219 процентов, а среднегодовой прирост за тот же период составил 12,32 процента.

С 1995 по 2011 год балансовая стоимость компании «Ford Motor» из расчета на одну акцию снизилась на -86,38 процента. Среднегодовой спад за последние шестнадцать лет составил, таким образом, 11,76 процента. В последние десять лет балансовая стоимость снизилась на 32 процента, а среднегодовой спад за тот же период составил 3,82 процента.

«Coca-Cola»

«Ford Motor»

Совершенно очевидно, что с точки зрения инвестиционной перспективы «Coca-Cola» повышает свою внутреннюю стоимость, а «Ford Motor» снижает.

Этот тест далек от совершенства, так как может быть множество причин снижения балансовой стоимости компании, не имеющих никакого отношения к ее базовым экономическим параметрам. Например, балансовая стоимость может уменьшиться в результате отделения дочерней фирмы.

Существует также немало причин роста балансовой стоимости компании, никак не связанных с увеличением ее внутренней стоимости, например приобретение какой-то фирмы по непомерно высокой цене. Поскольку она отражается в бухгалтерском учете, балансовая стоимость компании резко возрастает. Однако такие случаи не должны беспокоить нас, так как рост балансовой стоимости интересует нас только как индикатор наличия долгосрочных конкурентных преимуществ. Выявив такой признак, необходимо более тщательно исследовать экономическую историю компании, чтобы определить, в чем эти преимущества заключаются.

АНАЛИЗ КОНКРЕТНЫХ АКТИВОВ

Глава 7

«American Express Company»

Адрес: 200 Vasey Street, New York, New York 10285, USA

Телефон: (212) 640-2000

Веб-сайт: www.americanexpress.com

Род занятий: глобальные платежи, расчетные и кредитные карты, туристический бизнес

Ключевые статистические данные:

Акционерная компания Год основания: 1850

Количество работников: 58 300

Годовой доход: 30,2 миллиарда долларов (2011 год) Чистая прибыль: 4,85 миллиарда долларов (2011 год) Доход на одну акцию: 4,05 доллара (2011 год) Среднегодовой рост доходов на одну акцию за десять лет: 12,2 процента

Балансовая стоимость из расчета на одну акцию: 16,60 доллара (2011 год)

Рыночная стоимость акции: 45 долларов (2011 год)

Дивиденды (в денежном выражении и процентах): 0,72 доллара /1,37 процента

Годы приобретения акций компанией «Berkshire»: 1994, 1995, 1998, 2000

Средняя цена приобретения акций: 8,44 доллара

Где торгуются акции: Нью-Йоркская фондовая биржа

Биржевой индекс: AXP

По состоянию на 2011 год во владении «Berkshire» находится 151 610 700 акций «American Express» (12,6 процента от общего количества), приобретенных в период с 1994 по 2000 год. Поскольку акции «American Express» в 2011 году котируются по 45 долларов, их общий пакет, находящийся в собственности «Berkshire», стоит примерно 6,82 миллиарда долларов. С учетом того что на их приобретение было затрачено 1,28 миллиарда долларов, доход «Berkshire» от этой инвестиции составляет 5,54 миллиарда долларов.

«American Express»

Это одна из крупнейших в мире компаний, оказывающих финансовые услуги. Ее головной офис находится в Нью-Йорке, и она входит в число 30 компаний промышленного индекса Доу Джонса. Ее бренд занимает 22-е место среди самых дорогих брендов мира. С помощью кредитных и расчетных карт «Amex» осуществляется 24 процента всех денежных операций в США, то есть больше, чем у любого другого эмитента карт.

Компания была основана в 1850 году Генри Уэллсом и Уильямом Фарго – теми же людьми, которые создали банк «Wells Fargo». Первоначально она занималась транспортировкой почты. После расширения страны в западном направлении и обнаружения золота в Калифорнии в 1882 году она переключилась на курьерскую доставку наличных денег между восточным и западным побережьями.