Во-первых, не следует отказываться от подписи документа. Ведь у ревизора может возникнуть соблазн что-то в него дописать.

Во-вторых, сотруднику фирмы лучше поставить подпись с универсальным комментарием: «С возражениями». Сами возражения можно представить позднее, во время «разбора полетов».

Получив акт, внимательно изучите его. Если ваш спор с налоговой инспекцией дойдет до суда, то исход дела во многом будет зависеть от того, насколько правильно он составлен. Все ошибки и неточности в нем вы можете обратить в свою пользу.

Изменилась процедура вручения акта налогоплательщику. Налоговый орган может направить акт о проведении проверки по почте только в том случае, если проверяемое лицо уклоняется от его получения. Факт уклонения отражается в самом акте, и он направляется по месту нахождения организации или месту жительства физического лица. Ранее акт налоговой проверки вручался под расписку или направлялся по почте заказным письмом.

Прежде, чем поставить подпись в акте проверьте:

• соответствует ли акт установленной форме, есть ли в наличии все указанные в нем приложения и расчеты;

• правильны ли расчеты сотрудников налоговой инспекции. Нередко в них бывают арифметические ошибки;

• не вышли ли проверяющие за круг вопросов, указанных в решении о проведении проверки;

• не нарушены ли сроки проверки;

• содержит ли акт ссылки на нормативные документы, положения которых вы нарушили, а также на статьи Налогового кодекса, в которых установлена ответственность за эти нарушения. В противном случае акт проверки не будет соответствовать требованиям, установленным для этого документа;

• действовали ли на момент нарушения нормативные акты, на которые ссылаются налоговики;

• каковы были ставки налогов на момент нарушения.

Акт – это еще не решение налоговой инспекции, а только мнение инспекторов, которые проводили проверку. Если вы обнаружили в нем ошибки, можете направить руководителю налоговой инспекции свои возражения. На это закон дает вам 15 дней со дня получения акта.

Достаточно информации в акте проверки

Суд не согласился с налогоплательщиком. Обязанность налоговиков вручать налогоплательщику вместе с актом проверки все полученные в ходе проверки материалы или их копии не установлена. Часть документов носит информационный характер и не положена в основу выводов проверяющих. Остальные документы отражены в самом акте проверки.

Возражения по акту проверки можете изложить в произвольной форме. Постарайтесь четко сформулировать, с чем вы не согласны. И не пишите слишком длинных текстов.

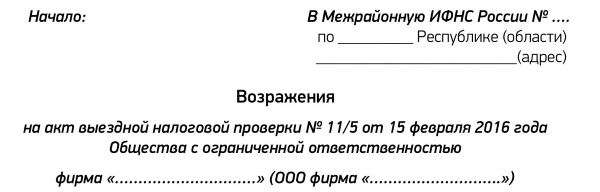

Например, можно начать и закончить следующими фразами:

Налоговой службой (МРИ ФНС России № по……) составлен Акт № 11/5 от 15 февраля 2016 года. ООО фирма «…………………………..» не согласна с указанным актом по перечисленным ниже основаниям.

Окончание:

На основании выше изложенного просим исключить из акта выездной налоговой проверки раздел 2.7. «Налог на прибыль. Расходы, уменьшающие доходы от реализации 2015 года» и сделать соответствующий пересчет.

Имейте в виду: если в ваших возражениях будет слишком много «воды», скорее всего, руководитель инспекции прочитает только начало и конец бумаги.

После того как в инспекции получат возражения на акт проверки, руководитель инспекции должен рассмотреть материалы проверки в течение 10 дней с даты, когда истекает срок для предоставления возражений.

Назначается день рассмотрения материалов и извещается об этом компания-налогоплательщик.

Обратите внимание!

Мы рекомендуем следующую тактику поведения: «торгуйтесь». Ни налоговая, ни вы особо судиться не хотят. Договоритесь с ними, что оставляете, что нет (желательно убрать те замечания, которые будут повторяться в дальнейшем). Пообещайте им, что в случае такого расклада судиться с ними вы не будите и добровольно заплатите «согласованные» налоги.

Возьмите с собой аудитора! Но будьте аккуратны: это может налоговую только разозлить! Или покажет серьезность ваших намерений!

33. Руководитель налоговой службы стал судьей!

Действия руководителя инспекции при рассмотрении материалов проверки по новой редакции Кодекса достаточно интересны: он проверяет явку сторон, исследует все доказательства, принимает решение, если дело нужно отложить, о привлечении эксперта, переводчика или свидетеля.

После того как компания представит все документы и выскажет все свои замечания к материалам проверки, руководитель определяет, нарушила ли компания закон, как именно, и есть ли ее вина в этом.

Также именно руководитель инспекции определяет, есть ли обстоятельства, смягчающие или исключающие вину налогоплательщика.

Оценив все эти обстоятельства, руководитель инспекции выносит решение. А также может принять решение об обеспечительных мерах – о приостановке расчетов по счетам, о запрете на отчуждение имущества.

Обратите внимание!

По результатам рассмотрения материалов проверки руководитель (его заместитель) налогового органа выносит одно из следующих решений:

• о привлечении налогоплательщика к налоговой ответственности за совершение налогового правонарушения;

• об отказе в привлечении налогоплательщика к налоговой ответственности за совершение налогового правонарушения;

• о проведении дополнительных мероприятий налогового контроля.

Налоговикам запретили передумывать

ВАС РФ защитил налогоплательщика

Президиум ВАС РФ принял весьма полезное для налогоплательщиков решение. Спор состоял в следующем. Налоговики проверили налогоплательщика и вынесли решение о доначислении налога, пени и штрафа. Спустя некоторое время, проверяющие опомнились и посчитали, что можно потребовать еще больше налогов. Они внесли изменения в предыдущее решение и предложили налогоплательщику уплатить повышенные суммы.

Как отмечается в Определении ВАС РФ от 28 сентября 2007 г. № 9467/07, ст.101 НК РФ не предусматривает возможности вынесения налоговым органом дополнительного решения о взыскании недоимки по налогам и штрафа после того, как принято решение по результатам выездной проверки. Т. е. налоговики не могут ни коим образом изменять уже вынесенные решения. Этот вывод можно распространить и на другие решения налоговиков. Например, они часто вносят изменения в Решение о назначении выездной налоговой проверки.

На практике возникает вопрос о последствиях несоблюдения налоговым органом требований к порядку проведения налоговой проверки и оформлению ее результатов.