Дебет 51 «Расчетные счета»

Кредит 50 «Касса».

На выданную сумму заработной платы составляется расходный кассовый ордер, номер и дата которого проставляются на последней странице ведомости.

Журнал регистрации платежных ведомостей (форма № Т-53а) применяется для учета и регистрации платежных ведомостей по произведенным выплатам работникам организации.

Выплаты, не совпадающие со временем выдачи заработной платы (внеплановые авансы, отпускные суммы и т. п.), производят по расходным кассовым ордерам, на которых делают пометку «Разовый расчет по заработной плате».

Выдачу сумм заработной платы и пособий оформляют следующей бухгалтерской записью:

Дебет 70 «Расчеты с персоналом по оплате труда»

Кредит 50 «Касса».

Не полученная в срок заработная плата оформляется следующей бухгалтерской записью:

Дебет 70 «Расчеты с персоналом по оплате труда»

Кредит 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-4 «Расчеты по депонированным суммам».

Учет расчетов с депонентами ведут в книге учета депонированной заработной платы, заполняемой по данным реестра не выданной заработной платы. Книгу открывают на год. Для каждого депонента в ней отводят отдельную строку, в которой указывают табельный номер депонента, его фамилию, имя, отчество, депонированную сумму и отметки о ее выдаче. Суммы, оставшиеся на конец года невыплаченными, переносят в новую ьснигу, открываемую также на год.

Последующую выплату депонированной заработной платы осуществляют по расходному кассовому ордеру и отражают:

Дебет 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-4 «Расчеты по депонированным суммам».

Кредит 50 «Касса».

12.8. Учет расчетов по социальному страхованию и обеспечению

Основным документом, определяющим порядок расчета и уплаты страховых взносов, а также порядок предоставления отчетности, является Федеральный закон от 24 июля 2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования».

Согласно ст. 5 вышеуказанного закона:

Плательщиками страховых взносов являются страхователи, определяемые в соответствии с федеральными законами о конкретных видах обязательного социального страхования, к которым относятся:

1) лица, производящие выплаты и иные вознаграждения физическим лицам:

а) организации;

б) индивидуальные предприниматели;

в) физические лица, не признаваемые индивидуальными предпринимателями;

2) индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой (далее – плательщики страховых взносов, не производящие выплаты и иные вознаграждения физическим лицам), если в федеральном законе о конкретном виде обязательного социального страхования не предусмотрено иное.

Индивидуальные предприниматели могут являться плательщиками по двум основаниям, поскольку они уплачивают взносы за самого себя и за работников, при их наличии.

По общему правилу объектами обложения страховыми взносами являются все выплаты работникам, которые предусмотрены трудовыми, гражданско-правовыми договорами или же действующим коллективным договором, соглашением и локальными нормативными актами работодателя.

Взносами облагаются все выплаты в пользу физических лиц по трудовым или гражданско-правовым договорам (подряда, услуг) вне зависимости от того, пойдут ли они на уменьшение налога на прибыль или нет.

Для организаций и индивидуальных предпринимателей, производящих выплаты и иные вознаграждения физическим лицам, базой для начисления страховых взносов является сумма этих выплат и иных вознаграждений, являющихся объектом обложения страховыми взносами.

Сумма страховых взносов исчисляется и уплачивается страхователем отдельно в отношении каждого государственного внебюджетного фонда согласно установленным ставкам (в Пенсионный фонд – еще отдельно страховая и накопительная часть).

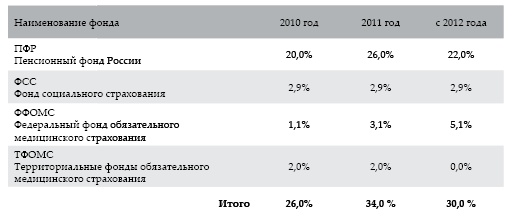

Федеральный закон от 3 декабря 2011 г. № 379-Φ3 «О внесении изменений в отдельные законодательные акты Российской Федерации по вопросам установления тарифов страховых взносов в государственные внебюджетные фонды» снижает на 2012–2013 годы максимальный тариф страховых взносов в государственные внебюджетные фонды для основной массы налогоплательщиков с 34 до 30 % (в ПФР – 22 %, в ФСС – 2,9 % и в ФОМС – 5,1 %). Параллельно для данных плательщиков устанавливается тариф страховых взносов с сумм превышения предельной величины базы для начисления страховых взносов (512 000 руб.) в Пенсионный фонд в размере 10 %. Т. е. вводится регрессивная шкала страховых взносов или, как называют суть этого платежа эксперты, «налог для богатых работников». В 2012 году дополнительно нужно будет платить 10 % в ПФР с ежемесячного заработка свыше 46 667 рублей.

Наряду с этим с 2012 г. снижен тариф взносов в государственные внебюджетные фонды для отдельных налогоплательщиков, применяющих УСН, – до 20 % (в ПФР – 20 %, в ФСС – 0 % и в ФОМС – 0 %).

Кроме того, право на льготу по взносам будут иметь некоммерческие организации, работающие в области социального обслуживания населения и благотворительные организации на УСН. Льготу по страховым взносам получат и отдельные плательщики ЕНВД: аптечные организации, признаваемые таковыми в соответствии с Федеральным законом от 12 апреля 2010 г. № 61-ФЗ и индивидуальные предприниматели, имеющие лицензию на фармацевтическую деятельность.

Ниже приводится сравнительная таблица общих тарифов страховых взносов в государственные внебюджетные фонды, начиная с 2010 г.

Таблица 9

База для начисления страховых взносов рассчитывается отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом. Указанные выше процентные ставки перестают взиматься, когда облагаемый взносами доход работника за год превышает установленный лимит.

Размер налогооблагаемого заработка, с которого работодатели с 2010 года платят не единый социальный налог, а страховые взносы, индексируется ежегодно. В 2010 году его размер составлял 415 000 рублей. В 2011 году, когда взносы были увеличены с 26 до 34 %, порог был проиндексирован до 463 000 рублей. Теперь с учетом роста средней заработной платы в РФ предельная величина базы для начисления страховых взносов в государственные внебюджетные фонды на 2012 год составит 512 000 рублей, а в 2013 году этот лимит планируется увеличить до 567 000 рублей.