Специалисты по государственным доходам сформулировали гипотезу: верхний уровень налоговых изъятий выше в небольших и однородных по национальному составу странах, унитарных государствах, где налогоплательщики легче принимают повышенное налоговое бремя, и ниже в больших, дифференцированных в социально-культурном отношении федеративных государствах. Факты подтверждают ее справедливость. Среди развитых стран относительно высокое налоговое бремя существует лишь в двух федерациях – в Германии и Австрии. В большинстве же федеративных государств оно ниже, чем в унитарных

[1152].

Наличие верхнего предела налогообложения вовсе не означает, что каждая страна должна его достичь. Индустриализация, новые возможности мобилизации финансовых ресурсов позволяют государству изымать от 20 до 50 % ВВП. В этих рамках выбор определяется специфическими чертами того или иного общества, его идеологическими установками

[1153]. Нет социально-экономических аргументов в пользу того, что верхний предел налогообложения оптимален для экономики любой страны. Сопоставление налоговой нагрузки и социальных индикаторов опровергает такое предположение.

Итак, когда казалось, что государство всеобщего благосостояния может позволить себе все, доля государственных изъятий быстро росла. Когда же темпы экономического роста снизились, а налоговая нагрузка достигла верхних пределов, выяснилось, что дальнейшее увеличение государственных расходов приводит к кризису государства. Сегодня и на ближайшее десятилетие это главная проблема большинства развитых стран.

К началу 1980‑х годов благодаря дирижистской политике предшествующих десятилетий был заложен потенциал роста социальных обязательств, обусловленный завершением демографического перехода и старением населения. Когда наиболее однородные в социально-культурном отношении страны вышли на уровень налоговых изъятий, составляющий примерно 50 % ВВП, перед ними по-прежнему стояла задача увеличения социальных расходов. До этого времени страны – лидеры современного экономического роста весь XX в. не проводили значимых программ по сокращению государственных обязательств. Теперь важнейшей частью политической жизни становится борьба, развернувшаяся вокруг таких программ.

Ситуация обостряется налоговой конкуренцией. Современная налоговая система формировалась в мире, пережившем катаклизмы двух мировых войн. Она обрела нынешние формы в 1950‑х – начале 1960‑х годов, когда сохранялись серьезные торговые барьеры и национальные правительства выстраивали свою экономическую политику каждое самостоятельно, независимо от других. К концу XX в. этот мир меняется. Экономики становятся открытыми, происходит либерализация торговли, валютных режимов и рынка капитала. Все это стимулирует рост налоговой конкуренции, перемещение центров прибыли в страны с более благоприятным налоговым режимом, что и ограничивает свободу маневра правительств в формировании своих налоговых систем. В первую очередь речь идет о налогах на прибыль корпораций, ставки которых под влиянием международной конкуренции начинают снижаться

[1154].

Пока экономика росла высокими темпами, а инфляция оставалась низкой, что было характерно для 1950‑1960‑х годов, общество принимало рост налогового бремени. После 1973 года экономический рост замедляется, ускоряется инфляция. Происходит это в условиях прогрессивной системы подоходного налогообложения, автоматически увеличивающей налоговую нагрузку вместе с инфляцией. Это вызывает все большее сопротивление налогоплательщиков.

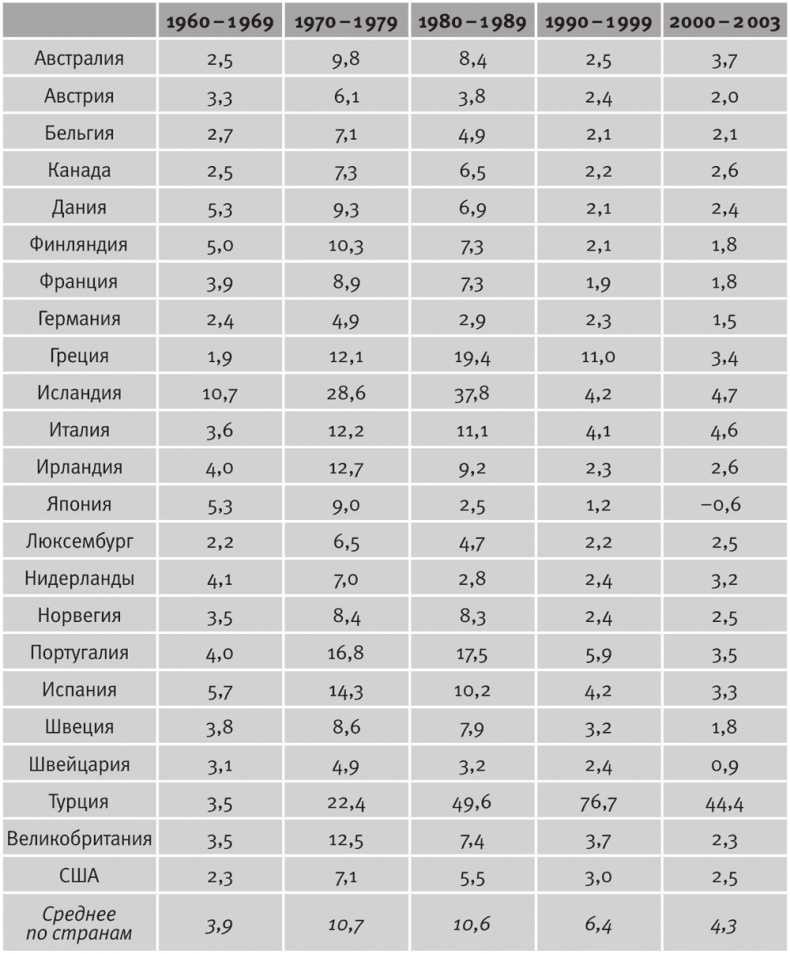

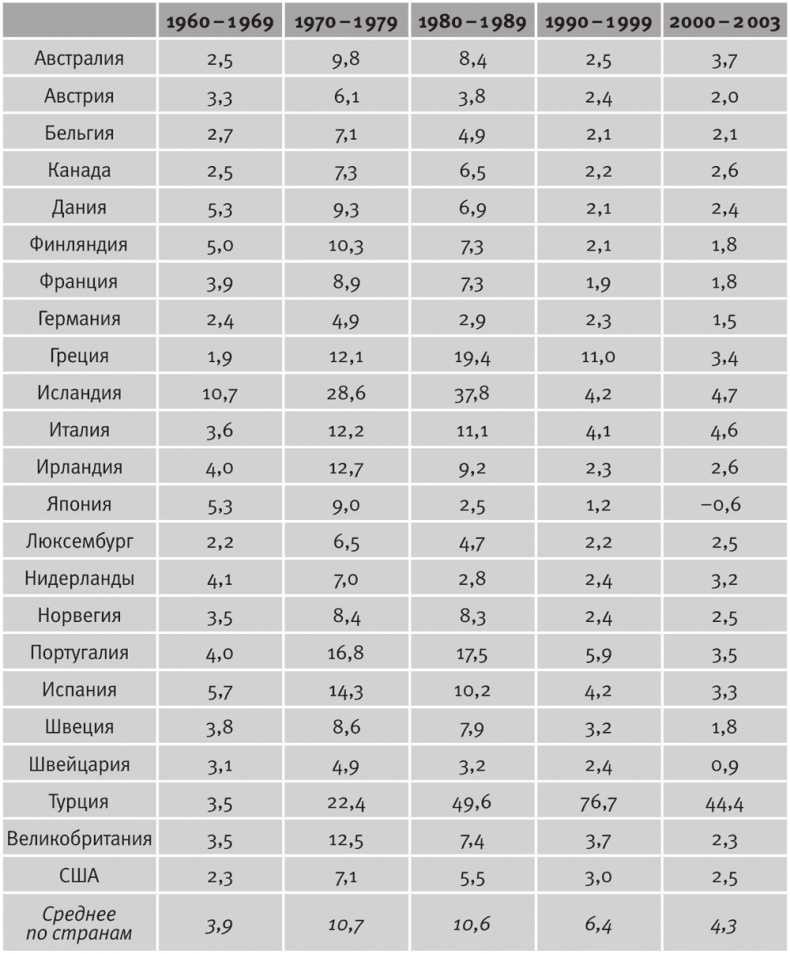

Последовавшая за исчерпанием возможностей наращивать долю государственных расходов в экономике инфляционная волна 1970‑х – начала 1980‑х годов изменила доминирующую в мире идеологическую атмосферу (табл. 11.5).

Поворот начался с налоговой реформы, проведенной Р. Рейганом в начале 1980‑х годов. К тому времени в США предельная ставка налогообложения доходов составляла 75 %. К 1989 году она сократилась до 28 %. Во время правления М. Тэтчер в Великобритании предельная ставка подоходного налога снизилась с 98 % в 1970‑х годах до 40 %

[1155].

Почему же идейный климат в мире повернулся в сторону традиционного либерализма? Одна из причин состояла в том, что расходы превысили возможности правительств их финансировать: слишком сильно выросли долги и бюджетные дефициты. Для западноевропейских государств поддерживать привычный уровень благосостояния становилось все более обременительной задачей.

Идеологические волны нового времени по-разному сказались на государственных расходах и доле государства в экономике. Первая из них, порожденная дирижистскими идеями, сопровождалась многократным увеличением доли государственных расходов в ВВП. Реформы конца XX в. позволили лишь приостановить повышение государственной нагрузки на экономику. Почти нигде они не привели к значительному снижению доли ВВП, перераспределяемой государством. Несмотря на попытки реформ, направленных на ограничение государственных расходов, эта доля в 1980–1990‑х годах продолжала возрастать, хотя и более низкими темпами, чем прежде: 1990 год – 44,8 % ВВП, 1994 год – 47,2 % (в среднем по странам ОЭСР).

Таблица 11.5. Темпы инфляции в странах ОЭСР, % в год (среднее геометрическое за десятилетие)

Источник: IMF IFS 2004.

Сколько бы приходившие к власти правительства ни метались между социалистической и либеральной риторикой, жизнь заставляла их проводить программы, ограничивающие государственные обязательства. Налицо радикальное изменение идеологического тренда – от социалистической и социал-демократической идеологии 1920–1970 годов к неолиберализму начала 1980-х. Эта вторая идеологическая волна отнюдь не уступка конъюнктуре: перемены диктует сама логика постиндустриального перехода.