Иногда мы воспринимаем удачу в другом контексте, отмечая, что нам просто не повезло и наши предсказания не исполнились (хотя они изначально были плохими).

Кредитные рейтинговые агентства использовали некоторое подобие такого самоуспокоения, когда их некомпетентность сыграла свою роль в финансовом коллапсе. Однако подобно тому, как сигнал возникает в нашем восприятии чаще, чем в реальности, мы склонны уделять больше внимания успешным предсказаниям, а не навыкам, благодаря которым они возникли.

Отчасти эту проблему можно решить, более строго подходя к методам оценки предсказаний. Вопрос корректности прогноза часто может быть решен благодаря применению эмпирических методов; в некоторых областях долгосрочная перспектива наступает быстрее, чем в других. Однако другая часть решения – а иногда единственное решение для случаев, когда данные переполнены шумом, – состоит в том, чтобы сфокусироваться на процессе, а не на результатах. Если выборка предсказаний слишком захламлена шумом и не позволяет оценить качество прогнозиста, мы можем задаться вопросом, в какой степени он применяет в своей работе навыки и знания, которые, как мы знаем, хорошо коррелируют с прогнозированием успеха в долгосрочной перспективе (в каком-то смысле, мы сможем предсказывать, насколько хорошими будут его предсказания).

Игроки в покер обычно понимают это лучше, чем большинство других людей, поскольку непосредственно сталкиваются со взлетами и падениями. Игроки, применяющие высокие ставки, такие как Дван, могут в ходе одного-единственного вечера игры в покер столкнуться с волатильностью, которую иной инвестор на фондовом рынке не испытывает за всю свою жизнь. Вы можете хорошо играть и выигрывать, хорошо играть и проигрывать, плохо играть и проигрывать, плохо играть и выигрывать… каждый игрок в покер испытывал каждое из этих состояний так много раз, что отлично знает, в чем состоит разница между процессом и результатами.

Если вы пообщаетесь с лучшими игроками, то увидите, что они не считают свой успех данностью; напротив, они максимально стремятся к самосовершенствованию. «Каждый, кто считает, что стал достаточно хорош для того, чтобы разрешить основную загадку покера, может ожидать довольно серьезного падения», – полагает Дван.

Анджело при работе со своими клиентами пытается ускорить этот процесс. «Мы постоянно находимся в облаке шума, – говорит он. – Очень часто мы не видим точно, что именно происходит». В своей работе Анджело использует разнообразные и порой неожиданные методы, например, он большой сторонник медитирования. Медитацию практикуют не все его клиенты, однако главная идея таких занятий состоит в том, чтобы расширить их уровень понимания самих себя и побудить к тому, чтобы лучше осознать, что они могут контролировать, а что нет

[139].

Играя в покер, мы контролируем свой процесс принятия решений, а не то, каким образом лягут карты. Если вы точно определили, что оппонент блефует, но он получает удачную карту и побеждает, вы должны не злиться, а радоваться, потому что разыграли раздачу так хорошо, как только могли. Ирония заключается в том, что, меньше фокусируясь на своих результатах, вы можете добиться большего.

Тем не менее мы – несовершенные создания, живущие в мире, наполненном неуверенностью. Если мы выступаем с предсказанием, а оно не сбывается, то мы никогда не можем быть уверенными в том, есть ли в случившемся наша вина, связано ли это с недостатками нашей модели или же нам просто не повезло. И лучшее, что может привести нас к решению, это оставаться невозмутимыми по отношению к шуму и сигналу, признавая, что и тот и другой являются неотъемлемой частью нашей Вселенной. Нам нужно научиться ценить их за то, что они собой представляют.

Глава 11

Если вы не можете их переиграть…

В 2009 г., через год после того, как финансовый кризис нанес удар по мировой экономике, на Нью-Йоркской фондовой бирже американские инвесторы ежесекундно продавали и покупали акции на 8 млн долл. В течение обычного торгового дня объем торгов мог вырасти до 185 млрд долл. (это примерно годовой ВВП Нигерии, Филиппин или Ирландии). А за весь 2009 г. объем торгов акциями составил более 46 трлн

{693} долл. – в четыре раза выше, чем совокупный доход всех компаний из списка Fortune 500

{694}.

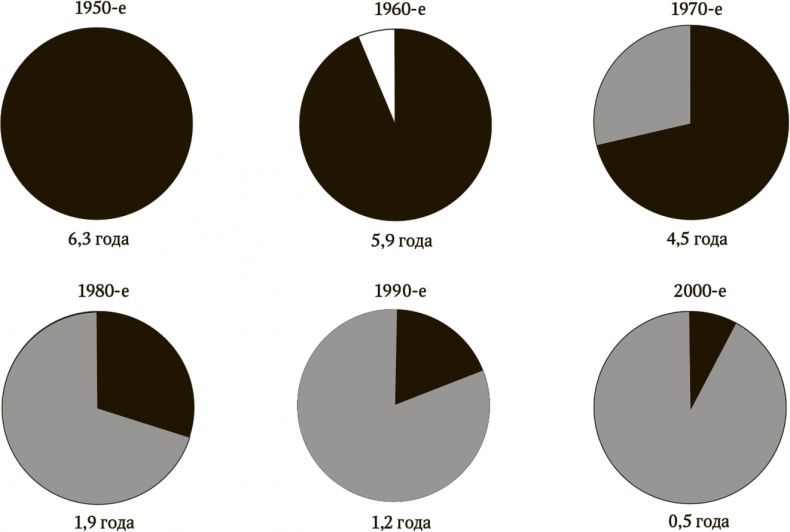

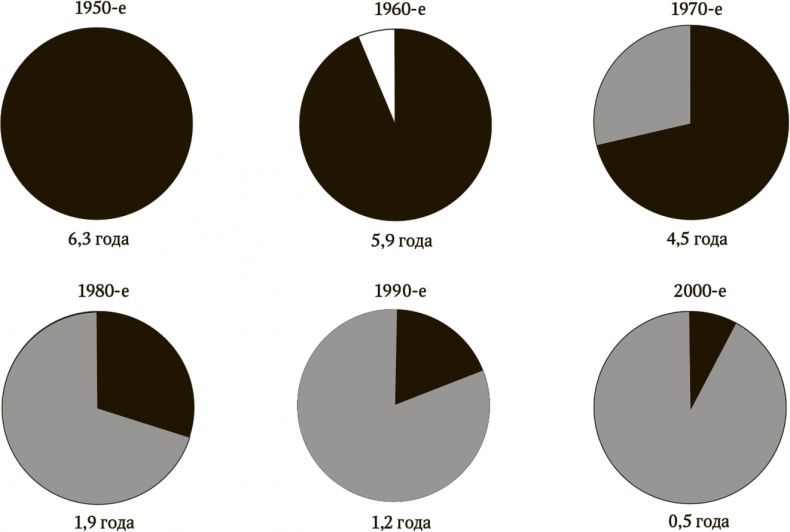

Такая потрясающая скорость торговли, безусловно, явление новое. В 1950‑х гг. обычные акции американских компаний не меняли хозяина в течение приблизительно шести лет, что вполне соответствовало идее о том, что инвестиции в акции носят долгосрочный характер. К 2000‑м гг. скорость торговли акциями выросла примерно в 12 раз.

Теперь владельцы обычных акций держат их в среднем отнюдь не шесть лет: они продают их через шесть месяцев (рис. 11.1)

{695}. Однако в данной тенденции проявляются некоторые признаки ослабления, а объемы торговли на фондовом рынке удваиваются каждые четыре-пять лет. Возможность торговли с высокой частотой сделок привела к тому, что некоторые акции в Нью-Йорке продаются и покупаются за миллисекунды

{696}.

Рис. 11.1. Средний период владения обычной акцией в США

Из курса «Экономики 101»

[140] следует, что сделка рациональна только в том случае, когда обе стороны оказываются в выигрыше. Бейсбольная команда, в которой есть два хороших шорт-стопа и нет хороших питчеров, меняет одного из шорт-стопов на игрока команды, в которой, наоборот, есть несколько хороших питчеров, но показатель результативности шорт-стопа находится на уровне 0,190. Или же инвестор, готовый уйти с рынка, продает свои акции другому инвестору, который только собирается делать на нем первые шаги.

Однако на Уолл-стрит этой логике в наши дни следует крайне мало сделок. Большинство из них отражает различие мнений, то есть противоречащие друг другу прогнозы относительно будущей отдачи от акций

[141]. Никогда прежде в истории человечества предсказания не создавались так быстро и не обходились так дорого.