Почему торговля акциями порой достигает определенных оборотов, остается одной из величайших тайн в области финансов

{697}. Все больше и больше людей считает, что они могут создавать более верные прогнозы, чем коллективная мудрость рынка. Ведут ли эти трейдеры себя рационально? А если нет, то можем ли мы ожидать, что рынок остановится на рациональной цене?

Путешествие в Байесландию

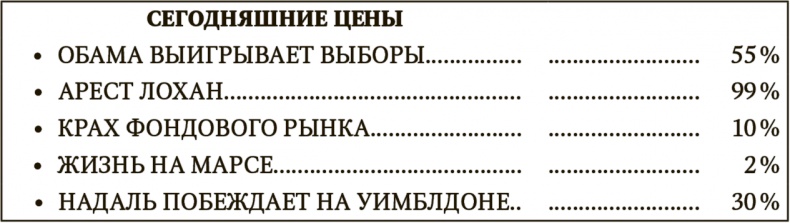

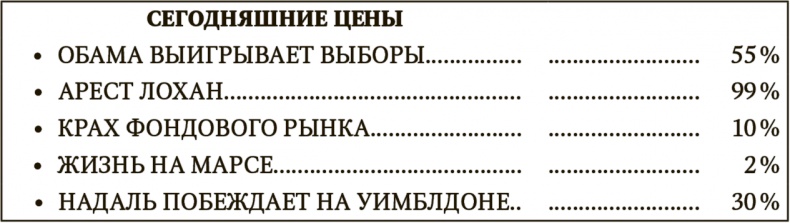

Если вы примете идеи, которые вытекают из теоремы Байеса (как рекомендует эта книга), то будете размышлять о будущем как о наборе вероятностных убеждений или прогнозов. Каковы шансы на переизбрание Барака Обамы? Каковы шансы, что Линдси Лохан вновь будет арестована? А шансы на то, что мы обнаружим свидетельства жизни на какой-нибудь другой планете? Шансы на выигрыш Уимблдонского турнира у Рафаэля Надаля? Некоторые байесовцы утверждают

{698}, что правильнее всего думать об этих вероятностях с точки зрения ставок, которые мы могли бы на них сделать. Если довести эту идею до логических пределов, то можно представить себе, как мы, жители Байесландии – страны Байеса, – ходим туда-сюда с огромными объявлениями, рекламирующими шансы при каждой из ставок (рис. 11.2).

Рис. 11.2. Объявление в стиле Байеса

Когда два человека в Байесландии проходят мимо друг друга и обнаруживают, что их прогнозы различаются, они обязаны сделать одно из двух.

Либо они приходят к согласию и пересматривают свои прогнозы таким образом, чтобы они соответствовали друг другу. Допустим, в моем объявлении написано, что вероятность выигрыша Надалем в Уимблдоне составляет 30 %, а в вашем – 50 %, в такой ситуации мы можем прийти к единой оценке вероятности этого события – 40 %.

Однако возможен и другой компромисс. Если вы больше верите в слухи о Линдси Лохан, чем я, то я, возможно, капитулирую и приму ваш прогноз как собственный.

В любом случае наша встреча заканчивается тем, что мы начинаем думать об одних и тех же цифрах, то есть пользоваться пересмотренным и, как мы надеемся, более точным прогнозом вероятности того или иного события в реальном мире.

Но иногда мы не приходим к согласию. Согласно законам нашего мира, мы должны уладить свои разногласия, сделав ставку на свои прогнозы. В стране Байеса вы всегда должны сделать выбор – прийти к консенсусу или сделать свою ставку

[142]. В противном случае, с точки зрения последователя Байеса, ваше поведение нерационально. Если после нашей беседы вы все равно считаете, что ваш прогноз лучше моего, то должны с радостью сделать на него ставку, поскольку полагаете, что ваши шансы выиграть деньги велики. В противном случае вам нужно принять мой прогноз как свой собственный.

Разумеется, этот процесс будет невероятно неэффективным. Нам нужно будет создавать прогнозы относительно многих тысяч событий и записывать сотни ставок, которые мы готовы сделать в любой момент времени. В реальном мире эту функцию исполняют рынки. Они позволяют нам осуществлять сделки по согласованной цене, а не заниматься бартером и не делать ставки по каждому вопросу

{699}.

Невидимая байесовская рука

В сущности, свободный рыночный капитализм и теорема Байеса являются производными одной и той же интеллектуальной традиции. Адам Смит и Томас Байес были современниками, оба учились в Шотландии, и оба находились под большим влиянием философа Дэвида Юма. «Невидимую руку» Смита можно представить себе в виде байесовского процесса, в котором цены постепенно корректируются в ответ на изменения уровня спроса и предложения, со временем достигая определенного равновесия. Либо же байесовскую логику можно представить в форме некой «невидимой руки», которая помогает нам постепенно изменять и совершенствовать свои убеждения и делать ставки в случаях, когда мы не приходим к согласию. Оба этих процесса направлены на поиск консенсуса и основаны на мудрости толпы. Из этого следует, что рынки должны быть особенно успешны в создании предсказаний.

Именно это и представляет собой фондовый рынок – набор прогнозов о будущих доходах и дивидендах компаний

{700}. Я считаю, что это определение верно в основном и бóльшую часть времени. Я вполне согласен с тем, что рынки ставок могут использоваться для прогнозирования экономических переменных, таких как ВВП. Можно считать, что рынки улучшают свои предсказания по той простой причине, что заставляют нас отвечать деньгами за свои слова и создают стимулы для того, чтобы наши прогнозы становились более точными.

Согласно другой точке зрения – гипотезе эффективного рынка – при определенных условиях рынки не могут вести себя непредсказуемо. Эта точка зрения, широко принятая в экономических кругах, стала довольно непопулярной с учетом недавних пузырей и их краха на рынке (при том что некоторые из них были вполне предсказуемы). Однако эта теория значительно более надежна, чем вам может показаться.

Одна из основных мыслей этой книги заключается в том, что если мы хотим делать более точные прогнозы, то должны принять ошибочность своих суждений. И любые рынки допускают ошибки в той мере, в которой они отражают наше коллективное суждение. В реальности рынок, создающий идеальные предсказания, невозможен с точки зрения логики.