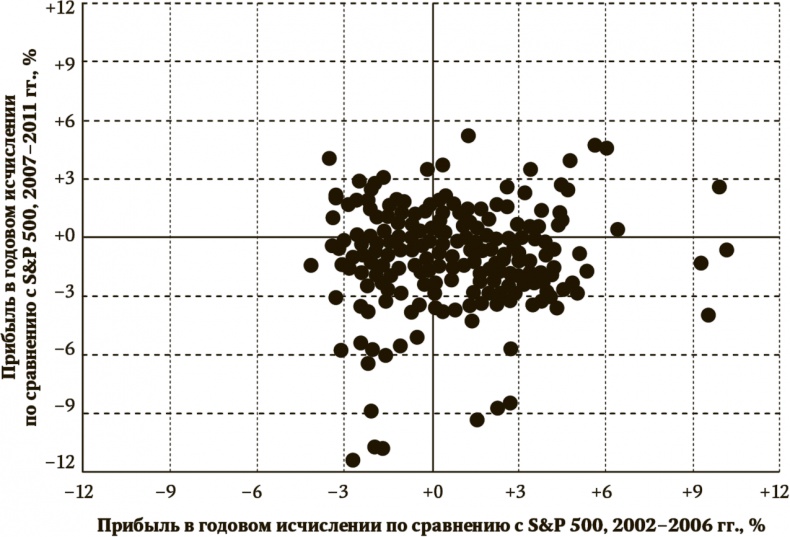

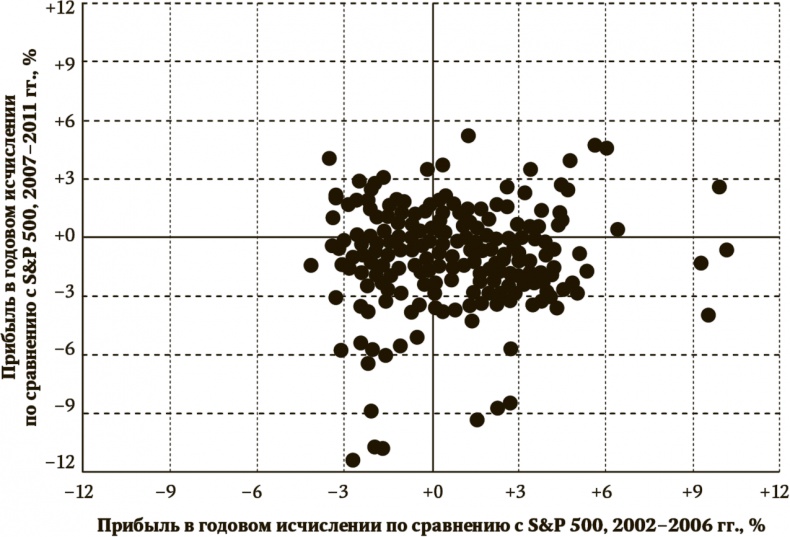

Рис. 11.3. Непостоянство результатов работы взаимных фондов

Страдания «чартистов»

Однако основная критика Фамы была направлена на людей, которых он называл «чартистами», – людей, заявляющих о своей способности предсказать направление движения цен на акции (Фама и сам в свое время безуспешно пытался это делать), основываясь исключительно на прошлых статистических закономерностях. Таких людей совершенно не беспокоило, имеет ли компания прибыль или не выползает из убытков. Им было не важно, продает она самолеты или гамбургеры (более вежливое название для такого рода занятий – технический анализ).

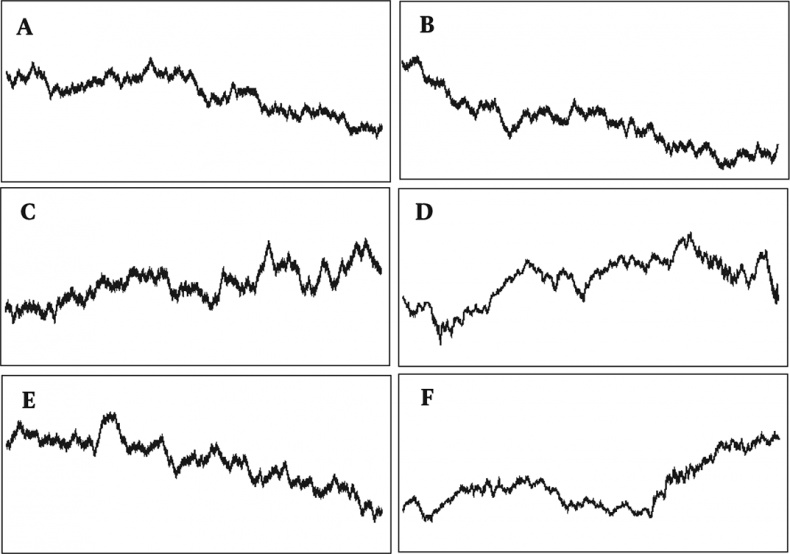

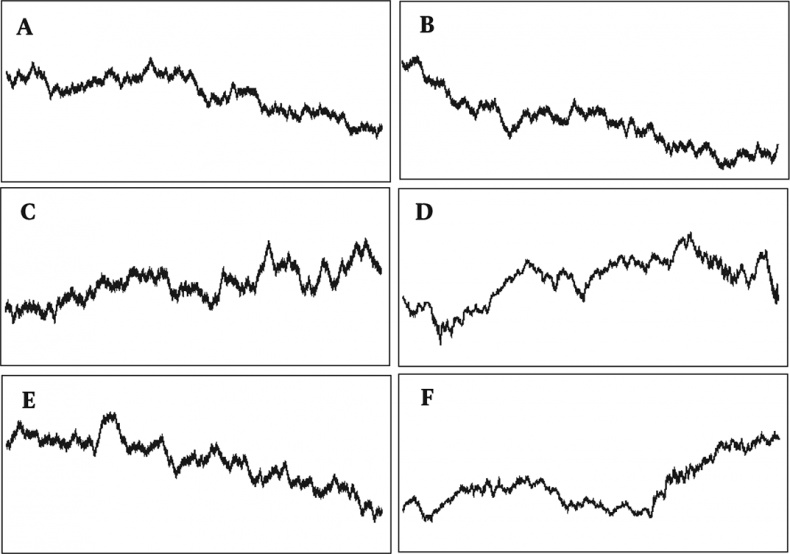

Возможно, нам стоит пожалеть бедных чартистов – отличить шум от сигнала не всегда просто. На рис. 11.4 представлены шесть графиков фондовой биржи. Четыре из них придуманы компьютером, причем в основе их создания заложено так называемое подбрасывание монетки (или, точнее, случайная последовательность из нулей и единиц)

[147]. Другие два реальны и отображают подлинное движение промышленного индекса Доу-Джонса за первые 1000 торговых дней в 1970‑е и 1980‑е гг. соответственно. Можете ли вы сказать, какие графики подлинные, а какие фальшивые? Это не так-то просто (ответ приведен в сноске

{722}). Инвесторы, смотревшие на подобные движения цен на акции, очень часто и ошибочно принимали шум за сигнал.

Рис. 11.4. Вымышленные и реальные графики фондовой биржи

Три формы гипотезы эффективного рынка

Изучив достаточно большой объем данных такого рода, Фама уточнил свою гипотезу, выделив три различных случая

{723}, каждый из которых позволяет по-новому взглянуть на вопрос предсказуемости рынков.

Прежде всего, существует слабая форма гипотезы эффективного рынка. Согласно ей, цены на фондовом рынке не могут быть предсказаны на основании анализа одних лишь статистических закономерностей прошлого. Иными словами, техники чартистов обречены на поражение.

Средняя форма гипотезы эффективного рынка позволяет сделать следующий шаг вперед. Она утверждает, что фундаментальный анализ, то есть изучение общедоступной информации о финансовой отчетности компании, ее бизнес-моделей, макроэкономических условий и т. д., также обречен на поражение и не способен обеспечить отдачу на уровне, превышающем среднее значение по рынку.

И, наконец, существует сильная форма гипотезы эффективного рынка, согласно которой даже частная информация – инсайдерские секреты – вскоре найдет свое отражение в рыночных ценах и не сможет обеспечить отдачу выше средней. Эта версия гипотезы эффективного рынка представляет собой своего рода логическую экстремальную границу теории и не воспринимается буквально большинством сторонников теории эффективных рынков (включая самого Фаму

{724}). Напротив, имеются довольно недвусмысленные свидетельства того, что инсайдеры могут обеспечить себе отдачу на уровне выше среднего. Один неприятный пример такого поведения связан с деятельностью членов Конгресса, которые зачастую получают доступ к инсайдерской информации о компании и имеют возможность лоббирования и другого влияния на судьбу компаний через законодательные акты. Прибыль на их инвестиции в ряде случаев оказывается выше средних значений рынка на 5–10 % в год

{725} – этот потрясающий результат заставил бы позавидовать даже Берни Мэдоффа.

Однако что касается слабой и средней форм гипотезы, то их, пожалуй, можно считать одними из самых актуальных тем для обсуждения во всех общественных науках. Ежегодно по теме гипотезы эффективного рынка публикуется почти 900 научных работ

{726}, и ее обсуждают в финансовых изданиях почти так же часто

{727}, как теорию эволюции – в биологических

{728}.

Гипотеза эффективного рынка иногда ошибочно принимается за оправдание излишеств, присущих работе Уолл-стрит. Может показаться, что любые действия этих парней обладают той или иной степенью рациональности. Но мало кто из истинных сторонников гипотезы эффективного рынка будет интерпретировать ее подобным образом. В своем изначальном виде теория утверждала обратное – фондовый рынок фундаментально и масштабно непредсказуем. А когда что-то по-настоящему непредсказуемо, никто: ни ваш парикмахер, ни инвестиционный банкир, зарабатывающий по 2 млн долл. в год, – неспособен постоянно его переигрывать.

Однако, несмотря на то что теория обещает быть невероятно сильной, у нее имеется ряд квалификационных условий. Самое важное состоит в том, что она относится к отдаче от операций, рассчитанной с учетом риска. Предположим, что вы следуете инвестиционной стратегии, вероятность потерпеть крах в которой составляет 10 % в течение любого года. В принципе, по сути, это глупое решение – если бы вы следовали такой стратегии в течение 20-летнего инвестиционного горизонта, шансы на то, что вы не потеряли бы в игре свои деньги, были бы равны всего 12 %. Однако если вы настолько упрямы, то заслуживаете большой прибыли. Все версии гипотезы эффективного рынка позволяют инвесторам получать отдачу выше среднего уровня при условии, что она соразмерна дополнительным рискам, которые инвесторы берут на себя.