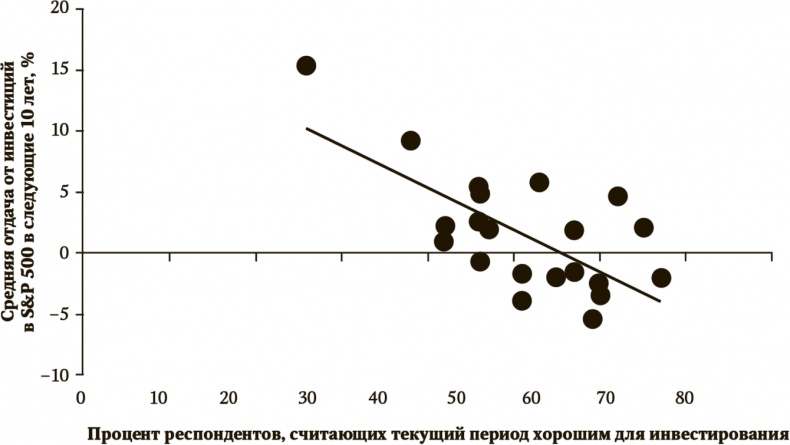

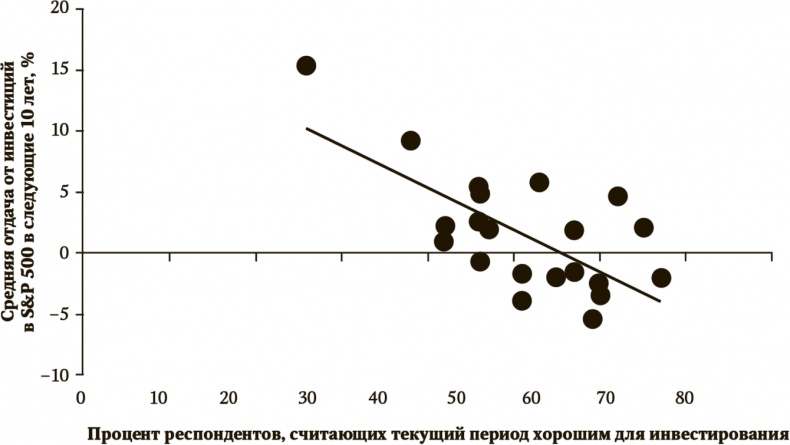

Рис. 11.10. Представление общественности о рынке акций и отдача от инвестиций за 10 лет

Большинству из нас приходится сражаться с этими инстинктами. «Инвесторы должны научиться делать противоположное тому, что подсказывает им инстинкт “борись или убегай”, – рассказывал мне Блоджет. – Когда рынок рушится, самое время воодушевиться и вложить в него деньги. Это самое плохое время для того, чтобы пугаться и изымать из него свои средства. Чем больше денег уходит с рынка, тем сильнее он падает. Нормальные инвесторы терпят убытки именно потому, что раз за разом делают неправильные вещи». И, по словам Блоджета, эти ошибки могут обойтись инвесторам исключительно дорого.

Предположим, что вы инвестировали 10 тыс. долл. в индекс S&P 500 в 1970 г. и планируете перевести их в деньги через 40 лет, после выхода на пенсию в 2009 г. В течение этого периода происходило много взлетов и падений. Но если вы не изымали инвестированные вами средства, то на момент выхода на пенсию ваша прибыль составила бы 63 тыс. долл. (с поправкой на инфляцию и за вычетом изначальной суммы)

{787}. Но если бы вы вместо этого предпочли «обезопасить себя», изымая деньги из рынка каждый раз, когда он падал более чем на 25 % от уровня предыдущего пика (и вновь размещая деньги на рынке, когда он возвращался к уровню 90 % от предыдущего максимума), то вы заработали бы всего 18 тыс. долл. прибыли – довольно жалкие 2,6 % в год

{788}.

К сожалению, многие инвесторы ведут себя именно таким образом. Хуже того, они склонны делать изначальную инвестицию в моменты, когда рынок переоценен, – в этом случае им будет значительно сложнее обеспечить себе позитивную отдачу любого рода в долгосрочной перспективе.

В следующий раз, когда на рынке образуется пузырь, вы увидите сигналы, напоминающие призывно горящие огни казино: растущий курс большинства акций в новостях канала CNBC… заголовки в Wall Street Journal о рекордных показателях отдачи… реклама онлайновых брокеров, которые, как может показаться, зарабатывают целые состояния одним щелчком мышки. Отказ от покупок во время пузыря или продажи во время паники требует серьезных и сознательных усилий. Для того чтобы игнорировать мнение толпы, нужно немалое присутствие духа. В противном случае вы неминуемо будете совершать те же ошибки, что и все остальные.

Даниэль Канеман сравнивает эту проблему со знаменитой оптической иллюзией Мюллера-Лайера с двумя видами стрелок (рис. 11.11). На самом деле обе стрелки имеют одинаковую длину. Однако в одном случае концы стрелок обращены наружу, создавая впечатление расширения и безграничного потенциала. В другом – направлены внутрь, что вызывает ощущение замкнутости и ограниченности. Первый вариант аналогичен ви́дению фондового рынка инвесторами в моменты увеличения отдачи на инвестиции, а второй – после краха.

Рис. 11.11. Иллюзия Мюллера-Лайера

«Вы никак не можете заставить себя игнорировать эту иллюзию, – рассказывал мне Канеман. – Когда вы смотрите на рисунок, одна из стрелок всегда кажется длиннее другой. Однако вы можете тренироваться, чтобы научиться понимать, что эта закономерность вызывает иллюзию. В подобных ситуациях вы просто говорите себе, что не можете доверять своим впечатлениям и вам надо использовать линейку».

Остальные 10 %

Проблемы у большинства инвесторов возникают в результате действия когнитивных обходных путей – нашей эвристики. Идея о том, что если что-то растет сейчас, то оно будет расти и дальше, основана исключительно на инстинкте. Но когда дело касается фондового рынка, подобное мышление ошибочно и опасно. Еще более фундаментальная проблема может быть вызвана нашими инстинктами, связанными со стадным поведением.

Порой делать то, что делают другие, абсолютно правильное решение (или, по крайней мере, обращать на это какое-то внимание). Если вы приехали в незнакомый город и хотите выбрать ресторан, чтобы поужинать, то при прочих равных условиях наверняка выберете тот, в котором больше посетителей. Однако порой такое решение может оказаться ошибочным, и вы окажетесь в ловушке для туристов.

Аналогично, когда мы делали прогнозы в Байесландии, нам следовало обращать некоторое внимание на то, что утверждают наши близкие, и корректировать с учетом этого свое мнение, а не придерживаться упрямого и часто не основанного на реальности убеждения, что мы все знаем лучше окружающих.

Создавая свои прогнозы, я уделяю немного внимания общепринятой точке зрения, например тому, что говорят рынки типа Intrade. Но она никогда не будет для меня абсолютным ограничением.

Однако чем дальше я оказываюсь от общей точки зрения, тем сильнее должны быть имеющиеся у меня свидетельства того, что я воспринимаю происходящее правильно, а все остальные ошибаются. Мне представляется, что подобное отношение окажется вам на пользу в большинстве ситуаций. Оно предполагает, что, хотя вы и можете время от времени переигрывать рынки, вам не стоит рассчитывать на то, что вы способны делать это каждый день. Подобные мысли – явный признак чрезмерной самоуверенности.

Однако бывают и исключительные случаи. В соответствии с расчетами Фишера Блэка рынки ведут себя рационально 90 % времени. Остальные 10 % времени доминируют торговцы шумом – и все может пойти наперекосяк

{789}. Другими словами, обычно рынки совершенно правы, но иногда они оказываются совершенно неправыми. Кстати, в этом и состоит еще одна причина того, почему пузыри в реальном мире лопаются с таким большим трудом.

Иногда у вас может появиться великолепная возможность открывать короткие позиции по пузырю или в условиях продолжительной паники каждые 15 или 20 лет, когда подобные события возникают в активах, с которыми вы работаете. Однако сделать на этом удачную карьеру крайне сложно, поскольку вам придется годами выжидать удобного случая.

Два рынка в одном

Некоторые теоретики полагают, что на фондовом рынке сочетаются два разных процесса

{790}. Первый отслеживает сигналы, то есть это фондовый рынок 1950‑х гг., о котором мы читали в учебниках. На этом рынке превалировала долгосрочная тенденция, инвесторы заключали сравнительно мало сделок, а цены были очень хорошо привязаны к фундаментальным показателям. В такой ситуации инвесторы могли планировать вложения с целью получения средств при выходе на пенсию, а компании – наращивать капитализацию.