Затем в декабре 1974 г. после начального снижения волны A цена золота выросла до невиданного ранее максимума в $200 за унцию. Эта волна была волной B расширенной горизонтальной коррекции, которая ползла вверх вдоль нижней линии канала, как часто бывает с повышательными коррективными волнами. Как и приличествует характеру волн типа В, рост цен в данном случае оказался ловушкой для покупателей. Во-первых, новостной фон, по мнению большинства инвесторов, казался в отношении золота совершенно бычьим, из-за ожидаемого 1 января 1975 г. принятия закона, разрешающего частным лицам иметь золото. Волна B достигла пика точно в последний день 1974 г. Во-вторых, рост цен на акции золотодобытчиков, как в Северной Америке, так и Южной Африке, заметно отставал от роста всего фондового рынка, что стало предостережением об опасности, поскольку акции «золотых компаний» отказывались подтверждать предполагаемую бычью картину.

Волна C оказалась опустошительным коллапсом и сопровождалась серьезным снижением стоимости золотых акций, который вернул их примерно в то состояние, где начинался их подъем в 1970 г. В начале 1976 г., рассматривая цены на золотые слитки, авторы, используя обычные отношения, определили, что минимум должен располагаться примерно на отметке в 98 долл., поскольку длина волны B, равная 51 долл., умноженная на 1,618, дает 82 долл., что, после вычитания из истинной вершины в 180 долл., дает цель в 98 долл. Минимум этой коррекции оказался внутри зоны предыдущей четвертой волны меньшей степени и был довольно близок к цели, достигнув 25 августа 1976 г. цены закрытия в Лондоне в 103,50 долл. Это произошло в месяц, лежащий как раз посередине между июлем, когда был достигнут пик фондового рынка по теории Доу, и сентябрем, когда был отмечен следующий немного более высокий пик промышленного индекса Доу – Джонса.

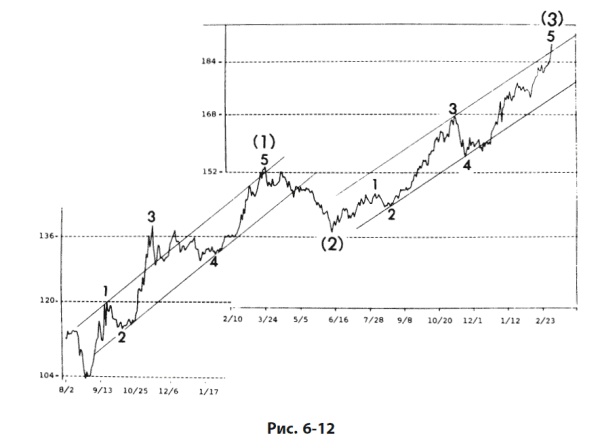

Последовавший затем подъем до сих пор сформировал четыре полных волны Эллиотта и вошел в стадию пятой волны, в рамках которой цена золота должна подняться до новых небывалых высот. Рис. 6-12 дает соответствующую картину первых трех волн подъема с минимума августа 1976 г. Как видно из графика, каждая повышательная волна определенно подразделяется на пятиволновой импульс. Кроме того, каждая направленная вверх волна в полулогарифмическом масштабе согласуется с трендовым каналом Эллиотта. Наклон этого подъема не настолько крут, как начальный подъем бычьего рынка, который был моментальным взрывом, последовавшим за годами контроля над ценами. Текущий рост по большей части кажется отражением снижения стоимости доллара, в то время как с точки зрения других валют золото еще не добралось до своего исторического максимума.

Поскольку цена золота удержалась на уровне предыдущей четвертой волны при коррекции, текущее состояние рынка можно рассматривать как почти закончившуюся пятиволновую последовательность или развивающееся растяжение третьей волны, предполагающее грядущие гиперинфляционные условия, при которых и фондовый, и товарный рынки растут параллельно, хотя мы не можем предложить по этому поводу определенного мнения. Тем не менее расширенная горизонтальная коррекция A – B–C подразумевает существенный рывок к новым максимумам в следующей волне. Следовало бы помнить, что товары могут формировать ограниченный бычий рынок, который не обязан развиваться волнами все более высоких степеней. Таким образом, нельзя с необходимостью говорить о том, что золото вошло в гигантскую третью волну с момента минимума в 35 долл. Если подъем оформится в отчетливую пятиволновую последовательность от минимума в 103,50 долл., придерживающуюся всех правил Эллиотта, это должно рассматриваться как сигнал к продаже. В любом случае уровень в 98 долл. все-таки должен оказаться пределом любого важного снижения.

С исторической точки зрения, золото – один из краеугольных камней экономической жизни, и у него много заслуг. Оно не предлагает миру ничего, кроме дисциплины. Возможно, в этом и состоит причина, по которой политики неустанно пытаются его игнорировать, обличать и отменять привязку к нему национальных валют. Тем не менее правительства всегда, по-видимому, ухитряются иметь его наличный запас «на всякий случай». Сегодня золото стоит в кулисах международных финансов как пережиток прошлого, но при этом и как вестник будущего. Дисциплинированная жизнь – это продуктивная жизнь, и такая концепция приложима ко всем уровням деятельности – от фермерства, с его навозом, до международных финансов.

Золото – освященная веками ценность, и хотя цена золота может стабилизироваться на долгое время, оно гарантирует вам то, что вы имеете, пока мировая монетарная система реструктурируется, – а процесс этот, по-видимому, неизбежен, независимо от того, происходит ли он под воздействием естественных экономических сил или по чьему-то замыслу. То, что бумага не заменитель золота в качестве вместилища ценности, – вероятно, еще один закон природы.

Глава 7. Другие подходы к фондовому рынку и их связь с волновым принципом

Теория Доу

Согласно Чарльзу Доу, первичный тренд на рынке – это широкий, всепоглощающий «поток», который прерывается «волнами», или вторичными реакциями и ралли. Движения более мелкие – это «рябь» на волнах. Последние обычно неважны, если только не формируют «линию» (которая определяется как боковая структура, длящаяся по меньшей мере три недели и находящаяся внутри ценового диапазона в 5 %). Главными инструментами этой теории являются транспортный (ранее железнодорожный) и промышленный индексы. Главные толкователи теории Доу – Вильям Питер Гамильтон, Роберт Ри, Ричард Рассел и Е. Джордж Шефер – хотя и дополнили ее, но никогда не меняли ее основных принципов.

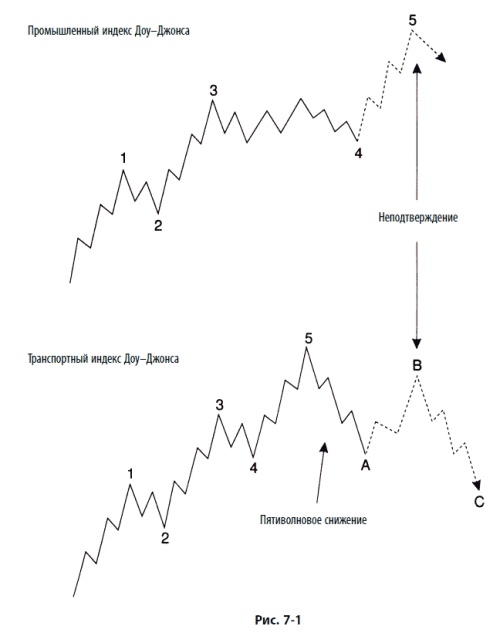

Как однажды заметил Чарльз Доу, можно вбить колья в песок на морском берегу, и они будут отмечать уровни прилива и отлива, а также направление потока воды, и графики можно использовать во многом сходным образом, показывая, как движутся цены. Из опыта рождается фундаментальное положение теории Доу, состоящее в том, что, поскольку оба индекса части одного и того же океана, их приливы и отливы, чтобы быть достоверными, должны двигаться в унисон. Таким образом, если в устойчивом тренде к новому экстремуму движется лишь один индекс – этот новый максимум или новый минимум не «подтвержден» другим индексом.

В волновом принципе Эллиотта и в теории Доу есть общие моменты. Во время подъема импульсных волн рынок должен быть сильным и широким, а происходящее должно подтверждаться другими индексами. Когда развивается коррективная или завершающая волна, вполне вероятны расхождения, или «неподтверждения». Последователи Доу, кроме того, различают три «психологические фазы» рыночного подъема. Естественно, поскольку оба метода отражают реальность, теория Доу описывает эти фазы в соответствии с индивидуальными признаками эллиоттовских волн 1, 3 и 5, которые мы обрисовали в главе 2.