«Уровень инфляции оказывает в последние годы очень важное влияние на цены фондового рынка. Из графика процентных изменений (от уровня предыдущего года) индекса потребительских цен видно, что уровень инфляции с 1965 по конец 1974 года образует эллиоттовскую волну 1–2–3–4–5. Начиная с 1970 года сложился инфляционный цикл, отличный от предыдущего послевоенного бизнес-цикла. Его дальнейшее развитие пока неизвестно. Тем не менее волны помогают предположить, как это было в конце 1974 года, в какие моменты рынок развернется».

Волновые концепции Эллиотта полезны для определения разворотных точек во множестве различных рядов экономических данных. Например, свободные чистые банковские резервы, которые, по словам Вайта, «предсказывают развороты на фондовом рынке», были, по сути, отрицательны на протяжении примерно восьми лет с 1966 по 1974 г. Окончание пятиволнового снижения в конце 1974 г. дало важный сигнал к покупке.

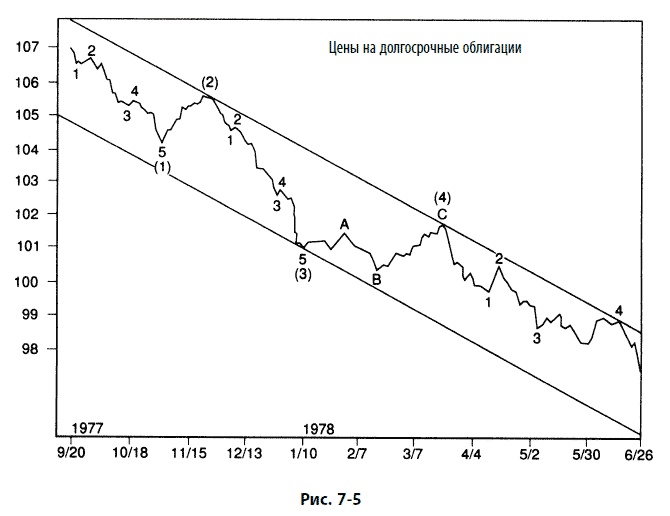

В качестве подтверждения эффективности волнового анализа финансовых рынков мы представили на рис. 7–5 подсчет волн для цены долгосрочных облигаций Казначейства США с погашением в 2000 г. Даже в этой короткой девятимесячной ценовой модели мы видим отражение эллиотовского процесса. На этом графике представлены три примера чередования, поскольку каждая вторая волна, будучи зигзагом, чередуется с каждой четвертой волной, являющейся горизонтальной коррекцией. Все ралли достигают верхней трендовой линии. Пятая волна образует растяжение, которое, в свою очередь, заключено внутри трендового канала. На текущей стадии анализа можно ожидать начала сильнейшего за последний год ралли на рынке облигаций.

Таким образом, хотя экономические показатели могут иметь сложную связь с ценами акций, наш опыт говорит о том, что движения цены всегда создают эллиоттовскую модель. По-видимому, то, что влияет на инвесторов, управляющих своими портфелями, так же влияет и на банкиров, бизнесменов и политиков. Бывает трудно отделить причину от следствия, когда взаимодействие сил на всех уровнях деятельности так многообразно и запутанно. Волны Эллиотта, будучи отражением массовой психологии, простирают свое влияние на все категории человеческого поведения.

Внешние силы

Мы не отвергаем той мысли, что внешние силы могут управлять циклами и моделями, которые человеку еще предстоит постичь. Например, на протяжении многих лет некоторые аналитики подозревали наличие связи между частотой возникновения солнечных пятен и ценами акций на том основании, что изменения магнитного излучения оказывают влияние на массовую психологию людей, в том числе и инвесторов. В 1965 г. Чарльз Дж. Коллинз опубликовал статью, озаглавленную «Вопросы влияния солнечной активности на фондовый рынок». Коллинз обратил внимание на то, что начиная с 1871 г. суровые медвежьи рынки обычно следовали за годами, когда активность появления солнечных пятен превышала обычный уровень. Не так давно доктор Р. Бэрр в своем «Плане выживания» заявил, что открыл удивительную корреляцию между геофизическими циклами и изменением уровня электрического потенциала растений. В различных исследованиях неоднократно отмечалось, что на человеческое поведение воздействуют изменения в бомбардировке атмосферы ионами и космическими лучами, которые, в свою очередь, могут регулироваться лунными и планетарными циклами. Действительно, некоторые аналитики успешно использовали планетарные расположения, которые, по-видимому, воздействуют на активность солнечных пятен, для предсказаний, касающихся фондового рынка. В октябре 1970 г. журнал The Fibonacci Quarterly (издаваемый организацией The Fibonacci Association Калифорнийского университета Санта-Клары) опубликовал статью капитана Агентства спутниковой связи Вооруженных сил США Б.А. Рида. Статья озаглавлена «Ряды Фибоначчи в Солнечной системе». В ней утверждается, что расстояния между планетами и периоды их обращений соответствуют отношениям Фибоначчи. Связь с последовательностью Фибоначчи подразумевает, что может существовать неслучайная связь между поведением фондового рынка и внеземными силами, оказывающими воздействие на земную жизнь. Как бы то ни было, на данный момент мы удовлетворены предположением, что волновые модели Эллиотта в социальном поведении являются результатом ментального и эмоционального устройства человека и приводят к поведенческим тенденциям в социальных ситуациях. Если эти тенденции управляются внешними силами или к ним привязаны, пусть эту связь докажет кто-то другой.

Глава 8. Говорит Эллиотт

Следующие десять лет

Попытка дать долгосрочный прогноз поведения фондового рынка – довольно рискованное предприятие. Однако мы решили взять на себя этот риск, чтобы продемонстрировать методы, используемые при анализе положения рынка с точки зрения волнового принципа. Разумеется, если ход наших мыслей, вместе с фондовым рынком, изменит направление на протяжении нескольких последующих лет, то представленный в этой книге анализ, основывающийся на данных начала июля 1978 г., безнадежно устареет. Мы лишь можем надеяться, что наши читатели не отвергнут раз и навсегда волновой принцип из-за одного не оправдавшего себя рискованного прогноза. Сделав для начала эту оговорку, мы перейдем прямо к нашему анализу.

С точки зрения теории Эллиотта бычье движение суперциклической степени, начавшееся в 1932 г., уже прошло почти весь свой путь. В настоящий момент рынок находится в бычьей фазе циклической степени, которая, в свою очередь, состоит из пяти волн первичной степени, две из которых, по всей видимости, уже завершились. Из долгосрочной картины уже можно сделать несколько выводов. Во-первых, на протяжении нескольких грядущих лет (вплоть до начала или середины 80-х) цены акций вряд ли подвергнутся снижению, схожему с медвежьим рынком 1969–1970 или 1973–1974 гг. Далее, акции «второго дивизиона», вероятно, будут среди лидеров на протяжении всей циклической волны V [но в меньшей степени, чем это было в циклической волне III]. И наконец, по-видимому, важнее всего то, что эта циклическая волна вряд ли разовьется в устойчивый, длительный бычий рынок, вроде того, что был с 1942 по 1966 г., поскольку обычно лишь одна волна образует растяжение в рамках волновой структуры любой степени. Таким образом, поскольку волна, имевшая место с 1942 по 1966 г., была растянута, текущий циклический бычий рынок должен образовать более простую и короткую структуру, как на рынках 1932–1937 и 1921–1929 гг.

Из-за упорного нисходящего тренда промышленного индекса Доу – Джонса, продолжавшегося вплоть до недавнего времени, всеохватывающий пессимизм привел к возникновению нескольких искаженных «эллиоттовских» интерпретаций, предусматривающих пагубное снижение, которое на деле оказывается лишь первичной второй волной коррекции. На ближайшее будущее для промышленного индекса Доу – Джонса прогнозируются цели ниже 200. Таким аналитикам мы можем ответить лишь цитатой из Гамильтона Болтона. Вот что он сказал в приложении к Bank Credit Analyst 1958 г., посвященном волнам Эллиотта:

«Когда бы рынок ни входил в свою медвежью фазу, находятся люди, полагающие, что Эллиотта можно истолковать так, чтобы оправдать значительно более низкие цены. Хотя Эллиотта и можно толковать достаточно широко, он все-таки не может быть повернут так, чтобы не соответствовать контексту происходящего. Иначе говоря, если в хоккей играют любители против профессионалов, вы можете изменить некоторые правила, но в своей основе они должны все-таки оставаться неизменными, иначе вы рискуете выдумать новую игру».