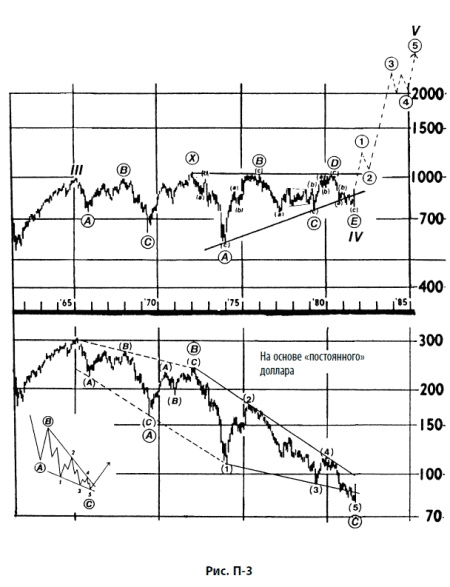

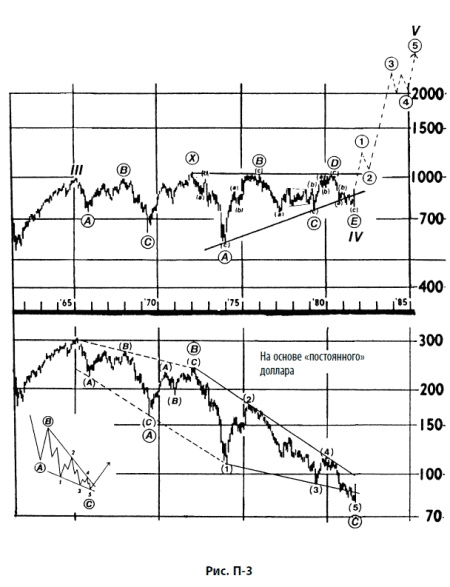

Кроме того, присутствует удивительный элемент временной симметрии. Бычий рынок 1932–1937 гг. продолжался пять лет и был скорректирован пятилетним медвежьим рынком 1937–1942 гг. 3,5-летний бычий рынок, продолжавшийся с 1942 по 1946 г., был скорректирован 3,5-летним медвежьим рынком 1946–1949 гг. 16,5-летний бычий рынок 1949–1966 гг. теперь окажется скорректированным 16,5-летним медвежьим рынком 1966–1982 гг.!

Доу в масштабе постоянного (скорректированного по инфляции) доллара

Если рынок образовал минимум циклической волны, то он соответствует приемлемому подсчету волн индекса Доу в масштабе «постоянного доллара», т. е. графику индекса Доу, деленного на индекс потребительских цен с целью компенсировать снижение покупательной способности доллара. Подсчет показывает направленное вниз движение

, где волна

, где волна

представляет собой диагональный треугольник [см. рис. П-3]. Как обычно и бывает в диагональных треугольниках, его последняя волна (5) оканчивается ниже граничной линии.

представляет собой диагональный треугольник [см. рис. П-3]. Как обычно и бывает в диагональных треугольниках, его последняя волна (5) оканчивается ниже граничной линии.

Я добавил расходящиеся граничные линии на верхней части графика просто для того, чтобы проиллюстрировать симметричную ромбовидную модель, выстроенную рынком. Обратите внимание на то, что каждая длинная сторона ромба покрывает 9 лет 7,5 месяцев (с 5/65 до 12/74 и с 1/73 по 8/82), в то время как каждая короткая часть покрывает 7 лет 7,5 месяцев (с 5/65 по 1/73 и с 12/74 по 8/82). Центр модели (январь 1973 г.) разбивает ее ценовой размер пополам на отметке 190, а также ее временной размер на две части по 8+ лет каждая. И наконец, снижение, начавшееся в январе 1966 г., длилось 16 лет и 7 месяцев, ровно столько же времени, что и предыдущий рост с июня 1949 по январь 1966 г.

Преимущества

1. Удовлетворяет всем правилам и нормам волнового принципа.

2. Оставляет почти без изменений долгосрочную трендовую линию с 1942 г.

3. Пробой границ треугольника в волне Е распространенное явление.

4. Допускает простую структуру бычьего рынка, как изначально и ожидалось.

5. Соответствует толкованию поведения индекса Доу в масштабе постоянного (скорректированного по инфляции) доллара и указанному пробою его нижней трендовой линии.

6. Объясняет неожиданное и драматичное ралли, начавшееся в августе 1982 г., поскольку треугольники приводят к «рывку».

7. Последний раз дно было достигнуто во время экономической депрессии.

8. Согласуется с идеей дна четырехгодичного цикла.

9. Согласуется с утверждением, что плато волны Кондратьева только что началось, а это период экономической стабильности и растущих цен акций. Параллель с 1921 г.

10. Отмечает конец инфляционной эры или сопровождается «стабильной рефляцией».

Недостатки

1. Двойные тройки такой конструкции настолько редки, хотя и вполне приемлемы, что в недавней истории отсутствуют их примеры.

2. Возникновение главного минимума было распознано широкой популярной прессой.

Перспектива

Треугольники предвещают «рывок», или быстрое движение в противоположном направлении, покрывающее расстояние, примерно равное наиболее широкой части треугольника. Эта норма указывает на минимальное движение в 495 пункта (1067–572) от отметки в 777 пунктов Доу, или на 1272 пункта. Поскольку граница треугольника, проведенная далее января 1973 г., добавляла бы еще 70 дополнительных пунктов к «ширине треугольника», рывок мог бы дойти до отметки 1350. И даже эта цель была бы лишь первой остановкой, поскольку протяженность пятой волны определялось бы не просто треугольником, но всей моделью волны IV, частью которой треугольник является. Таким образом, можно заключить, что бычий рынок, начинающийся в августе 1982 г., в итоге реализовал бы весь свой потенциал на отметке, в пять раз превышающей стартовую точку, создав процентное изменение, эквивалентное тому, что было на рынке 1932–1937 гг., и имея своей целью уровни 3873–3885 пунктов. Эта цель могла бы быть достигнута или в 1987, или в 1990 г., поскольку пятая волна обладала бы простым строением. Интересное наблюдение относительно этой цели состоит в том, что ситуация сравнима с 1920-ми годами, когда после 17 лет боковых движений ниже отметки 100 (схоже с движениями последнего времени под уровнем в 1000 пунктов), рынок взмыл почти без остановок до внутридневного пика в 383,00. Что касается этой пятой волны, такое движение завершило бы не только цикл, но и суперциклический подъем.

[Текущая краткосрочная структура]

В предварительном отчете [от 17 августа] я обращал внимание на возможность диагонального треугольника, завершившегося [в пятницу] на минимуме [12] августа. Два приведенных ниже августовских графика иллюстрируют такой подсчет волн. Диагональный треугольник последнего декабря был бы волной с [V волны] большого построения а – b–с от пика августа 1980 г. [см. рис. П-4] или волной с большого построения a – b–c от июньского 1981 г. пика [см. рис. П-5]. Сила движения от августовского минимума поддерживает такую интерпретацию.

6 октября 1982 г.

Этот период дал первый с 1960-х гг. рынок, где работала стратегия «купи и держи». Опыт последних 16 лет превратил нас всех в спекулянтов, и это привычка, от которой придется избавиться. Рынок может иметь за плечами 200 пунктов, но ему еще предстоит пройти 2000 пунктов! Доу должен достичь конечной цели в 3880 пунктов, при промежуточных остановках на отметках 1300

[7] (оценочный пик волны

, основывающийся на рывке, возникающем после треугольника) и 2860

[8] (цель для пика волны

, основывающийся на рывке, возникающем после треугольника) и 2860

[8] (цель для пика волны

, измеренная от минимума 1974 г.).

, измеренная от минимума 1974 г.).

, где волна

, где волна

представляет собой диагональный треугольник [см. рис. П-3]. Как обычно и бывает в диагональных треугольниках, его последняя волна (5) оканчивается ниже граничной линии.

представляет собой диагональный треугольник [см. рис. П-3]. Как обычно и бывает в диагональных треугольниках, его последняя волна (5) оканчивается ниже граничной линии. , основывающийся на рывке, возникающем после треугольника) и 2860

, основывающийся на рывке, возникающем после треугольника) и 2860

, измеренная от минимума 1974 г.).

, измеренная от минимума 1974 г.).