Далее я хотел бы ответить на следующие важные вопросы:

1. Действительно ли горизонтальная коррекция Доу, начавшаяся в 1966 г., теперь завершена?

2. Если это так, насколько большого бычьего рынка нам следует ожидать?

3. Каковы будут его особенности?

4. Что случится потом?

1. В 1982 г. для промышленного индекса Доу – Джонса завершилась коррекция очень большой степени.

Доказательств такого вывода очень много

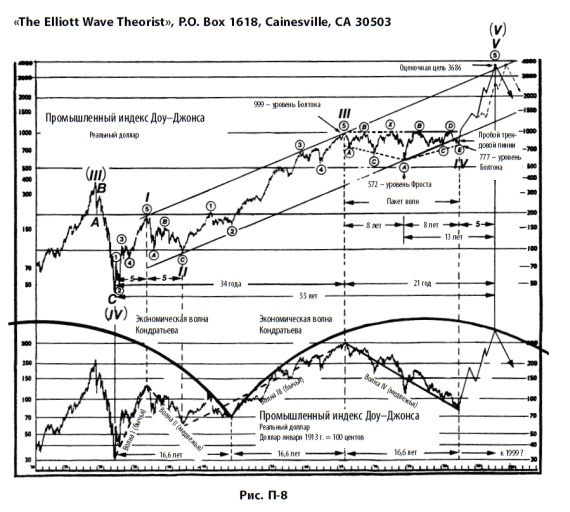

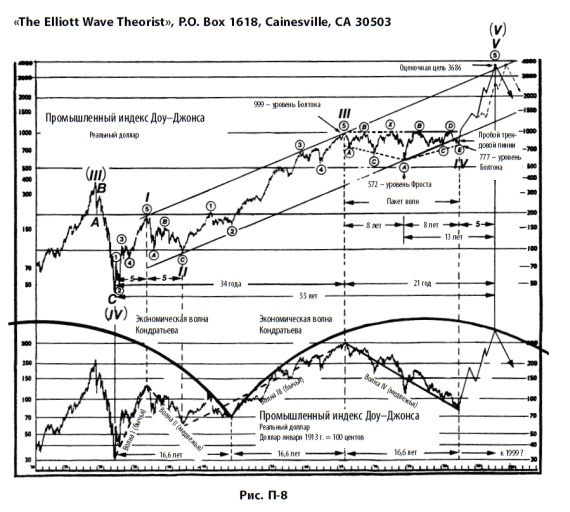

Во-первых, как постоянно заявляли все, кто всерьез относится к волновому принципу, модель, начавшаяся в 1932 г. [см. рис. П-8], все еще не завершена, и требуется один финальноый подъем, чтобы закончить пятиволновую эллиоттовскую модель. Суперциклического краха не произошло – следовательно, события, происшедшие с 1966 г., более чем адекватны коррекции циклической степени (той же самой степени, что и в волнах 1932–1937, 1937–1942 и 1942–1966 гг.).

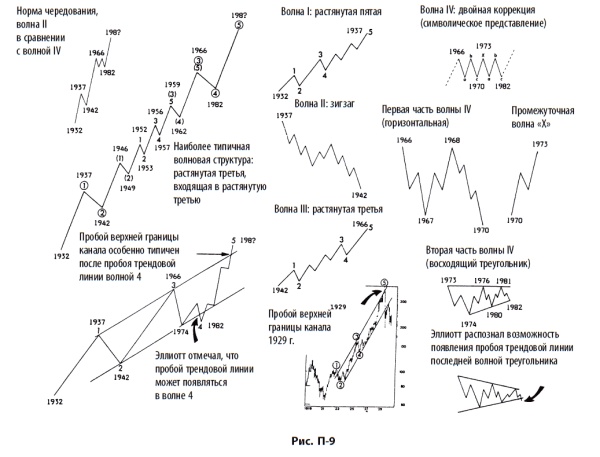

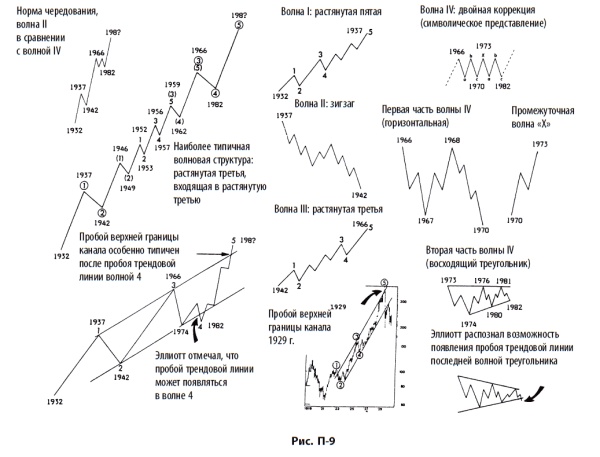

Во-вторых, боковая модель, развивавшаяся с 1966 г. (или, возможно, с 1964 или 1965 г., если вы любите поговорить на теоретические темы), исчерпала все лимиты, предоставляемые долгосрочным параллельным трендовым каналом от 1932 г. Как вы можете увидеть из иллюстрации к «Закону природы» Эллиотта [см. рис. П-9], изредка четвертые волны прокалывают нижнюю границу направленного вверх канала прямо перед началом пятой волны. Поведение цен в 1982 г. просто не оставило места для продолжения коррекции.

В-третьих, модель, сложившаяся между серединой 60-х и 1982 г., является еще одним удивительным примером стандартного коррективного образования, намеченного в общих чертах более сорока лет назад Эллиоттом. Официальное название такой структуры – коррекция «двойная тройка», состоящая из двух последовательных основных коррективных моделей. В этом случае рынок сформировал горизонтальную коррекцию (или, в соответствии с другим подсчетом [от 1965 г.], нисходящий треугольник) в первой части и «восходящий треугольник» во второй, при простом промежуточном трехволновом подъеме, помеченном буквой «Х» и разделяющим две модели-компонента. Кроме этого, Эллиотт распознал и проиллюстрировал склонность последней волны треугольника уходить под нижнюю граничную линию, как случилось в 1982 г. Удвоение коррекций встречается сравнительно редко, и, поскольку минимум 1974 г. уже достиг направленной вверх долгосрочной линии, ни я, ни Фрост не ожидали удвоения. Более того, «двойная тройка» с треугольником во второй ее части настолько редка, что в моем личном опыте таких прецедентов не было.

В-четвертых, у модели есть ряд интересных особенностей, если смотреть на нее как на единое образование, т. е. как на одну коррекцию. Например, первая волна этого образования (996–740) покрывает почти в точности то же расстояние, что и последняя волна (1024–777). Более того, повышательная часть занимает то же время, что и понижательная, а именно восемь лет. Симметрия этой модели побудила нас с Фростом в 1979 г. использовать пометку «Пакетная волна», чтобы описать отдельную модель, начинающуюся из «равновесного состояния», совершающую более широкие, а затем более узкие колебания, и возвращающуюся к той точке, с которой она началась. (Эта концепция подробно разобрана в декабрьском номере 1982 г. The Elliott Wave Theorist.) Используя чередующийся подсчет двух треугольников, мы видим, что средние волны (волны С) каждого треугольника покрывают одну и ту же территорию, от уровня 1000 до 740. В рамках этой модели возникают многочисленные отношения Фибоначчи, многие из которых разобраны в Специальном Отчете The Elliott Wave Theorist, датированном июлем 1982 г. Однако значительно важнее отношения Фибоначчи между начальной и конечной точками и частью предшествующего бычьего рынка. Гамильтон Болтон сделал свое знаменитое наблюдение в 1960 г.:

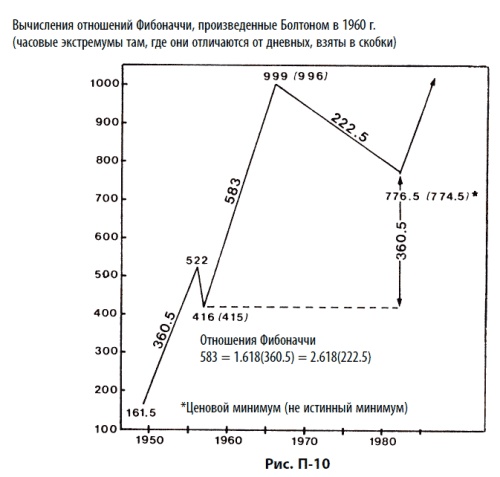

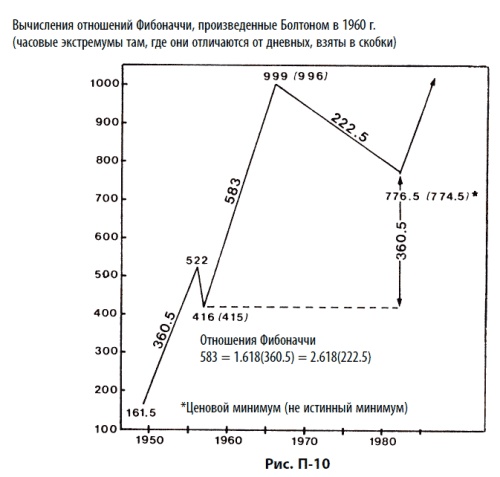

«Эллиотт указывал на целый ряд других соответствий. К примеру, число пунктов, пройденных с 1921 по 1926 г., составляло 61,8 % числа пунктов в последней волне, имевшей место с 1926 по 1928 г. (истинная вершина). Точно так же и в пятиволновом подъеме с 1932 по 1937 г. И снова волна от вершины 1930 г. (297 пунктов промышленного индекса Доу – Джонса) до впадины 1932 г. (40 пунктов промышленного индекса Доу – Джонса) в 1,618 раз длиннее волны, покрывшей расстояние от 40 до 195 пунктов (1932–1937 гг.). Кроме этого, снижение, происходившее с 1937 по 1938 г., составило 61,8 % подъема, имевшего место с 1932 по 1937 г. Если рынок, начавшийся в 1949 г. и продолжающийся по сей день, будет следовать тем же правилам, то подъем с 1949 по 1956 г. (361 пункт промышленного индекса Доу – Джонса) завершится, когда 583 пункта (161,8 % от 361 пункта) окажутся добавленными к минимуму 1957 г. в 416 пунктов, что в целом дает 999 пунктов промышленного индекса Доу – Джонса.

Таким образом, строя проекции на основании отношений Фибоначчи, Болтон предсказал пик, который оказался отстоящим всего на три пункта от действительного часового максимума, зафиксированного в 1966 г. Однако фраза Болтона, следующая непосредственно за процитированным предложением, была совершенно забыта (в том числе благодаря успешному прогнозу А.Дж. Фроста для минимума волны IV в 572 пункта, который сбылся в 1974 г. при часовом минимуме в 572,20):

«В противном случае, 361 пункт сверх 416 потребует 777 пунктов промышленного индекса Доу – Джонса».

Нет нужды говорить, что уровень 777 не был достигнут вплоть до 1982 г. Точное значение истинного минимума 12 августа составило на часовом графике 776,92. Иначе говоря, вычисления Болтона [см. рис. П-10] заранее определили точное начало и конец волны IV на основании их взаимоотношений с предшествующей ценовой структурой. В ценовых пунктах движение 1966–1982 гг. равно 0,618 от движений 1957–1982 и от 1949–1956, каждое из которых, при взаимном равенстве, равно 0,618 от изменения за 1957–1966 гг., и все это при погрешности не более 1 %! Когда недельные и месячные модели раз за разом приводят к коэффициентам Фибоначчи, типичная реакция обозревателей с Уолл-стрит: «Еще одно совпадение!» Нежелание видеть то, что коэффициенты Фибоначчи являются характеристикой фондового рынка, поистине поразительно! Насколько я знаю, Болтон – единственнй человек, прогнозы которого продолжают согласовываться с реальностью Уолл-стрит и после его смерти.

Из этих наблюдений я надеюсь вывести утверждение, что циклическая волна IV промышленного индекса Доу – Джонса, рассматриваемого на основании «постоянного доллара», несомненно, представляет собой единую медвежью фазу, которая завершилась в августе 1982 г.