Обратите внимание, что теперь мы анализируем компании, которые не являются «голубыми фишками». За нас уже никто не подумает, и решение о том, насколько надежна компания, принимать только нам. Поэтому имеет смысл более внимательно изучать финансовую отчетность компании, в связи с чем мы расширили таблицу, добавив в нее несколько новых строк.

Во-первых, разделили активы компании на оборотные и внеоборотные.

Оборотные активы тратятся или потребляются в процессе производства. К ним относятся денежные средства и их эквиваленты, торговая и прочая дебиторская задолженность (еще не полученные деньги за проданные товары или оказанные услуги), товарно-материальные запасы и иные активы.

Внеоборотные активы используются в процессе производства, но при этом не расходуются. К ним относятся основные средства, лицензии на добычу полезных ископаемых (для добывающих компаний) и иные активы.

Даже по нескольким цифрам бухгалтерского баланса видно, что финансовое положение компании тяжелое. Напомню, что в круглые скобки в бухгалтерской отчетности заключаются отрицательные значения. По итогам 2015 г. убыток компании составил 114 628 млн руб. Капитал (собственные средства) компании равняется сумме всех активов за вычетом всех обязательств. Сумма обязательств компании (603 926 млн руб.) превышает сумму активов (342 072 млн руб.) на 261 854 млн руб., то есть на эту сумму капитал (собственные средства) ПАО «Мечел» по состоянию на 31 декабря 2015 г. ушел в минус. Заметим, что годом раньше этот показатель был лучше и составлял минус 146 млрд руб.

Обратим внимание на то, что размер краткосрочных обязательств составляет 580,5 млрд руб. Это означает, что такую сумму компания должна выплатить кредиторам до конца следующего 2016 г. Заглянем еще раз в годовую отчетность компании и увидим, что сумма выручки компании за 2015 г. составляет всего 253,1 млрд руб. Даже если предположить, что в 2016 г. у компании будет такая же выручка, а также допустить невозможное: ей не надо будет платить зарплату сотрудникам и налоги, а всю продукцию в 2016 г. она произведет, не затратив ни рубля, то даже в этом случае выручки компании хватит, чтобы погасить лишь половину краткосрочных обязательств.

Рассмотрим ситуацию под другим углом. Допустим, нам удалось продать компанию по бухгалтерской стоимости всех ее активов – за 342 млрд руб. Этих денег не хватит, чтобы погасить все ее долги – 603,9 млрд руб.

Даже наш поверхностный экономический анализ говорит о том, что финансовые дела компании очень плохи. Сложно предсказать, что будет с ПАО «Мечел» в дальнейшем. Назвать компанию надежной трудно. Нам, начинающим инвесторам, уж точно следует держаться от ее акций подальше. Тем не менее продолжим наш разбор и выясним рыночную стоимость компании.

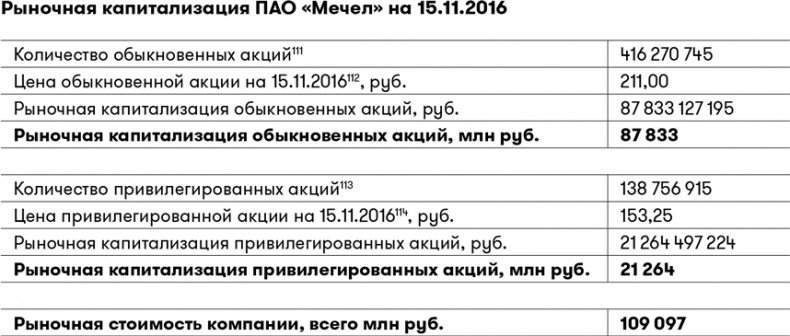

Теперь давайте сравним рыночную стоимость ПАО «Мечел» с некоторыми цифрами из бухгалтерской отчетности компании:

Рыночная стоимость компании на 15.11.16 – 109 097 млн руб.

Активы (всего) – 342 072 млн руб.

Основные средства – 215 844 млн руб.

Денежные средства и их эквиваленты – 3079 млн руб.

Капитал (собственные средства) – (261 854) млн руб.

Мы видим, что акции компании дешевые. Рыночная стоимость всех акций ПАО «Мечел» – 109 млрд руб., тогда как балансовая стоимость всех активов компании в 3,1 раза больше – 342 млрд руб. Даже балансовая стоимость основных средств (заводы, порты, угольные шахты и разрезы, транспорт, прокатные станы, электростанции и т. д.) составляет 215,8 млрд руб., что почти в два раза превышает стоимость всех акций компании. Если бы не огромные долги компании, акции ПАО «Мечел» по такой цене были бы весьма привлекательны для покупки.

Взглянем на график котировок акций.

На графике мы видим, что дорогими акции ПАО «Мечел» были в 2010 –2011 гг., когда они стоили 700 –900 руб. В 2011 г. у компании начались серьезные финансовые проблемы и ее акции стали сильно падать в цене. Мало кто хотел с ними связываться. С конца 2013-го по октябрь 2016 г. акции были очень дешевыми и стоили меньше 90 руб., а в конце 2014 г. их стоимость упала ниже 25 руб.

Во второй половине 2016 г. в делах компании появились изменения к лучшему. Руководству ПАО «Мечел» удалось договориться с кредиторами, крупнейшими российскими банками, о реструктуризации долгов. Если отразить реструктуризацию в бухгалтерском балансе, то некоторые краткосрочные обязательства превратились в долгосрочные. Ранее сроки уплаты по ним истекали в течение одного года, а после реструктуризации были перенесены на более поздний период. Также на мировом рынке резко возросли цены на кокс и другое сырье – основную продукцию ПАО «Мечел», что дало возможность компании впервые за последнее время показать чистую прибыль в отчетности за девять месяцев 2016 г. Эти положительные новости немедленно отразились на цене акций: буквально за два месяца она выросла почти втрое. Но даже после троекратного роста при цене 211 руб. за штуку акции все еще остаются дешевыми. От их покупки по такой цене останавливает только одно – по-прежнему тяжелое финансовое положение компании, обусловленное ее огромными долгами.

Вывод: ПАО «Мечел» – крупная компания, находящаяся в финансовом кризисе. Как минимум два года подряд она несет крупные убытки. Сумма ее обязательств в 1,7 раза превышает стоимость активов. Назвать компанию надежной и, следовательно, привлекательной для инвестиций крайне затруднительно. По этой причине акции компании очень дешевы и продаются на бирже по бросовой цене. При торговле очень дешевым товаром, каковым в данный момент являются акции ПАО «Мечел», появляется возможность хорошо заработать. Именно это акции продемонстрировали, подорожав втрое за два месяца. Но такие всплески цены не должны сбивать с толку инвесторов. Да, на бирже бывает возможность купить акции очень дешево, а продать чуть дороже, заработав на разнице. Но это исключение, а не правило. Покупать акции только потому, что они дешевые, не очень разумно. Можно потерять все деньги. Всегда надо смотреть, что покупаешь.

Акции ПАО «Мечел» – это дешевый товар не самого лучшего качества. Ведь огромные долги компании никуда не делись, просто их уплата отложена на более долгий срок. Поэтому мы не рекомендуем покупать эти акции, по крайней мере до того времени, когда компания начнет демонстрировать уверенную динамику финансового оздоровления.

12.3. ПАО «Полюс»

ПАО «Полюс» – крупнейший производитель золота в России. Компания обладает четвертыми по величине запасами золота в мире. Основные ее предприятия расположены в Красноярском крае, Иркутской и Магаданской областях, а также в Республике Саха (Якутия) и включают пять действующих рудников, золотоносные россыпи и ряд проектов в стадии строительства и развития.