В итоге по каждой бумаге вы составляете такой светофор из трех показателей. Чем больше зеленого цвета — тем лучше, тем перспективнее выглядит бумага. Если есть сомнения — можно подойти к делу серьезнее и проанализировать ситуацию: посмотреть отчетность компании, изучить последние новости и перспективы.

Дивидендный подход

Дивиденды — это один из вариантов заработка на акциях. Вы не продаете бумаги, а, однажды купив их, держите, регулярно получая выплаты. Дивиденды — часть прибыли компании, выплачиваемая держателям акций. Слегка напоминает проценты по банковскому депозиту. Я часто привожу это сравнение, так как для большинства начинающих оно наиболее понятно.

Соответственно, вашей задачей должен стать подбор в свой портфель акций компаний, которые выплачивают достаточно высокие дивиденды при общей надежности эмитента. Если вам не подходит стратегия «купил бумаги и забыл», получать дивидендную доходность все равно можно.

Для этого нужно успеть купить акции до даты фиксации реестра под дивиденды. По-другому это называют «купить до отсечки». Происходит это так. Компания принимает решение о выплате дивидендов, и назначается дата закрытия реестра — та самая отсечка. Вы должны успеть купить бумаги за два торговых дня до нее, чтобы попасть в список получателей дивидендов.

Например, если дата закрытия реестра 14 июля, то купить бумаги нужно не позднее 12 июля. При этом уже 13 июля вы при желании сможете бумаги продать, при этом оставив за собой право на получение дивидендов.

Подозреваю, что сейчас процесс торговли с любыми подходами, как инвестиционным, так и дивидендным, кажется вам слишком сложным и непонятным. Это нормально, ведь вы только знакомитесь с темой. Попробую вас заинтересовать, рассказав о том, какую среднюю доходность может приносить фондовый рынок.

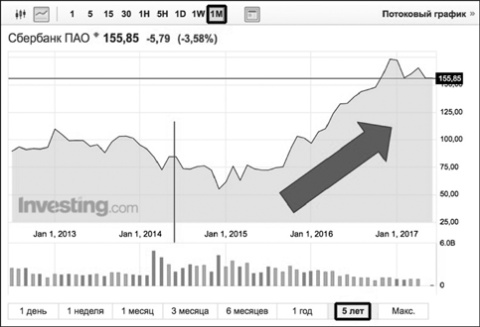

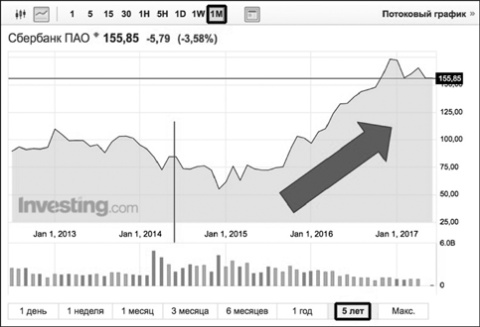

Так, например, за 2016 год индекс акций второго эшелона (не самых крупных, но перспективных или недооцененных компаний) вырос на 73,2% годовых. Индекс же акций голубых фишек[4] показал результат +32,8% годовых. Облигации показали около 13% годовых. Рублевые депозиты с 8,5% годовых выглядят на таком фоне не особенно интересно. При этом долларовые депозиты и недвижимость показали отрицательную доходность (–16,8% и –8,9% соответственно).

Очень вам советую активно вливаться в тему фондовых рынков. Не бойтесь открывать для себя новое! Весь прогрессивный мир торгует на бирже уже более ста лет. Россия пока в отстающих, но это поправимо.

Резюме:

Подумайте, инвестор вы или спекулянт.

Определите, какие бумаги сейчас интересны с точки зрения «метода светофора».

Оптимизация налогообложения

Основная цель инвестиций — заработок. Но у нас, как у законопослушных граждан, есть обязательства по уплате налогов. И они несколько портят чудесную картину любого инвестиционного плана. Ведь с течением времени не только доходы, но и расходы растут экспоненциально. Поэтому в длительной перспективе налоги и издержки могут очень сильно повлиять на доходность выбранных вами инструментов.

Следовательно, наша с вами задача эти налоги оптимизировать. Конечно же, в рамках закона. Но, прежде чем говорить о том, что можно улучшить, расскажу, какие в принципе налоги должен платить инвестор.

НДФЛ — налог на доходы физического лица по ставке 13% (или проще — подоходный налог). Это основной налог инвесторов. Платится он только с фактически полученной прибыли. То есть купили акцию за 1000 рублей, продали за 1500 рублей, заплатите 13% с (1500 – 1000 = 500) рублей. Если же акция в цене выросла, а вы ее пока не продали — ничего платить не нужно. Если прибыль равна нулю или вообще был убыток — платить тоже ничего не нужно.

Налоговым агентом выступит ваш брокер. Сам рассчитает, сам подаст сведения в налоговую, сам все заплатит. От вас требуется только оставлять в конце года на брокерском счету некую свободную сумму на оплату налогов. Если забудете — придется отчитываться потом в налоговую самостоятельно.

Теперь переходим к оптимизации. Способ первый.

В течение года вы что-то покупали и продавали. В конце года брокер подведет итоги по всем сделкам — суммирует их результаты (как отрицательные, так и положительные). Финансовый результат считается как разница между суммой продажи бумаги и суммой покупки минус комиссии брокера. Получится налого-облагаемая база, с которой и будет посчитан налог 13%.

Давайте на примере. Допустим, у вас было две сделки. На первой вы заработали 2000 рублей, на второй понесли 1000 рублей убытка. Ваша налогооблагаемая база 2000 – 1000 = 1000 рублей. С нее брокер возьмет 130 рублей (13%) налога. При этом у вас есть открытая убыточная позиция с минусом на 500 рублей.

Вы продаете эту бумагу с убытком до конца текущего года, и ваша налогооблагаемая база уменьшается на 500 рублей. Тогда и сумма налога вместо 130 рублей составит всего 65 рублей. И никто не запрещает после фиксации убытка снова купить эти бумаги, если вы планируете держать их дальше в надежде на рост.

Если к концу года у вас остались на руках бумаги, которые сейчас стоят меньше, чем вы их покупали, то есть получен убыток, надо его зафиксировать, продав эти бумаги. Тем самым вы уменьшите налогооблагаемую базу и сумму налога.

Второй способ оптимизации предложен самим государством. Называется он «индивидуальный инвестиционный» счет (ИИС). Что это такое?

ИИС — аналог обычного брокерского счета, с которого вы можете покупать и продавать ценные бумаги, но с налоговыми льготами. Льгота эта заключается либо в получении налогового вычета на внесенные средства (тип А), либо в неуплате НДФЛ (тип Б). Давайте подробнее.

У ИИС есть несколько особенностей. Так, деньги, внесенные на счет, можно снимать только через три года после его открытия. В противном случае деньги вам, конечно, отдадут, но все налоговые преференции будут потеряны.

Второй момент — внести на счет можно не более миллиона рублей, однако вычет можно получить только с 400 000 рублей. То есть максимальная сумма налогового вычета к получению — 52 000 рублей.