Ни один из этих подходов не снижает уровня риска инвестиционных рынков и не мешает банкам становиться слишком большими, чтобы потерпеть неудачу. Например, в 2014 году четыре ведущих американских банка были на 40 % крупнее, чем в 2009-м, при этом в 2009-м они уже были огромными. Тем не менее наступление регулирующих органов оказалось достаточно ощутимым: банки Citibank, HSBC и им подобные покинули «нестратегические» рынки, продали «нестратегические» активы и сосредоточились на ключевых компетенциях и реструктурировании операций. Им пришлось это сделать, и не только из-за натиска регулирующих органов, но и потому, что санкции и штрафы в случае рыночного сговора и уклонения от налогов плохо сказываются на итоговых показателях.

Однако меня больше интересует другая проблема. Она связана с технологиями и обусловлена тем, что приложения и мобильная связь меняют сам процесс предоставления розничных услуг, API обеспечивают выполнение операций в режиме реального времени, а облачные технологии в сочетании с различными методами анализа данных меняют сами продукты.

Данный технологический сдвиг привел к созданию множества новых компаний, предлагающих специализированные финансовые услуги. Такая компания анализирует один из фрагментов бизнес-модели и задается вопросом: могу ли я сделать лучше? И это сделали в TransferWise, чтобы найти людей, которым необходимо перевести деньги за границу, и людей за границей; в Zopa, Prosper и Lending Club, чтобы установить контакт между теми, у кого есть деньги, и теми, кому они нужны; и в Friendsurance, Bought by Many и insPeer в области страхования.

Новая модель финансовой системы, ориентированная на предоставление специализированных услуг и заменяющая здания и людей серверами и программами, преодолеет все трудности. Именно поэтому в 2014 году в финансовые технологии было инвестировано свыше 12 миллиардов долларов – гораздо больше по сравнению с 4 миллиардами долларов в 2013 году. По этой же причине 36 стартапов в области финансовых технологий оцениваются сегодня более чем в 1 миллиард долларов каждый.

Этим же объясняется и образование финтех-пузыря, когда тысячи новых компаний могут нанести удар по бизнес-модели старых компаний, основанной на сквозном контроле в рамках физической структуры, в то время как бизнес-модель новых компаний строится на узких направлениях деятельности с использованием открытых платформ и цифровой структуры.

Именно сочетание новых специализированных компаний и регулирующих органов, разрешающих широкий круг проблем, создает новый мир, в котором никто ничего не контролирует, во всяком случае не банки, а у пользователя есть выбор. Поэтому пользователи сосредоточатся на том, чтобы скомпоновать собственный банк, вместо того чтобы становиться клиентами банка, предлагающего готовый набор услуг. Регуляторы поставят перед собой цель разделить на части слишком крупные банки, крах которых привел бы к катастрофическим последствиям для экономики, и усилить конкуренцию путем формирования более конкурентного рынка для действующих банков.

Новый мир требует, чтобы банки старого мира перешли к модели компонентно-ориентированной интеграции нового мира. Со временем традиционный вертикально интегрированный банк примет новую форму с компонентной структурой. Для этого понадобятся три простых шага:

– переместить бэк-офис в облако;

– использовать открытый исходный код в работе мидл-офиса;

– обеспечить лучший пользовательский опыт на уровне фронт-офиса.

Бэк-офис в облаке

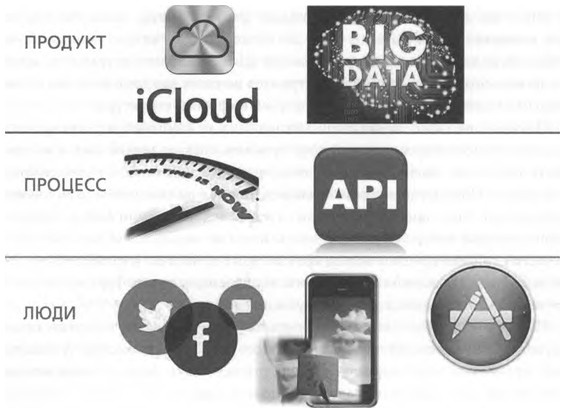

В результате распространения финтеха и развития ValueWeb, благодаря дигитализации и технологиям происходят радикальные изменения в сфере финансов, экономике и мире в целом. И осуществляются они под влиянием семи технологических компонентов в рамках действующих учреждений: облачные технологии и большие данные на уровне бэк-офиса; API (прикладные программные интерфейсы) и возможность установления связи в реальном времени на уровне мидл-офиса; социальные медиа, мобильная связь и приложения на уровне фронт-офиса.

Эта ситуация отображена на представленном ниже рисунке.

Два крупных технологических изменения, происходящие на уровне бэк-офиса, связаны с облачными технологиями и большими данными. Облачные технологии позволяют предлагать продукт где угодно посредством предоставления централизованных услуг в сети. Большие данные обеспечивают банку возможность использовать эти услуги в любой точке сети, делая клиентам индивидуальные целевые предложения.

Представьте, как это будет происходить. Идея такова: когда я иду по улице, вы знаете, где я нахожусь, что делаю и в чем могу нуждаться. Я прохожу мимо магазина, и тут ваше приложение подсказывает, что в этом магазине мне предоставляется скидка 25 долларов на USB-накопитель емкостью 1 терабайт, если я зайду прямо сейчас. Я покупаю накопитель. Но откуда банк узнал, что меня нужно предупредить именно в данный момент?

Очевидно, что внешние системы банка отслеживают мое местоположение и близость к магазину, а внутренние – анализируют мой цифровой след, чтобы найти предложения, соответствующие моим потребностям.

Такой сервис представляет собой большую ценность, поэтому в будущем станет огромным полем битвы между банками. Если уровень обслуживания моих друзей в их банках гораздо выше, чем в моем, потому что эти банки определяют их нужды посредством более эффективного анализа данных, то я перейду в другой банк. Все дело в массовой персонализации, а она сегодня основана на анализе данных, точнее говоря, на анализе больших данных. Впрочем, столь глубокий анализ теряет смысл, если у вас нет превосходных продуктов, и здесь в игру вступают облачные технологии.

На уровне бэк-офиса облако – это продукт. Банки и другие поставщики финансовых услуг будут создавать возможности финансового процессинга, которые можно будет интегрировать в системы взаимодействия с клиентами. Следовательно, ваш банк может генерировать превосходный кредитный продукт, но в цифровом банке будущего он должен быть автоматически конфигурируемым компонентом. Это должен быть программный код продукта, который я могу загрузить в свое приложение, поделиться им и использовать вместе с данными для увеличения доли кошелька клиента.

Банк, мидл-офис которого работает на базе открытого исходного кода

Если первый структурный элемент – облачные технологии и большие данные, то второй – API и процессинг в режиме реального времени.

Суть второго структурного элемента сводится к установлению мидл-офисом связи между фронт- и бэк-офисами посредством обеспечения высоких стандартов процессинга. Именно этот элемент позволяет компаниям донести свой продукт до клиента, а в ValueWeb продукт становится гораздо релевантнее благодаря анализу данных.