– На приложение Barclays Mobile Banking приходится 75 % всех цифровых логинов.

– Каждый клиент Barclays в среднем посещает отделение банка меньше двух раз в месяц, а приложение Barclays Mobile Banking использует 26 раз в месяц.

– Мобильные приложения банка Barclays были загружены более 9 миллионов раз с момента их запуска два года назад; клиенты используют их более 19 миллионов раз каждую неделю.

Это поднимает еще одну дискуссию о цифровом и нецифровом будущем банков. Если все оцифровать, не будет ли что-то утрачено? Не станет ли отсутствие личного взаимодействия с клиентами причиной уничтожения одного из важнейших элементов в банковской сфере?

Я считаю, что это может произойти и приведет к формированию двухуровневой банковской системы. Первый уровень будет полностью цифровым. Все транзакции будут выполняться в удаленном режиме, и большинство финансовых потребностей будут удовлетворяться с помощью цифровых устройств. Эту ситуацию хорошо иллюстрирует польский mBank, вступивший в конкурентную борьбу с компаниями, предоставляющими кредиты до зарплаты (не так давно на рынок Польши вышла компания Wonga). В mBank ввели в мобильное приложение функцию предоставления кредита менее чем за минуту. Процедура кредитования mBank позволяет клиентам получить денежные средства на свои счета в течение 30 секунд после подачи заявки. Как банку удается этого достичь? Благодаря анализу данных о каждом клиенте в режиме реального времени, а также расчету максимального размера кредита.

Таким образом, когда клиент хочет получить кредит, он уже предварительно одобрен банком. Вы загружаете приложение и делаете заявку на предоставление кредита. Приложение показывает вам максимальный размер кредита, который банк готов вам предоставить. Затем вы указываете, какую именно сумму и на какой период хотите взять в кредит, а приложение выводит вам общую сумму ежемесячных платежей, включая все проценты и прочие отчисления. Если вы соглашаетесь с предложенными условиями, деньги поступают на ваш счет в течение 30 секунд.

Такой подход позволяет mBank превзойти компании, предоставляющие кредиты до зарплаты, в их собственной игре (весь секрет работы Wonga сводится к анализу данных в режиме реального времени), а также демонстрирует, как банки могут использовать свои цифровые активы. Но при этом теряется человеческий фактор, который помогает понять соотношение между реальным риском и реальной потребностью. Взаимодействие между клиентом и менеджером, работающим в отделении банка, – значимый элемент в определении платежеспособности клиента. Традиционное взаимодействие в отделении по-прежнему остается важной составляющей более сложного диалога, в котором корпоративным клиентам необходимо подробнее обсудить с работниками банка финансирование торговых операций. Кроме того, традиционная система банковских отделений играет немаловажную роль в привнесении элемента человеческого опыта в цифровой опыт.

mBank и другие аналогичные банки настаивали бы на том, что это не так (клиентов можно без труда обслуживать по Skype с помощью цифровых устройств), но я в этом не уверен. Вот почему банковская система должна быть двухуровневой. Клиенты, которых полностью устраивает взаимодействие с банком по принципу «от экрана к экрану», будут пользоваться только услугами банков, не имеющих отделений и предлагающих поразительно интуитивные цифровые услуги, не создающие клиентам никаких проблем. К таким банкам относится mBank. Но есть клиенты, в меньшей степени стремящиеся к самообслуживанию; они больше нуждаются в диалоге и принятии решений в зависимости от конкретных обстоятельств и потребностей, а не на основании профиля или кредитного рейтинга. Такие клиенты будут и впредь полагаться на физический контакт с банком в отделении или, что еще более вероятно, во время визита представителя банка в дом или офис клиента. Именно таким я вижу будущее банков: это не модель, основанная на банковских отделениях, а модель, опирающаяся исключительно на человеческий фактор.

Поле битвы развернется в области подключения людей к сети и гуманизации цифровых отношений. Банковская система будет развиваться не по принципу только отделения или их полное отсутствие, только цифровой формат или частично цифровой формат. Это будет многоуровневая система конкуренции, в которой одни банки сориентируются более правильно, чем другие.

Приведет ли это к цифровому разрыву?

Я не сторонник использования демографических показателей, поскольку в контексте цифровых технологий предпочитаю психографические данные. Хотя я родился в период беби-бума (то есть после Второй мировой войны), меня можно отнести скорее к числу цифровых аборигенов, так как я сделал карьеру в сфере высоких технологий. Тем не менее, согласно моему демографическому профилю, я цифровой иммигрант. По правде говоря, это не так уж важно ввиду наличия явных демографических различий в плане использования отделений и бумаги. Люди старшего возраста отдают предпочтение отделениям и чекам, тогда как молодежь – мобильным телефонам и приложениям.

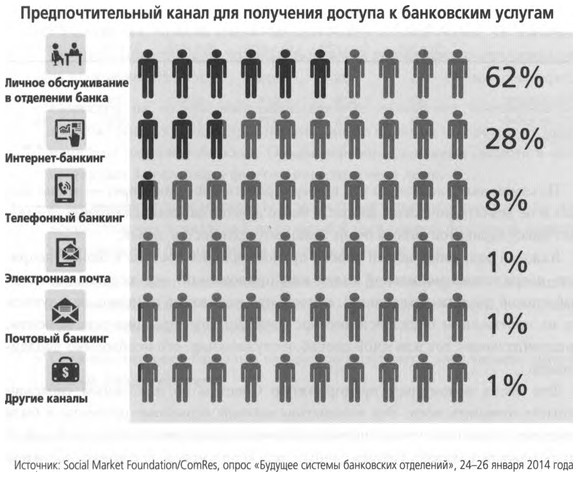

На первый взгляд такой подход может показаться дискриминационным по отношению к пожилым людям, но исследования подтверждают этот вывод. В частности, в прошлом году центр Social Market Foundation провел исследование предпочтений в плане доступа к банковским услугам среди британских потребителей и по его результатам сделал следующий вывод:

Личное обслуживание по-прежнему доминирует как способ доступа к банковским услугам для 62 % человек. Несмотря на то что в сети мы сравниваем цены и заказываем товары и именно там просматриваем списки выставленных на продажу объектов недвижимости, для получения финансовой консультации восемь из десяти человек предпочли бы обратиться в отделение банка. Почти семь из десяти человек отправились бы в отделение, чтобы открыть новый или продлить текущий счет. Другим каналам (главным образом онлайн-банкингу) отдается предпочтение только в случае более простых платежных транзакций… Состоятельные (высший средний и средний класс) и молодые (в возрасте 25–34 лет) люди отдают меньшее предпочтение банковским отделениям по сравнению с остальными клиентами банков: свыше половины членов этих групп выбирают другие каналы. Эта тенденция в позициях клиентов важна, поскольку богатые люди хранят на счетах больше денег, тем самым обеспечивая банку чистый процентный доход, а молодые люди покупают в этом возрасте наибольшее количество финансовых продуктов, принося банку доход за счет комиссионных.

Другими словами, грамотные в финансовом отношении, уверенные в себе клиенты из числа цифровых аборигенов не любят пользоваться услугами банковских отделений, а менее состоятельные клиенты из числа цифровых иммигрантов предпочитают обращаться за предоставлением услуг в отделения. В представленных ниже таблицах отображены предпочтения относительно использования интернет-банкинга, которые уменьшаются по мере увеличения возраста клиентов или снижения уровня их состоятельности.