Казалось бы, такое радикальное изменение структуры риска и взаимодействий в инвестиционных портфелях должно было привести к значительному изменению характера волатильности и других индикаторов риска. Однако Лейбовиц не обнаружил практически никакого изменения риска этих портфелей.

Причина подобного парадокса, как выяснил Лейбовиц, кроется в одновременном сокращении позиций в акциях и облигациях, т. е. позиций в традиционных классах активов. Если бы сокращение касалось только американских акций или только американских облигаций, то результаты были бы совершенно другими, особенно в крупных институтах. Если бы менее волатильные альтернативные классы активов финансировались только за счет более волатильных акций, то и бета, и общая волатильность портфеля снизились бы. Использование только относительно стабильных облигаций в качестве источника финансирования привело бы к увеличению беты и общей волатильности портфеля. Однако финансирование перехода на альтернативные активы со средней бетой за счет комбинации акций с высокой бетой и облигаций с низкой бетой – пустое занятие, не приводящее к существенному изменению базовой структуры риска портфеля.

По словам Лейбовица и Бовы, «замена пакета со средней бетой на новые активы со средней бетой практически не изменяют бету портфеля. Более того, переход на альтернативные активы обычно фрагментарен, поэтому общая бета (рассчитанная путем взвешивания индивидуальных бет по классам активов в портфеле) является доминирующим фактором волатильности»

{120}.

Это открытие привело Лейбовица еще к одному контринтуитивному выводу: «Несмотря на общепринятые представления, диверсификация в ее типичной форме относительно слабо влияет на волатильность фонда». Рискованность фонда в целом определяется бетой, т. е. экспозицией по рынку американских акций.

* * *

Хватит, однако, о бете. Могут ли все эти расчеты риска помочь нам в поиске и измерении альфы, избыточной доходности актива или портфеля с учетом риска? В соответствии с представлениями Лейбовица, ответ на этот вопрос возвращает нас прямо к модели оценки капитальных активов. Вместе с тем при более внимательном рассмотрении проявляется существенный отход от CAPM.

Каждый класс активов должен иметь некоторую ожидаемую доходность, иначе он перестает интересовать инвесторов. Определенный компонент доходности, ожидаемой по каждому активу, обусловлен корреляцией этого актива с американскими акциями. Вместе с тем такая корреляция должна быть меньше 100 %, иначе фонд будет инвестировать в американские акции! В результате, отмечает Лейбовиц, «остаточная доходность, т. е. разница между общей ожидаемой доходностью и ожидаемой доходностью, обусловленной корреляцией этих классов активов с акциями (другими словами, бетой), может рассматриваться как “подобная альфе” и называться структурной альфой, альфой диверсификации, альфой распределения, встроенной альфой или, самое главное, подразумеваемой альфой».

Обратите внимание на то, что Лейбовиц не употребляет слово «альфа» без определения. Именно в этом месте его представление о структуре портфельного риска и доходности начинает отходить от чистой модели оценки капитальных активов. В работе, опубликованной в номере Financial Analysis Journal за сентябрь/октябрь 2005 г. под заголовком «Охотники на альфу и собиратели беты», Лейбовиц делает этот отход очевидным:

В отличие от действительно активной альфы, альфа распределения становится широко доступной в процессе полупассивного приближения [фонда] к эффективному стратегическому распределению… [Таким образом], альфа распределения явно отличается… от действительно активной альфы, связанной с поиском и реализацией быстро появляющихся и исчезающих, трудно уловимых возможностей, порождаемых рыночной неэффективностью… Это совершенно разные вещи… и их использование требует разных подходов

{121}.

Как бы их ни называли, альфы Лейбовица являются пассивными «в том смысле, что они не предполагают выигрыша от выбора самых успешных менеджеров или от активного инвестирования, осуществляемого менеджерами». Источники пассивной альфы различны: они могут быть обусловлены рыночной неэффективностью, волатильностью структуры типичного институционального портфеля и тем, насколько большой будет конечная позиция фонда в американских акциях, являющихся фундаментальным фактором риска.

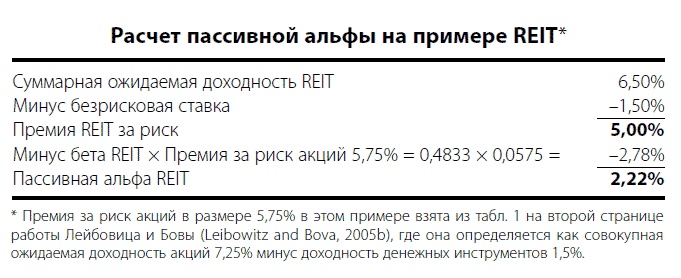

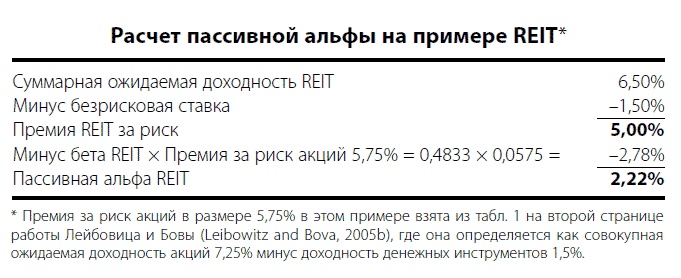

Лейбовиц определяет пассивную альфу в полном соответствии с духом CAPM. Он опять берет в качестве примера REIT, и показывает преобразования, необходимые для расчета пассивной альфы при определенных допущениях. В приведенной ниже таблице эти допущения изложены в текстовой форме, а результаты расчетов выделены жирным шрифтом.

Альфа, рассчитанная подобным образом, напрямую добавляется к доходности портфеля. В нашем примере совокупная ожидаемая доходность REIT повышается на 2,22 процентных пункта с учетом веса позиции в портфеле. Альфа REIT пассивная, или подразумеваемая в том смысле, что она не является результатом активного управления, тем не менее она совершенно реальна, поскольку представляет собой избыточную доходность по отношению к бете в точном соответствии с CAPM.

В то же время такой подход к альфе имеет три особенности, которые не вписываются в традиционный анализ на основе CAPM. Именно поэтому Лейбовиц представляет его как «в какой-то мере результат идей Марковица, в какой-то – идей Шарпа и в какой-то – Грайнолда – Кана».

Во-первых, «все альфы прямо добавляются к доходности портфеля, [поскольку] эти пассивные альфы всегда имеют нулевую корреляцию с американскими акциями». Во-вторых, такие альфы практически не повышают волатильность портфеля в целом, поскольку вложения в них относительно невелики, а корреляция используемых активов друг с другом слаба за исключением связи через корреляцию с акциями. Сочетание небольших вложений со слабой корреляцией альтернативных классов активов приводит к появлению третьей особенности: «диверсификация приносит не снижение волатильности, а повышение доходности фонда».

Повышенная доходность является результатом, главным образом, выбора таких классов активов, которые имеют более высокую доходность, чем та, что обусловлена их бетой. Предположим, например, что доходность REIT не коррелирует с доходностью акций, тогда введение денежных инструментов (актива с нулевой бетой) в REIT никак не влияет на волатильность портфеля, однако REIT приносит более высокую доходность, чем денежные инструменты. Подобный пример – крайность, но он хорошо иллюстрирует идею Лейбовица о том, что привлекательность диверсификации заключается в повышении доходности, а не в снижении волатильности.

Бесплатного сыра, однако, не бывает. В более реальных условиях при переходе из денежных инструментов в REIT волатильность портфеля возрастает. Каждый раз, когда вы добавляете какой-либо класс активов к денежным инструментам, бета портфеля увеличивается. Инвестор, который хочет добавить новый класс активов, но не может допустить изменения волатильности портфеля, должен принимать меры для возврата к заданному уровню волатильности. Чаще всего умеренно сокращают позицию в акциях, хотя это ведет к определенной потере ожидаемой доходности.