Крайне важно отметить, что начальное увеличение объемов при формировании нисходящего клина всегда связано с процессом выстраивания долгосрочными инвесторами новых позиций после каждого падения цены. Вскоре цена фиксирует новые значения дна, но объемы начинают испаряться, после чего становится ясно – акция пытается нащупать баланс между покупателями и продавцами. Цена стабилизируется и начинает медленно подниматься вверх, однако объемы по-прежнему исключительно малы. После достижения ценой уровня реакционного пика вновь звучат негативные новости, начинается новый спуск и регистрируется очередное дно, второе по счету. Объемы по-прежнему низки. Инвесторы, купившие акции на более высоких уровнях, опять отказываются мириться с потерями и продавать на низких уровнях. Отсутствие свежих коротких позиций приводит к скорой стабилизации цены.

Спустя несколько дней, начинается подъем цены на фоне роста объемов. Аналитики пытаются придавить цену своими комментариями, но цена поднимается все выше и выше. В конце концов, медведи начинают паниковать и цена пробивает уровень реакционного пика. Через несколько дней акция вновь поднимается к среднесрочному уровню сопротивления.

Как определяются технические цели

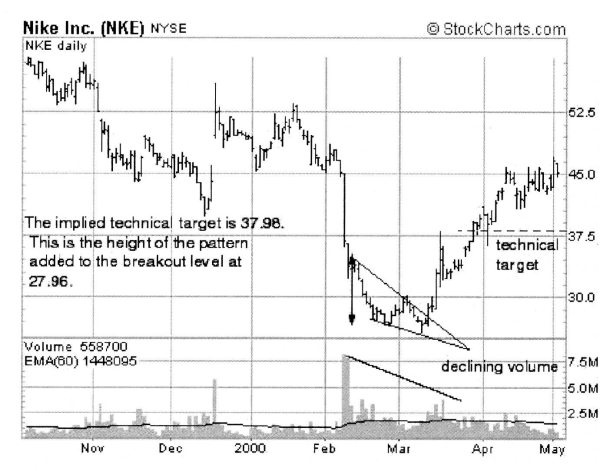

Нисходящий клин при нисходящем тренде, как правило, представляет собой лишь часть масштабной разворотной модели. Именно поэтому его техническая цель является весьма скромной. Она вычисляется путем прибавления высоты модели к уровню прорыва трендовой линии. Трендовая линия проводится от области начальной консолидации цены через реакционные пики (см. рисунок 1-23).

Нисходящий клин на графике Nike

После сообщения компанией Nike (NKE) о росте доходов на 58 процентов во втором квартале 1999 года, казалось, что эта компания – настоящая любимица богов. Но совсем скоро фортуна повернулась спиной к этому производителю спортивной обуви и одежды. После фиксации пика на отметке $55.88 (16 декабря 1999 года) начался обвал акции, продолжавшийся два месяца. А 8 февраля 2000 года, после заявления спикера фирмы о пересмотре планируемых доходов в сторону уменьшения вследствие сокращения числа розничных компаний, цена «похудела» на 8.75 долларов, закрывшись на отметке $37. В последующие дни компания Merrill Lynch и Банк Америки (Bank of America) присоединились к институционалам, понизившим рекомендации по Nike до самых худших.

28 февраля акция торговалась по $26.81. Объемы оставались очень низкими. 3 марта цена чуть поднялась вверх до отметки $30.25. 6 марта, после объявления о заключении сделки с компанией American Golf Learning Centers, падение цены возобновилось и спустя три сессии, было зарегистрировано новое дно – $25.81. Объемы продолжали оставаться на исключительно низких уровнях.

Рисунок 1-23. Нисходящий клин: Nike (NKE)

Текст на рисунке: Предполагаемая техническая цель равна $37.98. Это -высота модели, отложенная вверх от уровня прорыва на $27.96.

Затем начался неожиданный рост. 16 марта цена поднялась до отметки $33.88, проигнорировав негативное по смыслу и тону вещание аналитиков. После закрытия торговой сессии 17 марта руководство Nike объявило о доходах, которые соответствовали максимальному значению уолл-стритовских прогнозов.

11 апреля цена акции была уже на уровне $45.75, началась длинная дорога назад к прошлым ценовым вершинам, которая завершилась к марту 2002 года.

Ключевые признаки

• Нисходящий клин может быть как разворотной фигурой, так и фигурой продолжения тренда. При нисходящих трендах нисходящий клин всегда является признаком ближайшего разворота.

• В силу того, что нисходящий клин обычно является начальной фазой более крупных разворотных фигур, его техническая цель является достаточно скромной.

• Объемы при нисходящем клине в нисходящем тренде рассматриваются в качестве ключевого фактора. Объемы торгов растут при начальном «водораздельном» падении цены, но остальные этапы формирования модели отличаются сокращающимися объемами.

• Прорыв цены вверх ведет иногда к небольшому росту цены (2-3 процента), за которым следует откат и тестирование сверху недавно пробитого уровня. При закрытии сессии ниже этого уровня модель рассматривается в качестве несостоявшейся.

• Свинг-трейдеры покупают на 2-3 процента выше после пробития вверх линии, соединяющей, по крайней мере, три реакционных пика. Защитный стоп-ордер ставится непосредственно под такой линией.

Мы закончили рассмотрение разворотных фигур. Настал черед графических моделей продолжения тренда.

Чашка с ручкой

С технической точки зрения, модель «чашка с ручкой» (cup with handle pattern) является подъемом к новому пику, за которым следует продолжающийся от 8 до 12 недель спуск, в результате которого акция дешевеет на 20-50 процентов. После этого происходит ее рост, прекращающийся чуть ниже уровня предыдущего пика. Затем следует второй спуск продолжительностью от 1 до 4 недель, в результате которого цена теряет 8-20 процентов. Наконец наступает прорыв вверх к новым рекордам на фоне сильных объемов.

Почему это происходит

«Чашка с ручкой» – это вариация на тему двойной вершины. Ее формирование начинается с роста цены к новым значениям после выхода позитивных новостей. По мере продолжения движения вверх инвесторы чувствуют себя комфортно, платя все более высокую цену за бумагу. Но неминуемо наступает момент, когда акция уже не в состоянии обращать в свою веру новых последователей. Цена начинает медленно дрейфовать вниз по мере того, как число желающих снять прибыль превышает число тех, кто открывает новые длинные позиции. Хотя фундаментальные показатели продолжают радовать глаз и слух, все большее число инвесторов задается вопросом, насколько верно текущий уровень цены акции отражает ее реальную стоимость. Вскоре начинается существенное падение и формируется важный технический пик (вершина 1).

После того, как акция подешевеет приблизительно процентов на 20 по отношению к значению последнего пика (такой спуск во время медвежьего рынка может «стоить» ей от 20 до 50 процентов), быки перестраивают свои боевые порядки и ситуация стабилизируется. Формируется реакционное дно. С этого момента инициатива переходит к быкам. В результате этой фазы вполне вероятны положительные аналитические комментарии, объявление о запуске нового продукта, успешное завершение судебного разбирательства. По мере того, как подъем набирает обороты, настрой участников рынка существенно улучшается, новые покупатели начинают размышлять о новых рекордных значениях цены. Но в то же время те, кто купил акции вблизи вершины 1, готовятся к их продаже. Иногда таким инвесторам приходится ждать чуть ли не 12 недель, чтобы иметь возможность закрыться «по нулям», и они отнюдь не настроены поддаваться всем этим бычьим сказкам.