«Мне по душе наблюдать процесс пробития 50-дневной скользящей средней линии. За движением цены так легко просматриваются страх, отчаяние и безнадежность. Волнительно наблюдать за такими падениями по 5-минутным графикам и чуть ли не физически ощущать, как крошатся уровни поддержки. Можно идти вместе с движением, пока не истощатся торговые объемы. Тогда становится ясно, что продавцы перестали быть доминирующей силой, их агрессивность уменьшилась, и вскоре будет восстановлено равновесие сил с быками».

При 30-процентных медвежьих падениях, да еще с разрывами во время открытия торговой сессии, в бычьи головы быстро закрадывается мысль о том, что кто-то владеет информацией эксклюзивного характера, и что им следует бояться спрятанных в шкафу компании новых скелетов. При движении цены вверх, что и было доминирующим мотивом с 1995 по 2000 год, масштаб подъема провоцирует всплески чрезвычайной жадности, когда в рынок входят все, боясь пропустить движение.

В дальнейшем события могут развиваться в двух направлениях. Либо разочарованные инвесторы выбрасывают белый флаг, и движение продолжается в заданном направлении. Либо они перегруппировываются, стараясь убедить противоположную сторону и нейтральных наблюдателей из числа других участников рынка в ложности первоначального импульса, который следует рассматривать исключительно в качестве потенциального разворота.

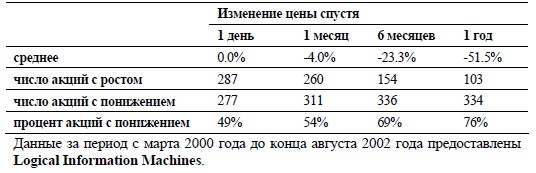

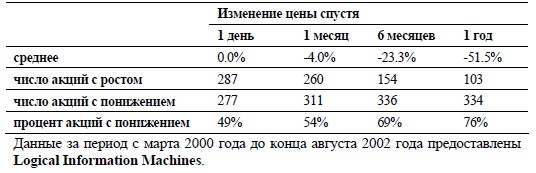

Совсем нетрудно доказать действенность такого подхода. Согласно исследованию, выполненному для меня компанией Logical Informations Machines из Чикаго, с марта 2000 по конец августа 2002 года 564 акции дешевели более чем на 30 процентов в течение одной торговой сессии, при объемах, как минимум, в 300 тысяч акций и при цене закрытия выше 7 долларов (см. Таблицу 3-1). На следующий день, как правило, «среднестатистическая» цена такой бумаги не особенно отличалась от уровня закрытия предыдущей сессии, в которую случился обвал. Но уже через месяц акция была на 4 процента дешевле, через 6 месяцев – на 23 процента, а через 12 – на 51 процент. Из числа 437 акций, с момента обвала которых до 30 августа 2002 года прошел уже целый год, и которые все еще торговались на бирже, 76 процентов упали в цене. Однако эта цифра, без сомнения, не отражает полной картины, поскольку многие компании прекратили свое существование и просто были исключены из торгового списка биржи.

Таблица 3-1. Дальнейшее изменение цен по акциям в качестве реакции на однодневное 30% падение

В продолжение медвежьего рынка 2000-2002 годов Фонтаниллс работал исключительно с такого рода акциями на среднесрочную перспективу, покупая пут-опционы «вне денег» со сроком истечения от 3 до 12 месяцев. После чего, по его словам, сидел и ждал того, что «неизбежно должно было случиться – обвала акции».

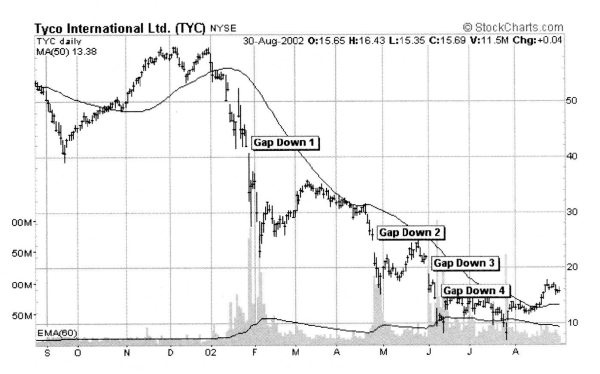

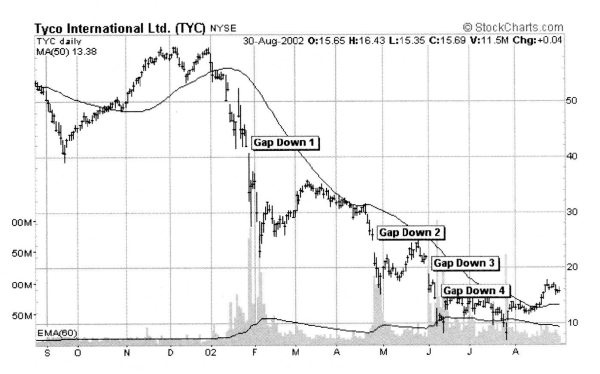

Хороший пример – компания Tyco International, которая стала в 2002 году объектом жесткого расследования относительно состояния бухгалтерской отчетности и действий топ-менеджмента. Это стало сюрпризом для держателей акций, поскольку еще в начале 2001 года цена на ее акции зафиксировала рекордный пик на отметке $63, к которому вернулась в декабре того же года. На тот период времени Tyco International числилась среди 20 наиболее популярных компаний на Нью-йоркской фондовой бирже. Ее стратегия приобретения других фирм рассматривалась инвесторами, ориентированными на стоимость, в качестве образцовой. Между декабрем 2001 года и августом 2002 года волатильность данной акции была на низком уровне – в среднем 3 процента в день.

Первая трещина возникла в середине января 2002 года после сообщения о планах разделения компании на четыре части с целью облегчения понимания бухгалтерской отчетности для акционеров и аналитиков. Поначалу новость не произвела исключительного впечатления на инвесторов, но через пару недель акция за один день подешевела на 8.35 долларов (20 процентов стоимости), на уровне $33.65 объемы были очень большими – 170 миллионов акций. Катализатором обвала стала новость о щедрой компенсации, полученной одним из директоров за достижение договоренности по приобретению компании CIT Group, ценными бумагами которой этот самый директор счастливо владел. Фирма заплатила директору 10 миллионов долларов, и еще 10 миллионов было перечислено на счет благотворительной организации, которая им контролировалась.

Новость повергла в шок любителей Tyco, прекрасно помнивших, к чему привел похожий конфликт интересов после приобретение новой компании хьюстонским энергетическим гигантом Enron Corporation. Линия поведения Фонтаниллса требует выдержать паузу в один или два дня, а потом после небольшого отскока совершается покупка дешевых пут-опционов «вне денег» со сроком жизни от 3 до 12 месяцев. Он любит акции, цена которых постоянно изменяется минимум на 2 доллара в день, и неопределенность ситуации, которая заставляет цену двигаться в обоих направлениях. Сумбурные скачки осцилляторов лишь способствуют распространению нервозности в рядах участников рынка.

«Телеканал CNBC – один из лучших катализаторов ценовых движений акций на новостях. Мы всегда следим за тем, что они говорят, как в случае с Tyco, когда это название звучало раз сто на день. Если вы попадете в офис какой-то трейдинговой компании, то там будут слушать те же самые новости, что и я. Это – сигнал к началу большой игры, так как, в конце концов, не очень искушенные в трейдинге люди включаются в дело, после чего можно легко завладеть их деньгами».

Стратегия неплохо работает в данном случае (см. рисунок 3-3). Акции Tyco не на много отскочили в течение следующих трех дней, но Фонтаниллс и сотоварищи были абсолютно убеждены, что скоро начнется новостной потоп, как и в случае с Enron. Открытие коротких позиций оправдало себя: спустя неделю начался обвал. За две сессии акция подешевела сначала на 16, а потом и на 23 процента, докатившись до отметки 23.10 доллара за акцию. В течение следующих двух месяцев цена медленно карабкалась к уровню 30 долларов. Однако трейдеры, воспринявшие 20-процентное падение объемов в один из дней, как перемену не только тенденции, но и общего восприятия рынком этой ценной бумаги, вскоре были вознаграждены за свою прозорливость. В апреле новые разоблачения неблаговидных действий руководства фирмы привели к быстрому падению этой ценной бумаги до $17. За три дня акция подешевела соответственно на 19, 4 и 14 процентов. Затем между быками и медведями было заключено временное перемирие, благодаря которому цена поднялась до уровня $25. Вскоре еще одна негативная новость отправила цену вниз: 3 июня акция подешевела сразу на 27 процентов. Но это не стало еще концом бычьей трагедии. 6 и 7 июня акция потеряла соответственно 16 и 31 процент своего веса, опустившись до отметки в 10 долларов.

Рисунок 3-3. Tyco International

Для изучения последствий 20-процентных ценовых падений вам следует научиться переносить информацию по цене в программу типа Microsoft Excel. Легче всего это делать с графиков на MSN Money. Начните с графика за один год, кликнув мышью на «Period» и выбрав в появившемся меню «1 Year». Затем войдите в меню «File» и выберите «Export Data» (см. рисунок 3-4). Если на вашем компьютере установлена программа MS Excel, это приложение должно автоматически открыться, после чего в новом окне появятся ценовые данные по значениям открытия и закрытия дневной сессии, а также наибольшие и наименьшие значения цены и торговые объемы. После этого подготовьте калькуляцию дневных изменений в процентах. Уберите все пробелы, соответствующие дням, на которые приходятся праздники. Это можно сделать либо вручную, либо с помощью «AutoFilter» (см. рисунок 3-5). Дождавшись пустых линий, удалите их все, затем отключите фильтр – вновь появятся все данные. После этого переместите курсор мыши в самую последнюю строку первой свободной колонки и введите формулу для подсчета дневных изменений (см. рисунок 3-6). Затем измените формат ячейки на процентный (см. рисунок 37). Для более быстрого отыскания 20-процентных падений в верхнем меню выберите «Format/Conditional Formatting» и уберите более мелкие обвалы цены (см. рисунок 3-8). Вот и все. Теперь можно заняться выяснением того, что происходило с акциями после однодневных 20-30-процентных падений.