Он проработал в компании Advest 5 лет и покинул ее, заняв должность старшего технического аналитика в гигантском взаимном фонде Fidelity Investments со штаб-квартирой в Бостоне. Высокооплачиваемая работа подразумевала тесное сотрудничество с великими портфельными менеджерами и легендарными лидерами -Недом Джонсоном (Ned Johnson), Питером Линчем (Peter Lynch) и Джеффом Вайником (Jeff Vinik). Взамен ему пришлось отказаться от сотрудничества с прессой (Fidelity редко когда позволяет своим аналитикам раздавать интервью). Вскоре он приступил к разработке онлайновых фильтров для своих четырех моделей отбора акций по длинным и коротким позициям, рассмотрением которых мы займемся немного позже. По мере роста его авторитета внутри компании Фил постепенно становился признанным «пожарником», которого посылали «тушить пожары» на самых различных участках рынка – от бросовых облигаций до заморских рынков. «Портфельные менеджеры заходили ко мне посоветоваться перед тем, как совершить сделку стоимостью в полмиллиарда долларов. Прекрасное время!» – вспоминает он. Одна из его самых больших аналитических удач – рекомендация продать облигации казино Taj Mahal casino в Атлантик-Сити, подешевевших вскоре на 70 процентов, а также прогноз относительно японского фондового индекса Nikkei-225. В то время, когда этот индекс находился на уровне 30000 пунктов, Фил предсказал его падение до 10000.

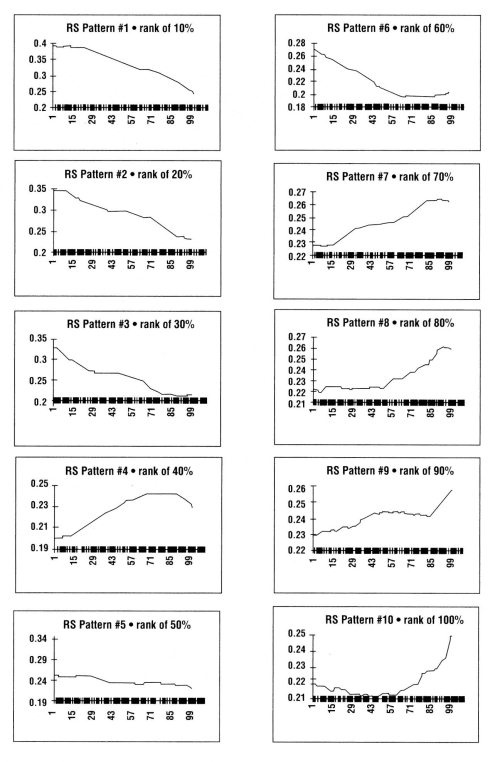

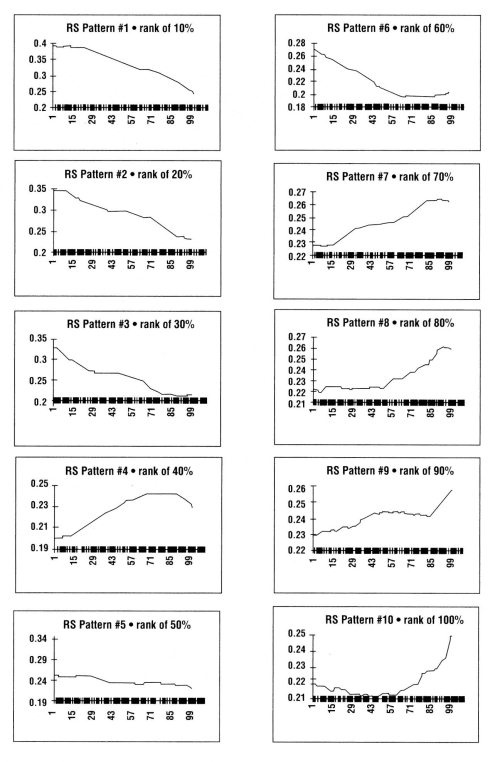

В Fidelity Эрланджер работал бок о бок с талантливыми математиками, разрабатывавшими сложные нелинейные рыночные модели. Сам же он был склонен добиваться большей простоты своих моделей. Опробовав с целью прогнозирования рыночных движений уйму индикаторов, Фил остановился на двух: индикаторе относительной силы движения – для цены и коэффициенте коротких продаж – для настроения рынка. В середине и конце 90-х годов он полностью сконцентрировался на совершенствовании своего понимания относительной силы движения цены. Результатом стала разработка компьютерной программы нелинейного распознавания моделей, классифицирующая 10 наиболее распространенных графических моделей движения цены акций в зависимости от ожидаемого уровня их доходности (см. рисунок 6-1). Теперь он мог вносить в свой компьютер тысячи и тысячи различных графиков, а программа систематизировала их по 10 группам в зависимости от выраженной в процентах вероятности последующего роста их цены (от 10 до 100 процентов). Свою базу данных относительной силы акций он продает экспертам и финансовым институционалам во всем мире как «фактор», работающий в сфере количественного анализа. Что еще более важно, при идентификации сильных акций-кандидатов на покупку и бумаг, подходящих для коротких продаж, он использует половину уравнения.

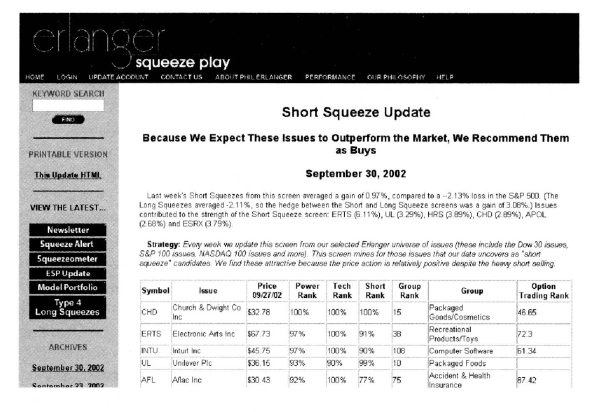

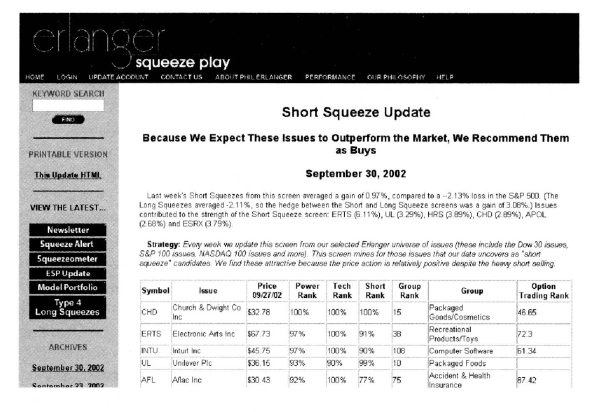

На пятом году работы в Fidelity у Эрланджера возник конфликт с некоторыми боссами, в ведении которых находились продажи, и он решил основать собственную компанию. Рынок переживал тяжелые времена, однако именно тяжелые времена были любимым коньком Эрланджера, поскольку тогда его модель сверкает особенным блеском. Действительно, его лучшими годами стали по настоящему медвежьи 2000-2002 годы. Он один за другим публиковал успешные прогнозы, в большинстве случаев посвященных коротким продажам, представляя их как институциональным клиентам, так и более чем 11 тысячам частным инвесторам, подписавшихся на новостные рассылки его сайта Erlanger Squeeze Play (см. рисунок 6-2).

Уход из Fidelity дал ему возможность проводить больше времени дома с любимой женой Джудит и чаще ездить в гольф-клуб. Фил любит путешествовать, нанося визиты своим клиентам по всей стране, отдавая все-таки, предпочтение таким местам, как Галечный пляж в Калифорнии. Его хобби, обучение охотничьих собак, позволяет Филу проводить массу времени на природе.

Ну, а теперь настала пора выяснить, каким образом Эрланджер охотится на торговые планы по свинг-трейдингу с временным масштабом.

Рисунок 6-1. Эрланджер разработал нелинейный алгоритм, позволяющий компьютеру мгновенно сортировать тысячи графиков, сводя их к 10 типовым моделям в зависимости от относительной силы ценового движения RSI. На данном рисунке представлены модели RSI, размещенные по возрастанию вероятности того, что последующее ценовое движение окажется восходящим. В технической «табели о рангах» Эрланджера RSI является главным индикатором.

Рисунок 6-2. На своем сайте www.ErlangerSqueezePlay.com Фил еженедельно публикует список акций-кандидатов на продажу и покупку, обновляемый каждый понедельник, а также ежедневный комментарий по рынку.

Торговая модель Эрланджера

Конец каждого рабочего дня Эрланджер посвящает поиску акций, подходящих для покупки или короткой продажи. Он начинает с анализа общей картины, определяясь с превалирующим в настоящее время на рынке трендом. Затем он изучает техническую картину и коэффициент коротких позиций по отдельным рыночным секторам и группам акций для выявления бычьих и медвежьих фаз по ним (то же самое он проделывает с ведущими индексами S&P-500, NASDAQ-100 и Dow Jones Industrials). После этого он определяет, по каким акциям быками и медведями сделаны наибольшие, экстремальные объемы ставок против превалирующего тренда, и какова вероятность взрывной покупки или продажи, которые могут послужить в качестве прекрасной возможности для свинговой сделки.

В дополнение к этому Фил отслеживает фактор исторической сезонности цен на акции, так как, по его мнению, рынок имеет тенденцию падать или расти в определенные месяцы года, определенные годы внутри десятилетия, в продолжение президентской кампании в США и в соответствии с 20-летним экономическим циклом. Особое внимание Эрланджер обращает на поведение рынка именно в такие ключевые моменты времени. Например, в первой половине 2002 года такие исторически сильные месяцы как январь и апрель оказались слабыми. Некоторые наблюдатели утверждают, что подобные несоответствия исторически сложившейся сезонности свидетельствуют либо о незначительности сезонного фактора, либо о том, что в данном конкретном случае мы имеем дело лишь с обычной девиацией. Однако Эрланджер рассматривает слабость цены в исторически сильные периоды как знак еще больших проблем, которые должны проявиться позже, в периоды сезонной слабости. Он говорит: «Все упирается в ключ к разгадке. Если рынок плохо себя чувствует в исторически благоприятный период, можно сделать вывод о наличии каких-то проблем. Не стоит ожидать, что цена развернется и будет расти после наступления периода сезонной слабости».

Эрланджер постоянно изобретает детали нового «микроскопа», в который можно разглядеть мельчайшие штрихи рыночной ситуации. Одна из его любимых «микро-линз» – индекс волатильности (Volatility Index), публикуемый Чикагской биржей опционов (Chicago Board Options Trade), символ «VIX» которого пользуется широкой известностью в близких к биржам кругах. Он служит для измерения того, насколько трейдеры опционов, имеющие репутацию изощренных рыночных игроков, переплачивают за опционы пут, являющиеся, по своей сути, ставками против рынка, усиленные кредитным плечом, а также за опционы колл – ставки за текущее направление рынка, усиленные плечом. При высоком и растущем индексе VIX акции обычно падают в цене. Но когда индекс пересекает определенное пороговое значение в районе 30 или 40, то это означает, что покупатели опционов пут сильно переплачивают за продолжающие дешеветь акции. При пересечении индексом VIX порогового значения в районе 20 следует считать, что теперь переплачивают покупатели опционов колл по мере движения цены вверх.