А теперь давайте посмотрим, какую дополнительную информацию может быть полезно держать перед глазами, имея открытые позиции. Храните эти цифры или на дополнительных полях в колонках таблицы на рис. 11.1, или в отдельной таблице.

Лично мне нравится записывать эти данные от руки на желтых страницах большого блокнота 8,5 на 14 дюймов. Знаете, почему в них желтая бумага? Потому что доказано: желтый цвет «оживляет» и стимулирует мозг (правда-правда!).

Предположим, вы только что купили акции Bargain Biotech, так что эта позиция пока открыта. Вы рассчитали соотношение риск/доходность, совершили сделку и выставили защитный стоп-ордер.

Теперь отметьте в своей торговой или рабочей таблице основные уровни поддержки и сопротивления, которые, судя по дневным графикам, имеют отношение к вашим акциям. Особенно важной является предыдущая опорная точка на графике, поскольку эта цена, скорее всего, станет вашей первой целью по прибыли в случае свинг-сделки. (При позиционной торговле стратегия заключается в том, чтобы не закрывать позицию до тех пор, пока продолжается восходящий тренд.)

Затем изучите недельные графики ваших акций и сектора в целом, отметив на них важные уровни поддержки и сопротивления. Можно также посмотреть, где сформировались зоны поддержки и сопротивления на дневных графиках соответствующей отраслевой группы или сектора. И наконец, запишите, где они находятся на графиках основных индексов: Dow, S&P 500 и NASDAQ 100 или Composite.

Цена пирога

Давайте вернемся к акциям Bargain Biotech. Скажем, вскоре после того, как вы приобрели эти продвинутые акции, у вас возникло желание купить еще. И действительно, если они идут вверх настолько мощно и быстро, почему бы не вложить в них всю сумму, имеющуюся на вашем торговом счете?

Это не очень хорошая мысль!

В каждый вид акций нужно вкладывать не более 25 %, т. е. четверти капитала.

Это значит, что, если на вашем счете есть $30 000, потратьте на акции Bargain Biotech не больше $7500. Сделайте расчет до того, как будете вводить заявку. Разделив $7500 на цену покупки, т. е. на $37,15 за акцию, получаем, что купить вы можете 202 акции – или 200 с учетом комиссии. (Тем более что большинство брокеров не принимают заявки на нестандартные лоты.)

Как вы уже поняли, вашей целью является диверсификация своего торгового портфеля, чтобы не оказаться в ситуации, когда все средства вашего счета оказались вложены в стремительно идущие ко дну акции одной компании.

Соотношение риск/доходность: что это и как его рассчитывать

Вы собрались выпить. Семь вечера, пятница, и неделя была непростой. Вы заслужили пива, черт побери, но быстрое сканирование холодильника приводит к констатации того факта, что холодная бутылочка живительной золотой влаги в нем явно отсутствует.

Нет проблем. Вы прыгаете в машину, едете в магазин и хватаете упаковку из шести бутылок. Поскольку это вы делали уже тысячу раз и ситуация вам знакома, соотношение риск/доходность вам оценивать не приходится.

А если бы пришлось? Выглядело бы это примерно так:

Потенциальный риск убытков. Поскольку сейчас вечер пятницы, в магазине к вашему приходу пиво может кончиться. В кассу могут быть длинные очереди. Во второй половине дня в пятницу обычно большие пробки. Может спустить колесо или произойти какая-то неожиданная поломка, из-за чего вы потеряете время. На дороге попадаются лихачи, а авария будет означать еще бóльшую задержку.

Потенциальная доходность (вознаграждение). Вы легко можете позволить себе пиво. Бак полон, автомобиль регулярно проходит техобслуживание, так что механические поломки случаются редко. Водите вы осторожно, ремнями пристегиваетесь и ни разу не попадали в аварию. Кроме того, магазин всего в десяти минутах езды от дома. Кончится ваше любимое пиво – не беда. Вашу жажду способно заглушить и любое другое. Очередь в кассу, понятно, будет длинная, но вы к этому готовы и потому списываете ее со счетов. Помимо прочего, есть шанс встретить знакомого и договориться сходить с ним поужинать или в кино. И наконец, вознаграждение: тот волшебный момент, когда вы усядетесь на диване и сделаете первый глоток ледяной золотой жидкости. Риск? Низок. Доходность? Высокая.

Мы постоянно – но бессознательно – взвешиваем риск, прежде чем приступаем к любому действию, обращаясь ли к незнакомцу, выезжая из двора или касаясь горячего утюга.

Научиться рассчитывать соотношение риска и доходности очень важно, если трейдер стремится добиться успеха.

Вот главное правило: всякий раз, планируя сделку, убедитесь, что ваша потенциальная доходность как минимум в два – а лучше в три – раза выше, чем потенциальный убыток, или риск. Это значит, что соотношение риск/доходность должно быть 1:2 или 1:3.

На рис. 11.2 приведен простой пример анализа соотношения риск/доходность.

Рис. 11.2. Анализ соотношения риск/доходность. В этом примере оптимальный вход в акции был по цене $30. Предыдущий опорный максимум равен $33. Это говорит о том, что потенциальная доходность сделки будет на уровне 3 пунктов. Если мы разместим первый стоп-лосс на 1 пункт ниже цены покупки, потенциальный риск окажется равным 1 пункту. Иными словами, соотношение риск/доходность для этой сделки – 1:3.

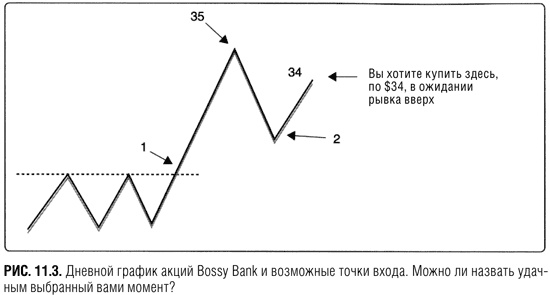

Рассмотрим высокорискованный сценарий. Запомните эту ситуацию, чтобы узнать ее и избежать опасности. Когда мы будем разбирать пример, вам может пригодиться рис. 11.3.

Представьте, что вы собираетесь провести свинг– или позиционную сделку и приобретаете акции Bossy Bank двумя порциями при появлении сигналов на покупку 1 и 2: сначала покупаете на прорыве линии сопротивления (1), а затем «ясным весенним днем» увеличиваете свою позицию (2). Свинг-трейдеры могли бы зафиксировать прибыль уже при первом колебании вверх.

К этому моменту сработали все сигналы на покупку. Условия 1 и 2 выполнены, и теперь ваши акции Bossy Bank двигаются вверх после первого отскока и направляются к предыдущему максимуму, образовавшемуся на прошлой неделе. Рынок преисполнен оптимизма, финансовые показатели отличные, и у вас чешутся руки спустить курок на отметке $34, увеличив позицию, пока Bossy не проскочил через $35.

Почему увеличение позиции на отметке $34 – очень рискованная игра? Потому, что, когда вы покупаете акции, которые торгуются на пункт или меньше от предыдущего максимума, вы испытываете судьбу.

• Во-первых, на каком уровне вы установите защитный стоп? С технической точки зрения он должна быть на несколько пунктов ниже, что неприемлемо в случае акций, добавленных в этот момент. (Мы обсудим размещение стопов в следующем разделе.)