Потом дела обычно налаживались. Но иногда, чтобы дождаться этого, требовалась не только крепкая психика (не распродать портфель на лоях), но и крепкое здоровье в целом (банально дожить).

Впрочем, если говорить о самых больших рисках, то, как ни парадоксально, долговые активы рискованнее долевых, если смотреть совсем вдолгую. Здесь разное значение слова «риск». В акциях под ним обычно понимается волатильность, ее хорошо видно на графиках, и она ранит, если графики имеют к вам отношение. Нужно понимать: волатильность не просто вероятна, она неизбежна. В облигациях и депозитах риск — это небольшая вероятность того, что исчезнет весь капитал или значимая часть. Без восстановления. Восстановление — это была бы как раз волатильность. На графиках такого события не видно, поскольку случается крайне редко. Но если случается, то это конец игры. Или как минимум очень тяжелые раны на теле вашего капитала. Гиперинфляция и дефолт.

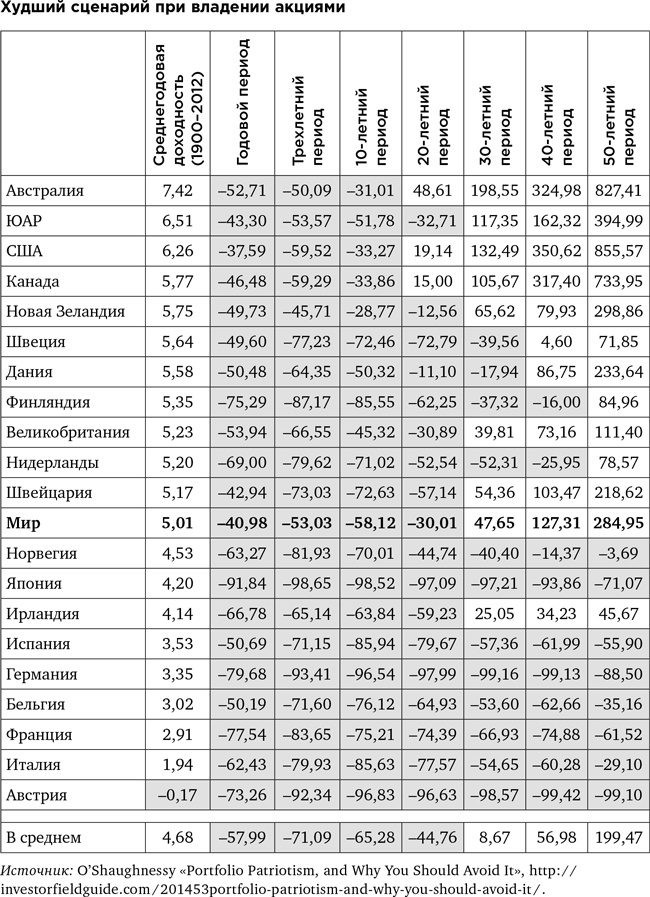

Представьте: вам предлагают на выбор два вида риска. В первом случае вас наверняка ранят, вы будете часто болеть, иногда оказываясь при смерти. Но при этом у вас будет гарантия выживания при любых условиях. Такой вот волшебный амулет. Он не спасает от ран, болезней и страданий, но гарантирует жизнь. Хотя лет десять, возможно, будете прихрамывать. Таково инвестирование в акции.

Вторая история — с вами будут происходить несчастные случаи, но в десять раз меньше. И болезней меньше. И с меньшей вероятностью вы порежетесь, отравитесь, упадете со стула. Но несколько раз в жизни черт будет предлагать вам тянуть из колоды карту. Если вытащите даму пик — вы умрете. Скорее всего, конечно, вытащите что-то другое и будете наслаждаться жизнью, но карта в колоде есть. Таково инвестирование в облигации и депозиты.

Насчет черта и дамы пик. Для стандартной колоды это вероятность 1/36 или 1/52. Не так уж и страшно. Это в благополучной стране, где присутствует уважение к капиталу. В стране третьего мира или при социализме черт будет жестче. Вы умрете, если вытащите карту пиковой масти. Просто вероятность того, что кризис обернется дефолтом или гиперинфляцией, в такой стране выше. И это не наши домыслы, это статистические массивы. Советские люди, хранившие сбережения в Сбербанке, проиграли именно так.

Можно сказать, что долевой капитал очень легко сжимается, гнется, но он никогда не погибнет до конца (разве что вашу страну захватят ортодоксальные троцкисты). Долговой капитал хуже гнется, но лучше ломается. Если дать ему много времени, он проявит свою хрупкость.

3.8. Правила поведения на болоте. — Не будьте как советские дети. — Если верить людям. — Налог на суету. — Дорасти до нуля. — Эквити, которых нет. — Мировой рекорд «так себе»

Разметив классы активов, обозначим уровни игроков. Модель будет грубая, без детализации до уровней АА и ВВВ. Напомним, что модель создается под задачу. Наша задача в том, чтобы зафиксировать простые, но важные вещи. Например, что большинство игроков никогда не сможет ощутимо выиграть. Теоретически, впрочем, возможна ситуация, когда большинство игроков не сможет и ощутимо проиграть. Любопытно, что мир движется к этой ситуации, по крайней мере в развитых странах. Речь идет про пассивные инвестиции, ассет алокейшн и прочую игру от обороны. Или, как это еще можно трактовать, сознательный отказ от борьбы за деньги.

Интересно, что чем больше будет таких сознательных отказов, тем лучше шансы медианного игрока. Это простейший способ улучшения его шансов и едва ли не единственный.

Чем сильнее плохой игрок стремится выиграть, повышая ставки и интенсивность игры, тем больше он проигрывает.

Никто еще не вытаскивал себя за волосы из болота только потому, что сильнее тянул.

Но вернемся к классам игроков. Мы понимаем, что такое модель, и поэтому понимаем, что классов может быть сколько угодно. Но нам надо столько, сколько надо. Очевидно, что три — минимальное число уровней. Как бы мы ни упрощали модель, должны быть те, кто тяготеет к одной из трех вещей: отдавать деньги, забирать деньги и оставаться при своем. Но отдавать и забирать можно по-разному, с разной интенсивностью, скажем так. Поэтому добавим еще два уровня, выделяя предельных жертв и предельных хищников.

Повторимся, что игроки на первых двух уровнях приходят «инвестировать», чтобы уменьшить свой капитал. Это тяжелая и контринтуитивная мысль, к ней трудно привыкнуть. Но чем быстрее с ней согласиться, тем лучше.

Два первых уровня различаются главным образом тем, насколько человек легко обманывается. В том числе — самообманывается.

Первый уровень игрока: инвестор с доходностью от –100 % до –10 %.

Оговоримся, что «–100 %» — это все-таки условно. Бывает, что везет очень сильно и игроки этого класса показывают не –100 %, а +100 %, и не за год, а за неделю. Это не переводит их в другую категорию и не улучшает математическое ожидание игры. Перспектива их печальна, несмотря на временные удачи. Говоря про класс «–100 %», мы имеем в виду игроков без предохранителя, который стоял бы против таких инвестиций (у большинства он все-таки есть). И если игра идет с реинвестированием накопленной доходности, то дожить до эпик-фейла — лишь вопрос времени. Если вы все равно отдадите большую часть денег, не так важно, сколько до этого вы сумели взять.

Так будет инвестировать ребенок или дикарь: если он верит всем и всему, то выбирает максимальную обещанную доходность, а это всегда инвестиция под –100 % в перспективе. Именно так инвестировали советские люди в начале 90-х годов, впервые начавшие это делать. Здесь и сейчас это офшорный Forex с сотым плечом и пирамиды. Как вариант, самостоятельная игра на бирже при двух условиях: без реальных преимуществ — раз, с сильным плечом — два. Не сотым, хватит даже пятого, если подождать.

Вообще работает такое правило. Если вам обещают гарантированные 100 % в год, 10 % в месяц, 1 % в день, то вы, скорее всего, теряете все. Это пирамиды и хайпы.

Если вам обещают такие же проценты, но без гарантии результата, в реале это будет получше. Возможно, отделаетесь потерей лишь половины средств, но здесь все зависит от вашей реакции — как быстро вы сумеете все понять и убежать. Умная рыба сорвется с крючка при потере 10–20 %, но, если продолжать упорно «верить в людей», можно довести потери до 100 %. Это будут ПАММ-счета, уникальные торговые роботы, автоследование за опытным трейдером, ДУ на вашем торговом счете и т. д.

Если обещают «портфель надежных акций с доходностью 30–40 % годовых», еще лучше. Потери снижаются до 10–20 % начальной суммы. Если повезет, сможете даже заработать, хотя я бы на это не ставил (потом поговорим почему).

Второй уровень игрока: инвестирование под легкий минус, от –10 % до –2 % годовых.