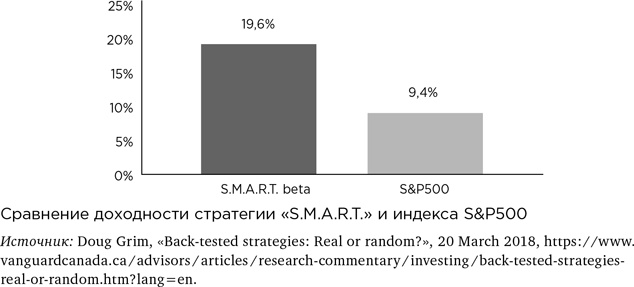

Под видом прибыльной системы может быть найдено что угодно. И это «что угодно» может перформить (на истории!) весьма долго. Для примера — одна смарт-стратегия, а точнее, стратегия «S.M.A.R.T.». Механическая система, тестированная на истории. Придумали американцы Джоэл Диксон и Чак Томас. Суть стратегии: покупаем и держим равными долями акции с тикерами, начинающимися с «S», «M», «A», «R» и «T». За 20 лет — обгон индекса на 10 % годовых. Отличная, простая в использовании, проверенная временем (два десятилетия — это не шутка) стратегия.

У стратегии только единственный недостаток — дурацкая. В остальном она безупречна. Примерно так же, математически безупречно, выглядят и большинство систем.

4.7. Отличайся или уйди. — Пирожок за смелость. — Акции по любви и акции по расчету. — Как закалялось алго. — Кто первым встал, того и тапки

Нам понятно, где нет преимуществ и почему. Теперь выясним, где они все-таки есть. За что платят хоть пару процентов премии? Где искать?

Реальный скилл там, где вас что-то выделяет.

Бывают простые, доступные преимущества, бывают эксклюзивные, для единиц.

Например, очень простое рыночное преимущество — высокий болевой порог.

Не все люди могут терпеть просадку капитала, тем более значительную. Инвестирование в акции — это всегда просадка, и часто значительная. Если держать капитал в акциях, а не в депозитах и облигациях, мир за это доплачивает. Премия невелика, к тому же на доплату, если ее не уберечь, зарятся налоговики и посредники. Но важно, что она есть. Терпимость к нормальной просадке — это добродетель, но сильно распространенная, премия выписывается миллионам людей. Кстати, просадка просадке рознь. Просадка в акциях рано или поздно выкупается рынком, поэтому мы добавляем слово нормальная. Просадка тех же масштабов становится ненормальной, если речь идет о трейдинге. Здесь ее терпеть не надо.

Касательно портфеля акций: есть интересные способы его составлять, есть не очень. Интересные способы (их предпочитает большинство) тяготеют к тому, что условно можно назвать «финансовым сторифаундингом». Выискивание поучительных историй, к сожалению, всегда гипотетических. «После того как повысится цена на сырье», «произойдет слияние компаний», «инвесторы позитивно воспримут новость» — ну вы поняли. Можно даже так: решить на каком-нибудь неочевидном основании (например, «бензин у них на колонках ничего»), что тебе нравится компания, а потом разыскать про нее много хороших историй. Мозгу кажется, что все наоборот: тикер нам нравится потому, что у компании блестящие перспективы. Увы, это не системно.

Часто сперва «влюбляются» в конкретные акции, а потом решают, за что. Как с людьми.

Долгая практика трейдинга учит, что так нельзя. Насчет самого трейдинга ведь тоже было много идей — десятки, сотни. Но был тестер и цены за прошлые годы. И 90 % идей, внушавших надежды, умирали еще на этой стадии. Хотя за ними стояли не менее увлекательные истории. «Это будет работать, потому что…» Нет, не будет. Почему с инвестиционными историями должно быть иначе? Дело даже осложняется тем, что каждая история уникальна и часто нет возможности проверить скепсис на тестере.

Но есть и другой, ужасно скучный, но эффективный способ собрать портфель: смотреть на акции обезличенно. Каждая акция лишь совокупность характеристик. Основные мультипликаторы, отрасль, форма собственности, капитализация, риск, дивиденд, моментум, что-то еще. И вот уже есть гипотеза, что десять акций, лучшие по параметру Х, каждая с долей 10 % в портфеле, дадут бо́льшую доходность, чем сто случайных акций с долями по 1 %, или индекс. Можно поднять исторические данные и проверить: было или не было? К тому же, если идея очевидна, скорее всего, она уже кому-то пришла в голову — можно взять чужие расчеты и посмотреть. Каждый параметр.

Этот путь скучен и трудоемок. Посмотреть вебинар известного гуру — проще. Поиграть сценариями — интереснее. Можно посмотреть вебинар и взять сценарии оттуда, смешав халяву и забаву. Искусственный интеллект, вероятно, действовал бы по скучной схеме, но это не самая человеческая форма поведения. И вот в этой бесчеловечности и есть преимущество. Метод будет продолжать работать, потому что он, по понятным причинам, не станет методом всех. Люди не роботы и даже не кванты. Именно поэтому методами роботов и квантов все еще можно выигрывать у людей.

По крайней мере на российской бирже. В США с этим сложнее, рынок слишком старый, умный и бесчеловечный как раз в этом смысле. Все, что ты мог посчитать, вероятнее всего, уже посчитали очень многие — до тебя и лучше тебя. Поэтому те же самые методы, перенесенные мной отсюда туда, были, мягко говоря, менее эффективны.

Преимуществом в трейдинге может стать тандем «системность + выдержка». Правильные торговые системы без подгона довольно грубые. Полгода ты можешь сидеть с этой системой без прибыли. Человеческая психика не позволяет долго заниматься тем, что не дает видимого результата. А уж тратить усилия на убытки — боль, которую выдержит не каждый. Нормальной психике нужно все и сразу, но так не бывает. Поиграв хорошую систему пару месяцев и не получив результата, испытываешь соблазн заняться чем-то еще. Соблазн не смогут побороть все, поэтому побороть его — реальное преимущество.

Само собой, преимущество — уметь думать правильные торговые системы. Большинству кажется, что важно найти идею успешной торговли («идея» понимается как набор формальных правил). На самом деле важнее зарубить найденную тобой «идею успешной торговли» на тестере. Если рубить без жалости, большинство идей должно умереть на этом этапе. В голову приходит много чего. Большинство того, что туда пришло, должно побыстрее уйти. Однако процедура рубки «в капусту» своего детища:

а) контринтуитивна;

б) неприятна;

в) отнимает время;

г) требует навыков.

Заниматься сложной, долгой, неприятной неочевидностью будут далеко не все, а из тех, что будут, многие — «для галочки». Но если делать это как надо, то на выходе получим реальное оружие, алгоритмический меч.

Вообще преимуществом может стать много чего. Например, есть математически оптимальная мера риска. Одни просадки нужно воспринимать спокойно, другие болезненно, но этот баланс не в природе нормальной психики. Обычно она тяготеет к одному из полюсов. Если пугает снижение капитала даже на 10 %, то остается только бесприбыльный путь депозитов. Если адреналиновый игрок нормально принимает ежедневные колебания на 10–20 % счета, а просадка на 50 % кажется ему рабочей, то скоро он потеряет все. Полюса плохи: на одном ждет скучная жизнь, на другом — быстрая смерть. Но полярника тянет на полюс.