Кстати, американский инвестор в среднем куда рациональнее нашего. Например, он понял, что в фондах активных инвестиций ловить нечего, и годами переводит капитал в пассивные фонды. Но когда он прислушивается к интуиции, то делает то же самое, что и наш. Американцы точно так же вводили капитал в рынок в 2007 году и выводили в 2008–2009 годах. Подобное бывало и раньше.

Одним из неочевидных последствий активного маркетинга взаимных фондов, а также стремления инвесторов вкладывать деньги в высокодоходные фонды стало резкое отличие средней доходности фондов от фактических доходов, которые получают инвесторы. Причина в том, что инвесторы массово перетекают туда, где была высокая доходность, и неизбежно страдают, когда доходность возвращается к среднему уровню. Например, лучшим кварталом по чистому притоку капитала для фондов акций роста ($120 млрд) был первый квартал 2000 г., что совпало с пиком роста рынка Nasdaq, в то время как фонды стоимости столкнулись со значительным оттоком капитала. По данным Богла, в период с 1986 по 2005 г., когда рынок рос на 12 % в год, средняя доходность фондов была около 10 %, тогда как средняя доходность инвесторов составляла всего 6,9 %

[19].

А что поделать, в любой точке мира, в любой культуре чуйкой будет ощущаться одно и то же. Это глубинные структуры мозга, их сходство фундаментальнее образовательных и культурных различий. Совет, как обращаться с этими встроенными советниками, только один — не слушайте их, проявите бесчеловечность. Представьте, что вы робот.

Робот не чувствует жадности, когда активы растут, не чувствует страха, когда они падают. Робот не пытается угадать, что будет с инвестицией через полгода. В программе заложено, что это угадать нельзя. Нельзя так нельзя. Робот не пытается быть умнее своей программы. Когда вы пишете свою стратегию, вы пишете ее как программист. Но реализуете ее как робот. Задача второго сводится лишь к тому, чтобы выполнять заложенное в него первым. Любая отсебятина — брак.

В трейдинге это даже еще важнее, чем в инвестициях. Примерно такую же ошибку там можно совершать не раз в 3–4 года, а куда чаще. Тактически ее можно совершать хоть 3–4 раза в минуту, зависит от общей скорости работы с клавиатурой и воспаленнности мышления. Это называется «отклониться от системы». А стратегически ошибаются, когда принимают решение относительно самой системы.

Суть та же — купить по хаям, продать по лоям. Только уже не отдельный актив, будь то акции, золото или валютный депозит, а торговую стратегию. Предположим, что стратегия прибыльная, то есть ее глобальное эквити, как в случае акций, четко смотрит вверх. Но у прибыльных стратегий тоже есть хай и лой. Когда хай, очень хочется поставить стратегию на реальный счет, подключиться, докинуть денег. Будьте начеку, это подает голос задница. То есть играть стратегию можно, но осторожно. Когда же попадаем в просадку, хочется обратного: отключиться, снизить сайз, изменить параметры. Осторожнее, это снова проснулись иррациональные части нашего организма. Играйте по системе, не отвлекайтесь. Если система умерла — не играйте.

А если непонятно, умерла или нет? Главное — не бежать к интуиции за ответом на этот вопрос (хотя она сама прибежит к вам). В любой нормальной системе сказано, когда она будет считаться умершей. Если там этого не сказано, у вас просто нет системы. Создайте нормальную систему и не отвлекайтесь.

Вот пример, как можно потерять на хорошей системе. Мы придумали алгоритм, вроде хороший, тесты держит, но мы сомневаемся. Ставим на него пробный сайз, 100 000. За полгода страта делает нам 50 % прибыли. Мы проклинаем себя за трусость и заводим на счет еще 900 000. Спасибо заднице за выбор момента. Случается просадка, и мы теряем 20 %. Мы снова сомневаемся и сокращаем сайз наполовину, вынимая 420 000. После этого система отрастает обратно вверх на 10 %.

На этом год заканчивается. А если бы мы послали в бой сразу миллион и не играли с лимитами? После первой фазы у нас 1,5 млн, после второй 1,2 млн, по результату года 1,34 млн. Итого: 34 % годовых. Отличная система и отличный результат.

Но что мы имеем на деле? После первой фазы у нас 150 000, добавляем 900 000, скатываемся с 1 050 000 до 840 000, выводим 420 000, превращаем остаток в 462 000. Общий итог: миллион на входе, 882 000 на выходе. Убыток: 118 000. Минус 12 % годовых, если считать от того же миллиона. Если от меньшей суммы, реально бывшей в деле, — доходность еще хуже.

Одна и та же хорошая система. Играем ее тупо: +34 %. Играем, умничая и осторожничая: –12 %.

Особенно этот трюк любят даже не сами трейдеры или инвесторы, а самая рисковая каста — инвесторы в трейдеров. Чтобы было удобнее проделывать трюк, помимо форексных ПАММов существуют сервисы автоследования у нормальных брокеров. В любой момент можно подключиться к любой прибыльной стратегии и копировать ее сделки. Не понравилось — отключился. Подключился к другой. Прибыльные стратегии будут всегда, как и любители на них заработать. Где они окажутся, слушая свой внутренний голос, тоже всегда понятно.

Инвестируя в актив или в торговую активность, вы покупаете кривую, со временем растущую вверх. Суть ошибки — не дать ей этого времени.

В худшем случае можно купить на линии, направленной вверх, отрезки, направленные вниз. Они на ней обязательно будут — стоит лишь подождать. Того же эффекта (покупка отрицательной доходности нисходящих отрезков) можно достичь, варьируя сайз согласно иррациональным импульсам.

Но в нашем пятом правиле слива говорится не только о терпении, иногда может не хватить времени по иным причинам. Причины неважны. «Я могу вложить эти средства только на полгода». Тогда, если вы купите акции, всегда есть риск, что вы купите нисходящий отрезок. Вы должны быть готовы к тому, что, возможно, купите отрицательную доходность. Или не покупайте ничего, что имеет отрицательные отрезки (депозит их не имеет, облигации имеют, но редко), или удлиняйте срок удержания. Что это за капитал, который можно инвестировать всего на полгода?

Если ваша линия принципиально смотрит вверх (как фондовый индекс), вопрос лечения любой просадки — почти всегда вопрос времени. Ничего не делайте, все случится само собой. Проблема лишь в том, что иногда ничего не делать придется долго. Насколько долго?

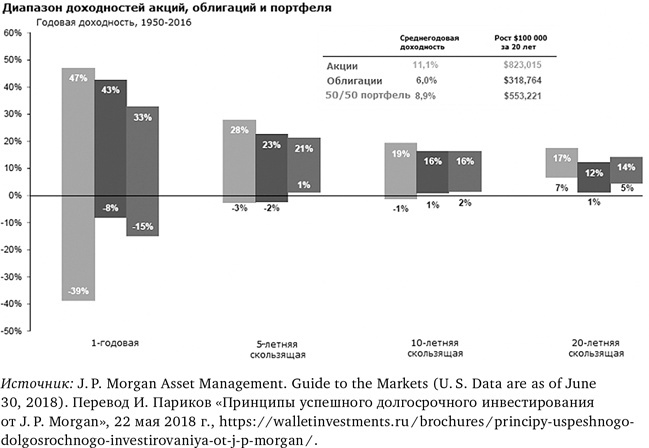

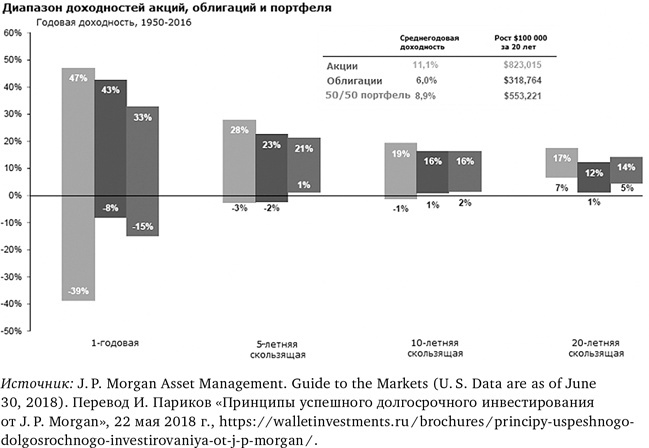

Эти расчеты известны. Вот, например, график от J. P. Morgan. Каков может быть разброс доходности, если вы инвестируете в американские активы (акции, облигации и смешанный портфель) на 1 год, 5, 10 и 20 лет?

Инвестиции в акции сроком на один год напоминают азартную игру: от +47 % до –39 %. Правда, мы видим, что ожидание смещено в пользу инвестора. Отличие от игр, предлагаемых казино, существенное. Но покупая акции сроком на год, покупаешь не столько доходность, сколько «шансы лучше среднего».