Например, утренний гэп на любом ликвидном инструменте. Простейшая система: смотрим первую утреннюю сделку и сравниваем с последней вчерашней ценой. Так мы узнаем направление. Далее, посмотрев первую сделку, мы лишь должны совершить вторую по счету в том же направлении. Выход через несколько минут. Это называется «взять первую свечку». Поскольку в рынке проводишь мало времени и направление почти всегда угадываешь верно, риск невелик. Даже если все пойдет не так, как надо, за 10 минут от тебя не убудет. Можно взять хорошие плечи и войти, например, на 1000 % капитала.

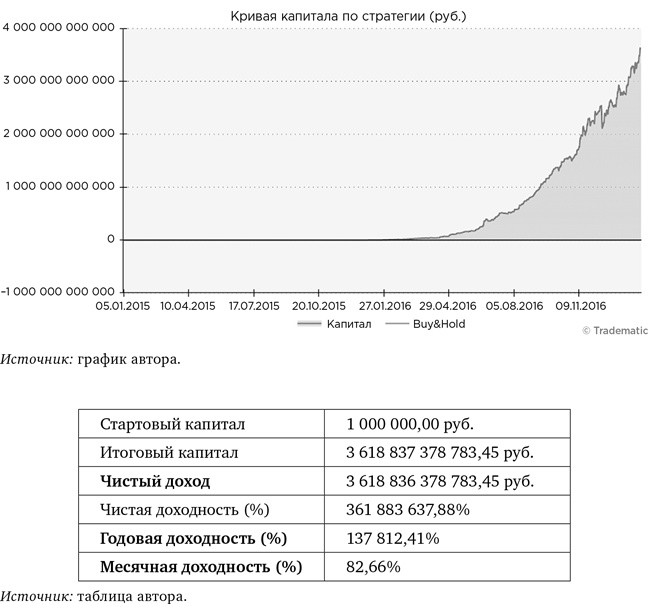

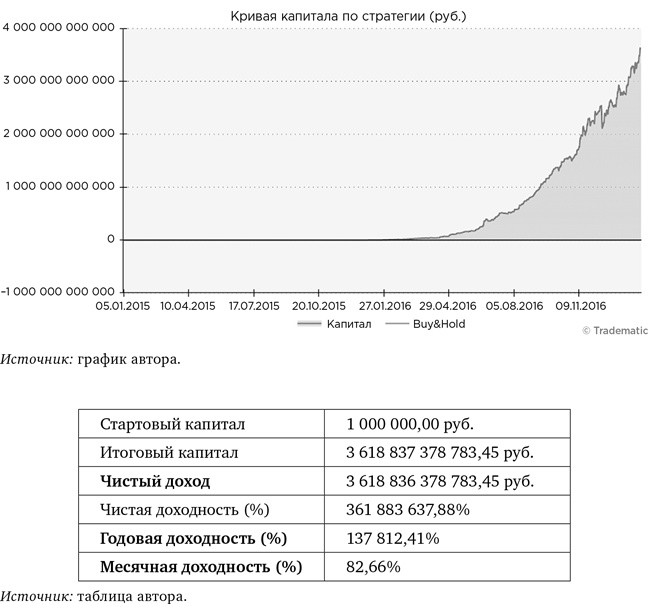

Эта система программируется за пять минут. Можете ради забавы прогнать ее в любом тестере, вы получите удивительную картинку. Например, вот такую (рабочий инструмент — фьючерсный контракт «рубль/доллар» на Московской бирже, 2015–2016 годы).

За пару лет миллион рублей превращается в 3,5 триллиона. Еще один год, и к вам перейдут все деньги мира. Что здесь не так?

Две проблемы, обе видны сразу. Очевидно, что вы не успеете быть вторым по счету, будет парень быстрее вас, счет идет на миллисекунды (или уже микро). Но триллионы не светят и ему. Чтобы сделка прошла, у нее должен быть контрагент. Если вы хотите купить, кто-то должен вам продать, и наоборот. Предложение ограничено. Не факт, что эту систему можно играть на капитал в миллион рублей, но несколько десятков контрактов вам, вероятно, «нальют». И даже если вы будете не вторым на раздаче, наверное, вам что-то достанется. Так я думал, когда был маленьким, и решил поиграть в эту игру. Обе главные проблемы были понятны, таким наивным я не был даже тогда. Но мало ли, думал я, что-нибудь да достанется. Стоял 2012 год. Я купил более быструю связь с биржей (жалкие тысячи рублей не цена для будущего мультимиллионера!) и пошел на дело. Вы, вероятно, уже поняли, чем закончилось — я играл в ноль, а с учетом платы за терминал — в минус. Со своей быстрой связью я все равно был ужасно медленным. За пару дней все понял и расстался с детской мечтой. Хотя мог упереться и поискать канал связи еще побыстрее… Кто-то же имеет нужный канал. Но, видимо, это не мое.

История рассказана с целью показать на простом примере, что такое неэффективность данного типа. Ее очень легко обнаружить как идею и очень сложно реализовать как проект. Из той же серии, например, арбитраж. Там сделка может держаться секунды, это тоже можно ставить на плечи, это тоже дикая прибыль — на тестере. Но как говорится, в реальности различие между планом и реальностью больше, чем по плану.

Фронтраннинг и маркетмейкинг — тоже «инфраструктурка». Когда говорят три волшебные буквы HFT, обычно тоже оно. Дело не в скорости самой по себе и «высокочастотности», это лишь средства. Цель — забрать деньги с видного места, где они лежат. Но проблема, что они лежат там очень недолгое время, миллисекунды, и место отлично просматривается всеми, вы тут не самый умный. Здесь умный не тот, кто увидел, а кто успел.

Если вы не команда и у вас нет нескольких тысяч долларов на обустройство рабочего процесса (или нескольких сотен тысяч, смотря что за процесс), вы, скорее всего, не сможете играть «инфраструктурку». Я вот не могу. Могу только предостеречь. Рассказать могу лишь о том, что можно торговать из дома в трусах. Как физическое лицо — физическому лицу.

Вообще, чем прибыльней какой-то метод, тем он, увы, призрачней.

Как правило, прибыльность стратегии обратно пропорциональна ее долговечности и ликвидности.

В ассет алокейшн можно поместить все деньги мира, и стратегия будет жить, пока Землю не захватят коммунисты или инопланетные разумные пауки (хотя с пауками, может, договоримся). В вэлью-инвестирование влезет несколько миллиардов долларов в США и несколько миллиардов рублей в России. Стратегия будет жить, пока хорошие бумаги хоть чем-то отличаются от плохих, то есть, вероятно, довольно долго.

Спекуляция по тренду переварит меньше, чем инвестирование. Везде по-разному, но везде меньше. При этом трендовость, бывшая на инструменте десять лет, может там присутствовать еще десять, а может кончиться завтра и навсегда. В стратегии, основанные на инфраструктурных неэффективностях, влезает не так уж много денег, и живут они недолго. Там именно тот случай, когда «нужно очень быстро бежать, чтобы оставаться на месте». Зато по доходности пассивная стратегия возьмет бенчмарк, вэлью-стратегия премию к бенчмарку в 10 %, трендовушка, в зависимости от года, от 0 до 100 % годовых, «инфраструктурка» хоть до 1000 % годовых. Но только на сумме в пять копеек — раз, и ей еще надо прожить этот год — два. Здесь ответ на детский вопрос «Почему трейдеры еще не купили весь мир, если такие умные?».

В каком-то смысле можно сказать, что трейдинга на 100 % годовых не существует по законам природы, чисто логически. Иначе в списке Forbes были бы только трейдеры. А 20 лет разумно прожитой жизни превращали бы среднюю зарплату в миллиард долларов. Мы жили бы в другом мире, но мы в нем не живем. С другой стороны, мы эмпирически знаем, что 100 % годовых случаются. Кто-то знает Васю, у которого было так, кто-то видел стейтмент самого Пети. Я сам себя вижу в зеркало каждый день, а у меня так было в иные годы. В общем, вы поняли: 100 % годовых случаются, несмотря на то, что их не бывает. И то, что их не бывает, закономерно куда важнее того, что они случаются.

Следующая по симпатичности на тестах после торговли быстротой — торговля паттернов. Надеюсь, мы уже с иронией воспринимаем «симпатичность на тестах»?

Торговля паттернов — в худшем случае лишь иной язык для описания трендовости. Вместо индикаторов и линий используются, например, свечные фигуры, но сообщают они то же самое: началось движение от отбоя, началось движение от пробоя, успейте в движение.

В лучшем и более интересном случае паттерн — это всегда немного инсайд, но добытый легально, своим умом.

Правильный паттерн не просто описание ценовой динамики, но расклад по участникам торгов: кто ведет цену, куда и почему.

Например, в вышеприведенном примере с «распродажей фондов при 5 % вниз по акции» продавать следовало не потому, что такая длинная свечка, а потому, что заведомо подключался новый сильный игрок, намеренный драйвить ваши шортовые позиции. Или когда на акции идет обвал, а потом отскок до уровня начала обвала, в некий момент можно сказать, что это «шортокрыл». Из двух партий у шортистов заведомо меньше терпения, их игра краткосрочна. То есть понятно, кто давит цену и почему. Но отсюда понятно и то, в какую сторону роют, чтобы откопать паттерн. И это интереснее, чем трендовушка. Это другой профит-фактор, другой фактор восстановления, это лучшая эквити, и это не страшно ставить на плечи. Проблема там примерно та же, что с единорогом: это прекрасное животное с одним минусом, что его никто никогда не видел. То есть паттерн в таком смысле бывает, но его очень трудно найти (много самообманок) и легко потерять (дичь, на которую вы охотитесь, недолговечна). Вряд ли стоит включать единорогов в школьный учебник по биологии.