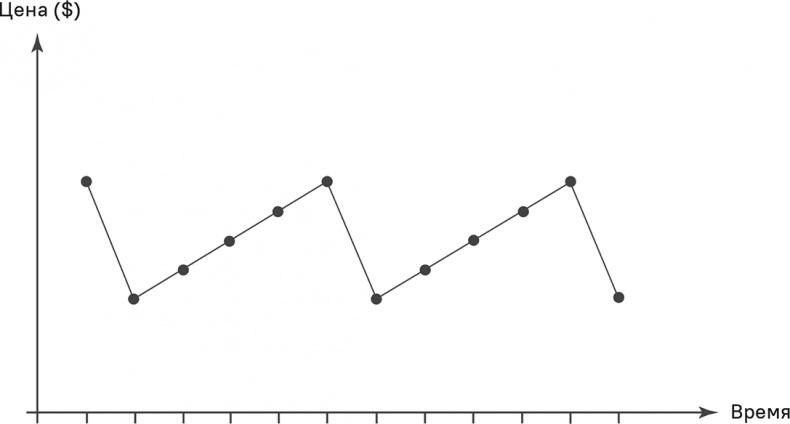

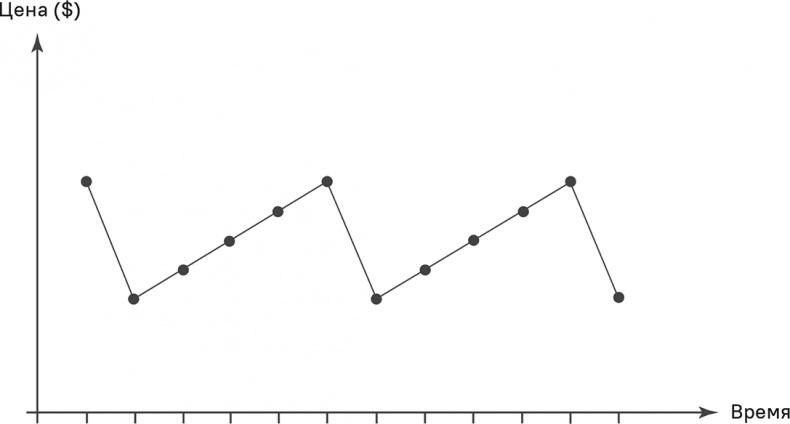

Рис. 7.13. Эффект пульсации при стратегии непропорционального изменения цены

В действительности можно наблюдать, что корректировка цен в сторону повышения проходит в несколько этапов. В нашей консультационной практике мы иногда советуем клиентам эту тактику. При повышении цен на товар повседневного спроса после повышения налогов девиз был таков: «два умеренных повышения цены, согласно нашему опыту, окажут менее негативное влияние на долю рынка, чем одно крупное» [26].

В ходе анализа совместных измерений для промышленного респиратора выяснилось, что продукт обладал превосходной ценностью, что и позволило производителю поднять цены на 25 %. Вместо того чтобы использовать этот люфт в один шаг, компания провела три повышения по 7 % каждое, практически не потеряв ни в объеме продаж, ни в клиентах.

Следует, однако, проявлять осторожность при массированном снижении цен, поскольку есть риск, что не удастся вернуть их на прежний уровень. Законы о конкуренции в некоторых странах воспрещают практику повышения цен с намерением позднее существенно их снизить в рамках компании дисконтирования или продвижения. Это означает завлечь клиентов крупным снижением цен, если высокая цена (по сравнению со скидкой) существовала очень краткое время. Поскольку подобные ситуации зависят от того, каковы были прежние цены и сколько они действовали, бремя доказательств лежит на продавце.

Обзор

За счет эффектов изменения цен (то есть когда снижение цен дает дополнительный импульс объемам продаж) долгосрочная оптимальная цена стоит выше краткосрочной. В этом сценарии используется стратегия «снятия сливок» с последующим снижением цен. Высокая начальная цена создает потенциал для снижения, которое может послужить драйвером высоких объемов продаж на последующих этапах. Если эффекты изменения цен асимметричны, то есть снижение цены оказывает более сильный эффект, чем повышение, оптимальной будет стратегия пульсации. Если эффекты диспропорциональны, рекомендации будут асимметричными. Повышать цены следует в несколько этапов, а снижать крупными шагами. Если имеют место эффекты ожидания, оптимальное ценообразование будет разным, в зависимости от ценовых ожиданий.

7.2.2.2. Долгосрочная оптимальная цена с динамическими функциями затрат

В этом разделе будем исходить из того, что имеет место динамическая функция затрат. Это значит, что затраты зависят от предыдущих объемов продаж (и, следовательно, предыдущих цен) и что текущие цены влияют на текущие объемы продаж и, следовательно, будущие затраты. Что касается продаж, мы не предполагаем динамических взаимосвязей.

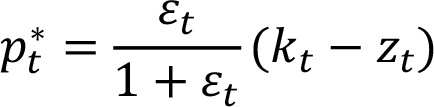

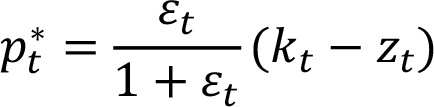

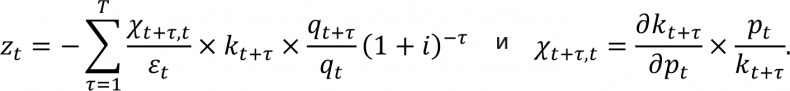

Вставляем динамическую функцию затрат kt+τ = k(pt….,pt+τ-1) в целевую функцию (7.1) для долгосрочной прибыли и дифференцируем по отношению к pt. Удельные затраты kt в период t постоянны. После ряда упрощений можно записать условие для долгосрочной оптимальной цены [24]

[15]:

где

Если удельная эластичность затрат χt+τ,t положительна (нормальная ситуация), долгосрочная оптимальная цена будет ниже краткосрочной. Разрыв между двумя ценами будет тем больше, чем:

• больше эластичность удельных затрат χt+τ,t;

• больше удельные затраты kt+τ;

• больше соотношение qt+τ/qt. Данное соотношение может быть особенно высоким в начале жизненного цикла, поэтому «инвестиции» в опытность в этой фазе особенно хорошо работают;

• ниже ставка дисконтирования i.

В данном случае аналогичным образом использована приведенная ранее интерпретация динамической оптимизации цен в качестве «инвестиции». Здесь стоит пожертвовать краткосрочной прибылью, поскольку с течением времени можно добиться более выгодной позиции по затратам, что в свою очередь принесет повышенную долгосрочную прибыль.

Подводя итоги, можно утверждать по поводу динамики затрат следующее: если снижение цены в текущий период и соответствующее повышение объема продаж приведут к снижению удельных затрат в последующие периоды, долгосрочная оптимальная цена ниже краткосрочной. Уровень цены ниже краткосрочной оптимальной означает, что компания жертвует краткосрочной прибылью ради более высокой прибыли на длинном горизонте.

Анализ динамики может привести к ситуации, когда долгосрочная оптимальная цена будет ниже текущих удельных затрат (и общих, и маржинальных). В динамических условиях нельзя определять фиксированный нижний ценовой порог в общем. Эффекты переноса и кривой опытности могут обусловить значительное снижение долгосрочной оптимальной цены. Долгосрочная оптимальная цена будет тем ниже маржинальных затрат, чем:

• меньше разница между краткосрочной оптимальной ценой и краткосрочным нижним ценовым порогом, то есть маржинальными затратами;

• выше коэффициент переноса;

• выше скорость научения на кривой опытности.

Цены ниже затрат эмпирически соответствуют прежде всего новым продуктам, поскольку эффект переноса и скорость научения в этом случае обычно высокие. Если маржинальные затраты стремятся к нулю, что справедливо для многих цифровых продуктов, долгосрочная оптимальная цена может быть даже отрицательной (см. главу 14).

7.2.2.3. Долгосрочная ценовая оптимизация. Резюме

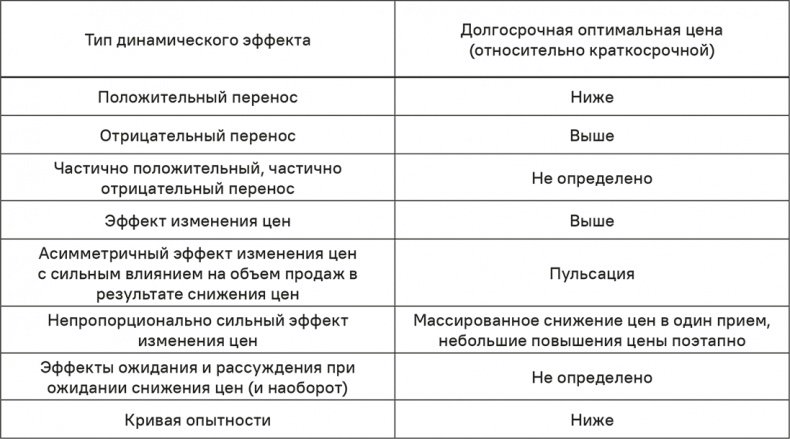

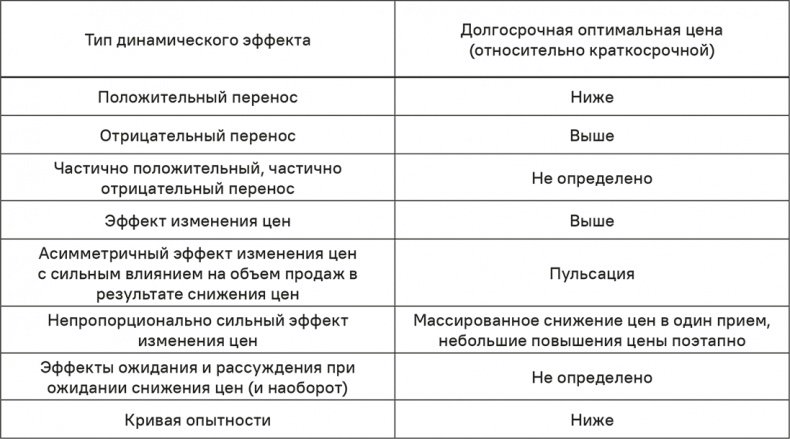

В предыдущих разделах мы показали, как динамические взаимоотношения спроса и затрат влияют на долгосрочные оптимальные цены. Условия оптимальности были сформулированы таким образом, что долгосрочная оптимальная цена выражается через сравнение с краткосрочной оптимальной ценой. Подобный подход облегчает понимание долгосрочной ценовой оптимизации и позволяет сделать четкие выводы о направленности эффектов исходя из динамики. На практике для определения долгосрочной оптимальной цены рекомендуется поэтапный подход, при котором сначала определяется краткосрочная оптимальная цена, а потом знак и величина динамического отклонения от нее. Рекомендации на основе соответствующих изолированных динамических эффектов приведены в табл. 7.5.

Таблица 7.5. Динамические эффекты и их влияние на долгосрочную оптимальную цену

Каждый из названных эффектов исследовался по отдельности, следовательно, выводы из табл. 7.5 применимы только к соответствующим изолированным эффектам. В действительности эти эффекты могут происходить одновременно и либо усиливать, либо нивелировать друг друга. Таким образом, если имеет место положительный эффект переноса и противоречащий ему эффект кривой опытности, долгосрочная оптимальная цена резко снижается. Два этих эффекта вместе говорят в пользу стратегии проникновения. В то же время одновременные эффекты переноса и изменения цен не позволяют дать четких рекомендаций, поскольку нивелируют друг друга.