Чтобы проиллюстрировать последствия для прибыли, возьмем численный пример и установим параметры a = 200 [единиц] и b = 10 [единиц/$]. Таким образом, максимальная цена $20 = 200 ÷ 10. Маржинальные затраты €5, a курс обмена 1,33 [$/€]. Согласно уравнению (8.2), получаем оптимальную цену $13,33.

Компания продает 67 единиц на рынке США и получает прибыль (0,75 x 13,33 – 5) x 67 = €334,83. Если стоимость доллара растет в паритете с евро, что означает эквивалентную девальвацию евро на 25 %, оптимальная цена упадет до $12,50, что означает снижение всего на 6,2 %. Объем продаж повышается до 75 единиц. Прибыль также повышается до €562,50, или на 68 %. Иными словами, такие изменения обменного курса оказывают массированное влияние на прибыль.

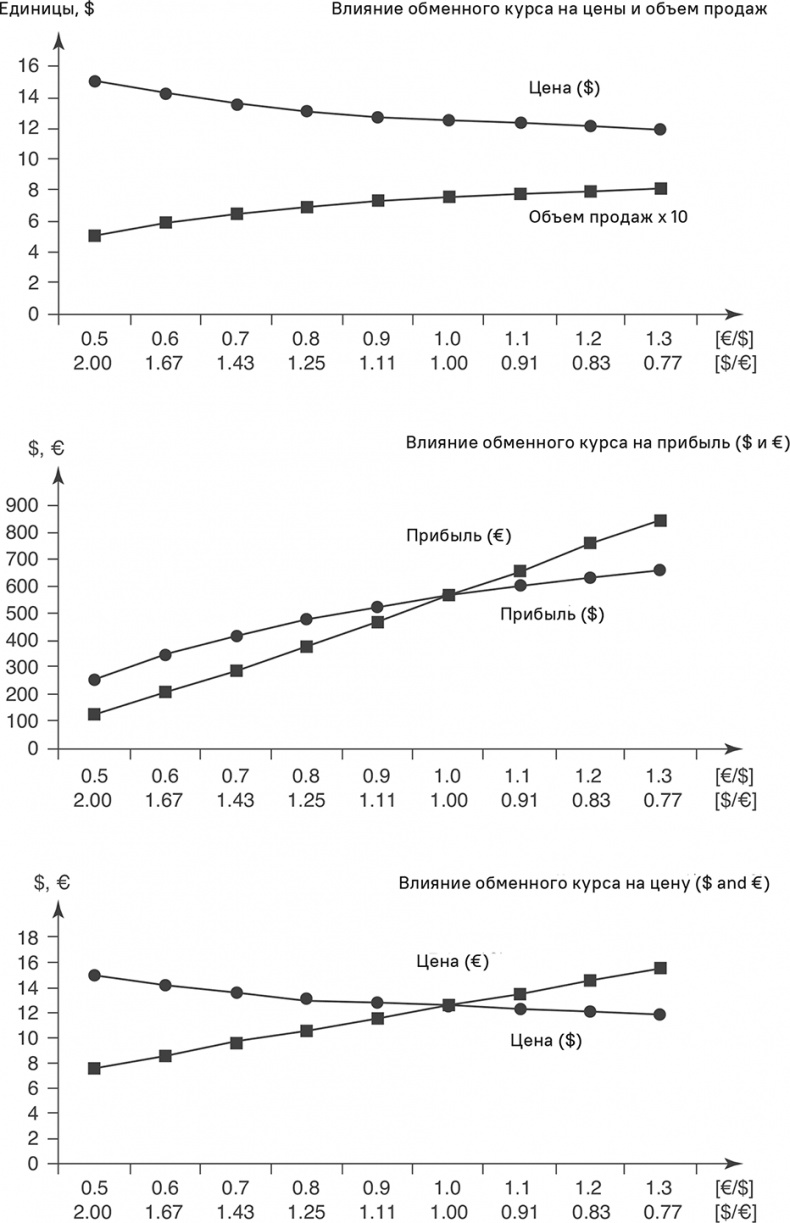

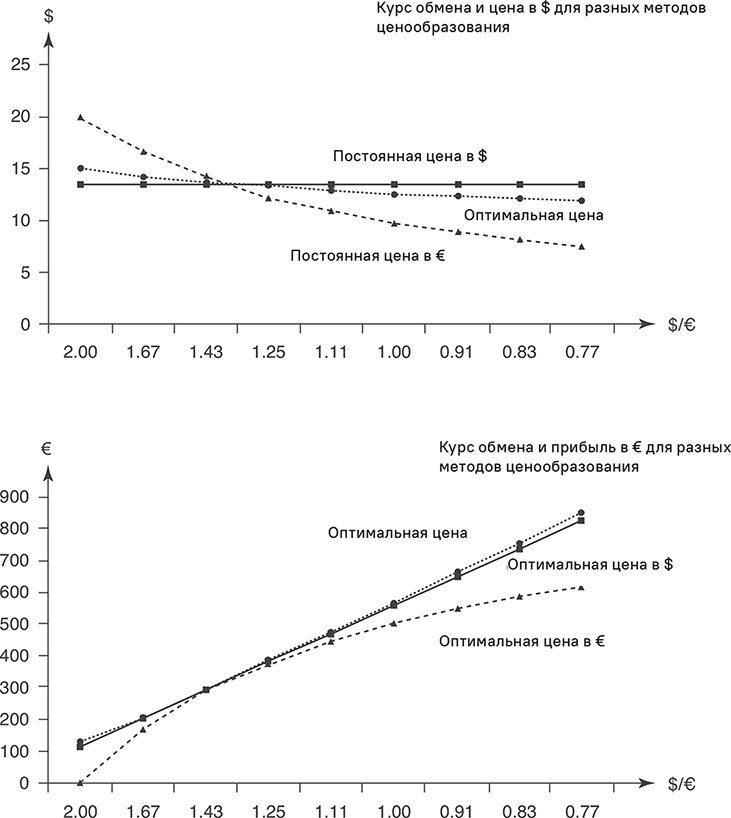

На рис. 8.2 показаны эффекты изменения обменного курса в диапазоне от w = $2,00/€ до w = $0,77/€. Фактический диапазон обменного курса «доллар-евро» расширился с максимума $1,59/€ в 2008 году до минимума $0,85/€ в 2002-м. В 2017 году этот показатель был $1,05/€ 1 января и $1,20/€ в конце декабря.

Рис. 8.2. Влияние изменений обменного курса на цены, объем продаж и прибыль

В верхней части рис. 8.2 видно, что оптимальная цена в долларах и объем продаж ведут себя как функция обменного курса. Цена падает непропорционально слабо, пока стоимость доллара растет. Видно также, что рост объема продаж не является прямым результатом изменения курса обмена, а скорее последствием более низкой цены в долларах. В средней части рисунка мы видим развитие ситуации с прибылью в долларах и евро. Прибыль в долларах растет недостаточно по мере роста стоимости доллара. А прибыль в евро растет непропорционально сильно вследствие двух эффектов. Во-первых, растет объем продаж благодаря пониженной цене в долларах. Однако этот рост не сопровождается снижением удельной контрибуционной маржи, как можно было бы ожидать при ценообразовании в одной валюте. На самом деле всё как раз наоборот. Цена в евро и, следовательно, удельная контрибуционная маржа (в евро) растут по мере повышения стоимости доллара. Это происходит потому, что цена в долларах непропорционально мало снижается. Цена в евро растет линейно вместе с обменным курсом, как показано в нижней части рис. 8.2. Комбинация повышенного объема продаж и цены в евро (и, следовательно, удельной контрибуционной маржи) объясняет необычайно сильный рост прибыли в евро.

Американские экспортеры, естественно, столкнутся с обратными эффектами изменения обменного курса. Их оптимальная цена в евро вырастет, а прибыль снизится на фоне роста стоимости доллара.

Обзор

Компания сталкивается со следующими последствиями, устанавливая цены в валюте страны-объекта и генерируя затраты в валюте страны происхождения.

• Оптимальная цена, номинированная в валюте страны-объекта, будет снижаться по мере роста обменного курса.

• Цена будет снижаться непропорционально слабо.

• Прибыль в валюте страны происхождения показывает резкую реакцию, поскольку влияние на объем продаж и удельную контрибуционную маржу нарастает.

Мы бы хотели подчеркнуть, что в данном примере изменили только курс обмена. В действительности при изменении курса обмена могут наблюдаться другие последствия. Это может быть повышение затрат (если некоторые затраты номинируются в долларах) или сдвиг функции «цена-отклик». В таких случаях невозможно делать четкие заявления, подобно сформулированным выше.

Последствия субоптимальных цен

Что происходит, когда компания корректирует субоптимальные цены после изменения обменного курса? Рассмотрим два варианта поправок.

• Цена в долларах не меняется.

• Цена в евро не меняется.

Аргументом в пользу первого варианта является тот факт, что покупатели и местные конкуренты в США не заинтересованы в изменении обменного курса евро-доллар. Проще говоря, этот аргумент гласит: если кто-то хочет продавать на американском рынке, нужно следовать поведению местных конкурентов, на которое не влияют изменения обменного курса. При сохранении неизменной цены сохранится ценовая преемственность. При данном подходе продавец, импортирующий товары в США, несет на себе весь риск, связанный с курсом обмена.

Второй вариант эквивалентен выставлению счетов в евро. Это значит, что сохраняется ценовая преемственность в евро, а бремя изменений обменного курса смещается на зарубежных потребителей. Это всё равно как если бы американский клиент покупал в США, но платил в евро. Клиент несет на себе весь риск изменений обменного курса.

Разберем прежний численный пример, где a = 200, b = 10 и k = €5. Начнем с курса обмена 1,33 [$/€]. Как мы видели, цена максимизации прибыли $13,33, объем продаж – 67 единиц, а прибыль €334,83. Исходим из цены в Европе €10, что соответствует долларовой цене по действующему курсу обмена (0,75 x 13,33 = €10).

При варианте «постоянная цена в долларах» компания удерживает цену на уровне $13,33, несмотря на изменение обменного курса. Объем продаж остается 67 единиц.

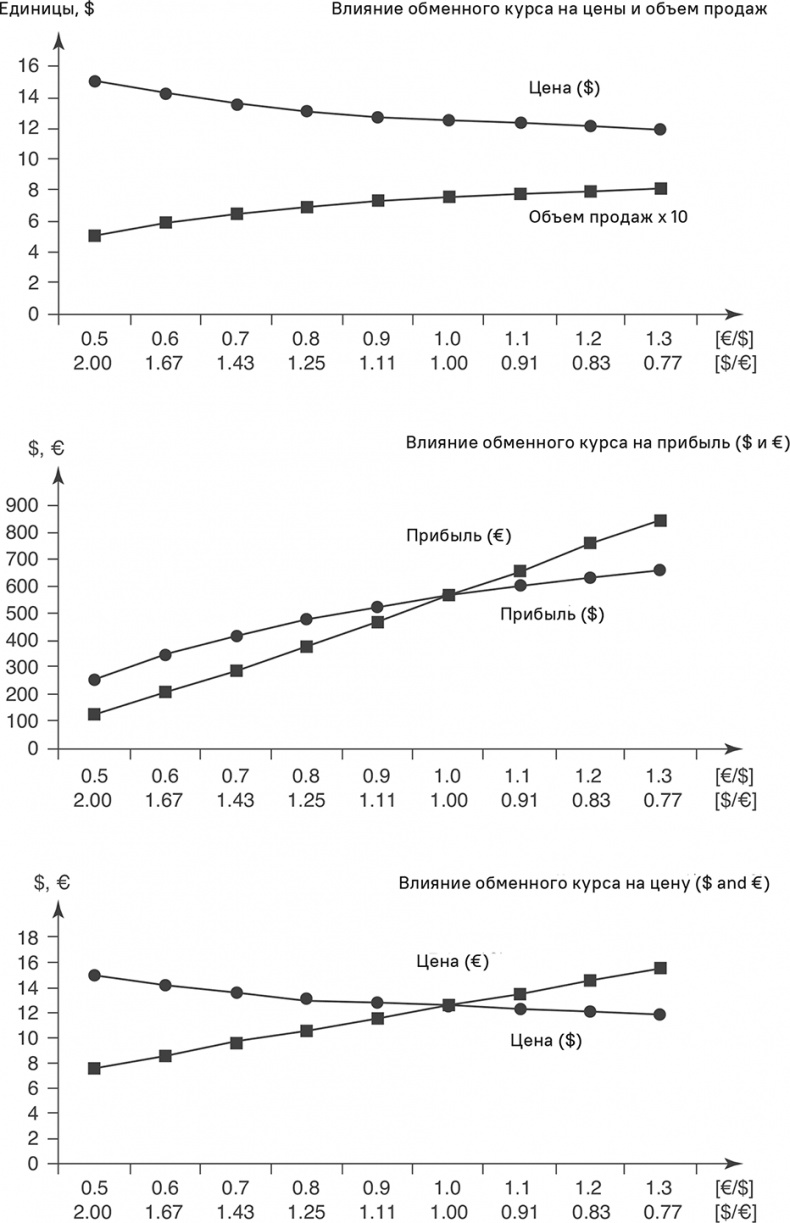

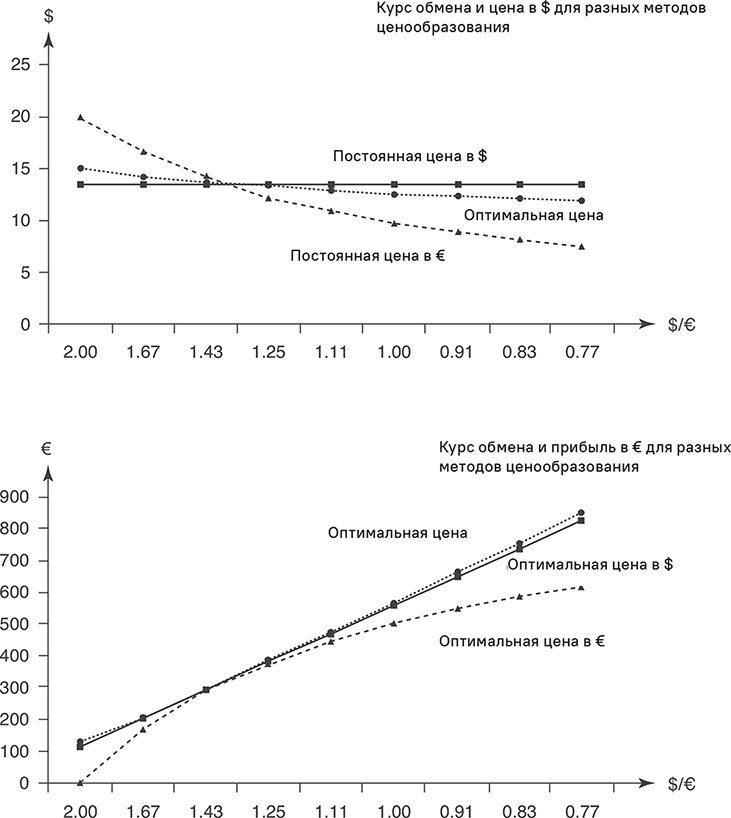

Рис. 8.3. Эффекты субоптимального поведения при изменениях обменного курса

Но выручка на единицу продукции в евро меняется из-за изменения обменного курса. При варианте «постоянная цена в евро» целью компании является удержание выручки на единицу продукции на постоянном уровне в €10, так что каждое изменение курса обмена напрямую воздействует на цену в долларах. На рис. 8.3 показано влияние двух вариантов по сравнению с оптимальным поведением согласно выражению (8.2).

В верхней части рисунка изображена итоговая цена в долларах. Во втором варианте («постоянная цена в евро») реакция цены в долларах выражена гораздо сильнее, чем при оптимальном поведении. Это всё равно что сказать: готовность платить американских клиентов истолкована неверно.

Здесь упускается из виду тот факт, что клиенты в США считают в собственной валюте и, следовательно, в итоге платят меньше, когда растет стоимость доллара. Дополнительное снижение цены в долларах означает, что компания теряет прибыль. Когда стоимость доллара падает, справедливо обратное. В этом случае цена в долларах растет слишком резко. Клиентов в США некорректно рассматривать наравне с европейскими.

Стратегия постоянных долларовых цен пренебрегает влиянием изменений обменного курса на удельную контрибуционную маржу. Когда доллар сильный, снижение цены в долларах будет оптимальным, поскольку оно послужит драйвером повышения объемов и усилит эффект гораздо более высокой удельной контрибуционной маржи в евро. Удержание постоянной цены в долларовом выражении означает, что компании не удастся капитализировать эту возможность. Оптимальная долларовая цена лежит между ценами двух субоптимальных стратегий. Это так, поскольку назначение оптимальной цены учитывает эффекты, которыми пренебрегают два других варианта.