Обзор

Экспериментальные аукционы – это инновационный формат исследования цен. Онлайн-аукционы относительно недороги и могут заменить или дополнить традиционные форматы.

Помимо аукционов, данные о готовности платить можно собирать на лотереях. Этот подход к измерению готовности платить, предложенный Becker et al. [63], работает в два этапа [50].

• На первом этапе участника эксперимента просят оценить свою готовность платить в ходе прямого опроса по ценам.

• На втором этапе цена выбирается в формате лотереи. Если эта цена выше той, которую готов заплатить участник эксперимента, он всё равно обязан приобрести товар по цене, выпавшей по лотерее.

Как и аукцион Викри, лотереи основаны на поощрении. Эмпирическое сравнение аукциона Викри и лотереи показало, что оба метода надежны и достоверны при измерении индивидуальной готовности платить [63, 64].

3.4.2.2. Рыночные наблюдения

Данные по рынку

Данные по рынку, используемые в ценовом анализе, как правило, собираются заранее для другой цели. На многих рынках доступны стандартизированные данные, на основе которых принимаются ценовые решения. Помимо таких институтов исследований рынка, как IRI, Nielsen и GfK, которые регулярно собирают данные по объему продаж, долям рынка и ценам, ритейлеры пользуются сканерами, чтобы получать информацию о ценах и объемах продаж. Можно также получить статистические данные для анализа цен в отраслевых или торговых ассоциациях и из правительственных источников.

Информация представлена в форме либо динамических рядов, либо перекрестных рядов. Последние относятся к различным регионам или странам продаж, или сегментам рынка. Обязательное условие использования рыночных данных для измерения ценовых эффектов – это достаточный уровень вариабельности независимой переменной цены. В том случае, если цена со временем не меняется или не было вариаций перекрестных единиц, ценовые эффекты измерить невозможно. Подобная ситуация ни в коей мере не является исключительной. Цены конкурирующих компаний часто идут «нога в ногу», поэтому относительные цены долго остаются постоянными.

Как правило, для анализа рыночных данных используются эконометрические регрессионные методы. Однако превалирование данного метода в литературе не отвечает его практической значимости. Потребительские опросы, основанные на совместном измерении или экспертном мнении, играют более существенную роль на практике. Благодаря Интернету ценовые эксперименты становятся очень популярны. Внимания заслуживают некоторые вопросы, связанные с использованием ретроспективных данных для определения функций «цена-отклик». При низкой ценовой эластичности можно наблюдать значительную разницу в ценах, однако это не сильно влияет на объем продаж или долю рынка. Это означает, что, несмотря на высокую вариабельность независимой переменной, зависимая переменная оказывает незначительное влияние на уровень вариабельности. Напротив, при высокой ценовой эластичности проявляется обратный эффект. Относительные цены вообще редко варьируются, поскольку цены конкурентов быстро адаптируются к ценовым изменениям.

Telser [65] указывает на эти недостатки при использовании регрессии для измерения ценовых эффектов. Наш опыт более чем четырех десятилетий исследования и консультирования в области ценообразования подтверждает, что такая проблема существует.

Недостаток использования ретроспективных данных по рынку заключается в том, что отклик потребителей не является надежным индикатором основополагающего фактора, обеспечившего именно такой отклик (например, реклама цены, ценовые вариации, действия конкурентов). Что касается помощи в принятии решений, тот факт, что это данные прошлых лет, также не является благоприятным. Никогда нельзя сказать с точностью, применимы ли ценовые эффекты прошлых периодов к будущим ситуациям. Структурные прорывы на рынке, к примеру, появление нового конкурента, вызывают необходимость заново анализировать ценовые эффекты. Во время таких структурных подвижек прогностическая достоверность ретроспективных данных всегда слабая.

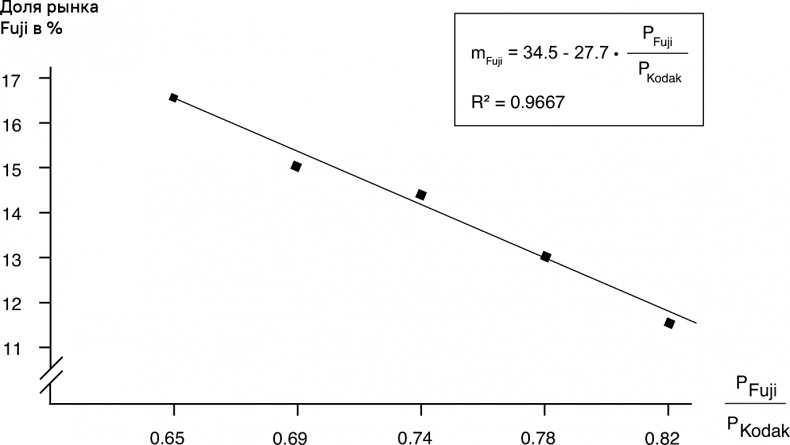

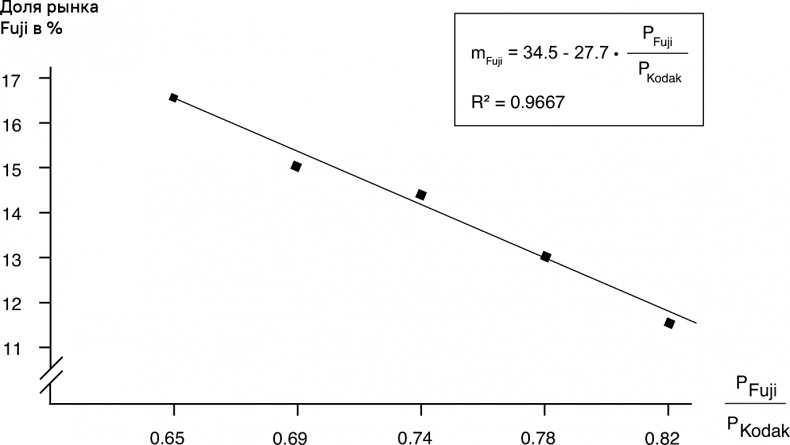

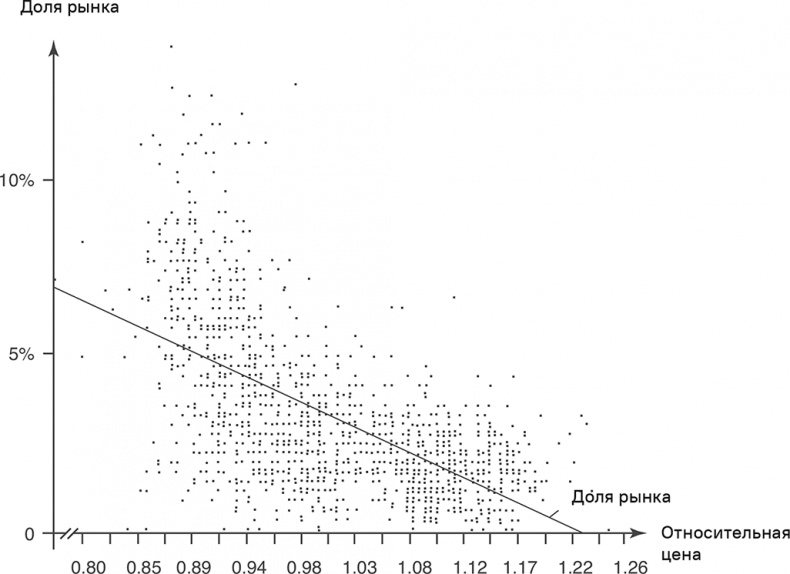

На рис. 3.22 продемонстрировано использование данных прошлых лет для определения функции «цена-отклик» на примере пленки для любительских фотографий на рынке США.

Рис. 3.22. Определение функции «цена-отклик» на основе ретроспективных данных по рынку (Simon-Kucher & Partners)

В рассматриваемый период лидером рынка была компания Kodak, а Fuji оспаривала ее позиции. Независимая переменная – относительная цена pFuji/pKodak, а зависимая переменная – доля рынка Fuji. И та и другая переменная показывают значительную вариабельность. Линейная функция «цена-отклик» mFuji = 34,5 – 27,7 х pFuji/pKodak объясняет 97 % вариабельности (R2 = 0,9667). Если мы снизим относительную цену с 0,78 до 0,74, что дает 5,1 %, доля рынка Fuji возрастет на 8,6 %. Таким образом, на данном уровне ценовая эластичность 8,6/–5,1 = –1,69.

При использовании регрессионного анализа на основе рыночных данных экономическому правдоподобию («внешней валидности») следует придавать тот же вес, что и статистическим критериям. Не существует стандартной модели, применимой ко всем ситуациям спроса и конкуренции. На самом деле совершенно необходимо тщательно проверить, исходя из конкретной ситуации, какие модели, переменные и характеристики следует выбрать.

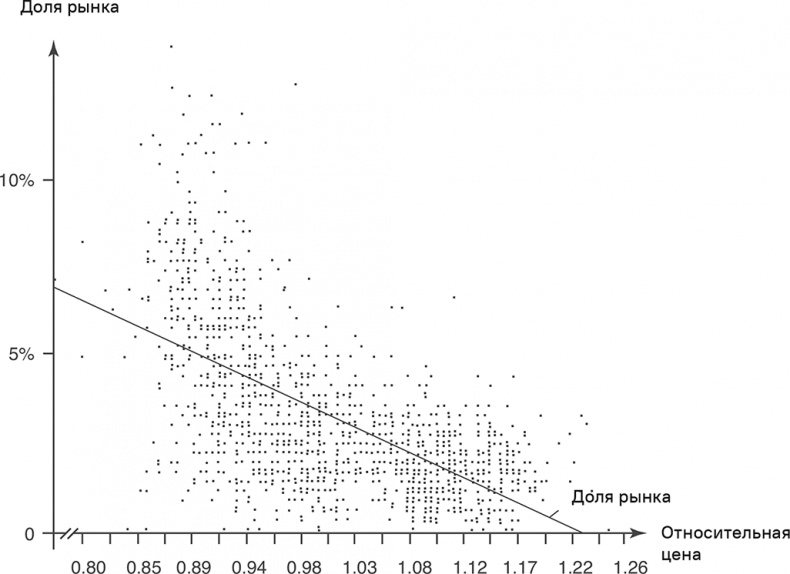

Рис. 3.23. Определение функции «цена-отклик» на основе данных со сканеров

Данные со сканеров, которые регистрируют продажи и цены непосредственно на кассе, подходят для определения функций «цена-отклик». На рис. 3.23 представлен пример кофейного бренда, данные о продажах и ценах по которому собирались в разных торговах точках сети. Периодичность сбора данных – 1 неделя.

Наличие информации о ценах и объемах продаж зависит от отраслевого сектора. Если данных временного ряда нет, можно попробовать заменить их данными перекрестного ряда. Временные и перекрестные ряды также можно объединить в сквозную регрессию.

Аналитик по ценам должен творчески подходить к сбору и интерпретации данных, чтобы получить представление о ценовых эффектах. Используя вторичные данные для выявления причинно-следственных связей между ценой и объемом продаж, необходимо соблюдать следующие рекомендации.

• Ретроспективные данные следует готовить в графическом виде и изучать визуально; это само по себе может принести пользу.

• Условия, влиявшие на ретроспективные данные, должны в будущем сохранять достоверность. В случае динамических рынков необходимо подходить к данной предпосылке с известной долей критичности. Зачастую имеет место (выражаясь терминами эконометрики) структурный разрыв. Тогда результаты эконометрического анализа окажутся бесполезными.