При этом возникает ряд очень интересных вопросов. В частности, можно отметить следующие. Во-первых, не получится ли так, что сокращение эмиссионного дохода будет настолько велико, что съест всю образующуюся в экономике прибыль? Или, иначе, не получится ли так, что совокупные расходы экономики, созданной в период роста инфраструктуры, станут больше, чем тот объем прибыли, который она генерирует? Поскольку это место важное, попытаюсь его сформулировать более точно.

Для того чтобы расширить экономическую систему (технологическую зону, самодостаточную систему разделения труда, имеющую собственный воспроизводственный контур), необходимо создать под нее инфраструктуру. Но такая же инфраструктура нужна, если в фиксированной экономической системе происходит переход к модели с более высоким уровнем разделения труда. Для последнего такого перехода, который получил название информационной революции, соответствующий процесс можно назвать цифровизацией. Но инфраструктура всегда стоит денег, причем чем она более сложная, тем более дорогая. И если масштаб экономической системы не меняется, а инфраструктура усложняется, то теоретически с учетом логики Адама Смита в некоторый момент увеличение себестоимости новой инфраструктуры станет больше, чем та дополнительная прибыль, которая образуется в этой системе за счет углубления разделения труда. Просто потому, что эта дополнительная прибыль на каждом следующем шаге углубления разделения труда быстро уменьшается.

Поскольку основная прибыль в мировой (с 1991 г.) экономической системе образуется за счет эмиссии (так как именно она гарантирует увеличение частного спроса), фактически это означает, что эмиссия должна превышать тот реальный рост мировой экономики, который имеет место последние годы.

Разумеется, это вопрос куда более сложный, чем просто оценка масштаба объема эмиссионного дохода, поскольку в процессе кризиса будут сильно меняться все цепочки и структура издержек и доходов. Но с учетом уже фактически начавшегося в 2008 г. нового ПЭК-кризиса (см. ниже), вопрос вполне правомочный.

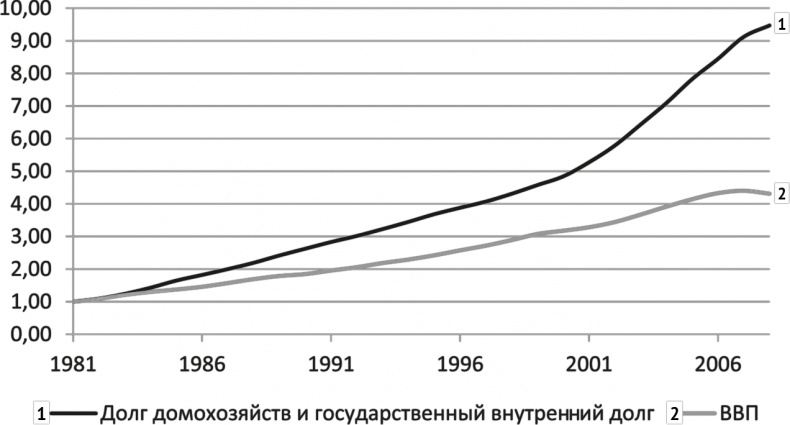

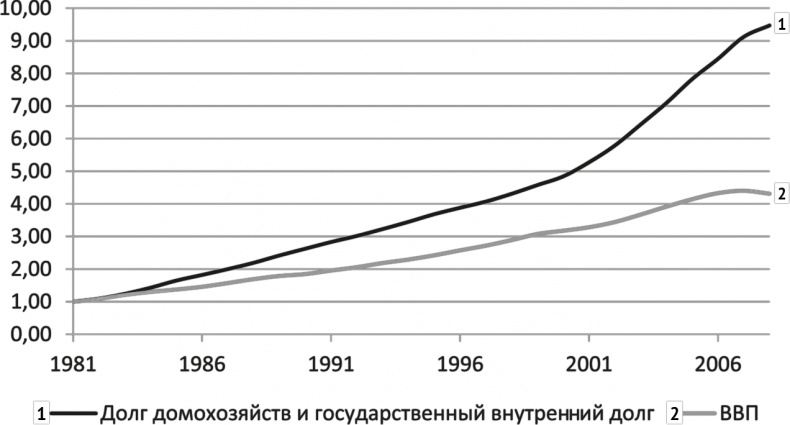

Ответ на этот вопрос, кстати, существует. Можно привести картинку, на которой изображены два графика: объем долга конечных потребителей (т. е. государства и домохозяйств) и рост ВВП для США. Причем картинка выглядит одинаково убедительно как в номинальных цифрах, так и с учетом (реальной) инфляции. Отметим, что здесь описан только прямой долг, а, скажем, обязательства частных пенсионных фондов не учтены (рис. 23).

Во-вторых, не может ли так получиться, что объем расходов станет критическим для отдельных отраслей, в которых вообще исчезнет возможность получать прибыль? Как это, например, было в авиаперевозках после 11 сентября 2001 г. И тогда вся современная авиация попадет в ловушку «Конкорда» (ну или «Ту-144»), который, конечно, был самолет отличный, но вот только на рентабельность так и не вышел. Как будут существовать конкретные отрасли, в которых созданная под высокий спрос инфраструктура не будет окупаться в процессе снижения частного спроса в условиях кризиса? Причем это будет не локальное явление, как это было в 2001 г., тут падение будет на многие десятилетия.

Рис. 23. ВВП США и рост долга конечных потребителей (ВВП США: https://fred.stlouisfed.org/series/GDPA; долги домохозяйств: https://fred.stlouisfed.org/series/CMDEBT; государственный долг: https://fred.stlouisfed.org/series/GFDEBTN)

Еще один вопрос: если для какой-то отрасли вопрос встанет настолько критически, как она сможет выйти из ситуации, если ее существование является принципиально важным? Возможно ли перераспределение дохода внутри технологической цепочки (чтобы более богатые и успешные поделились бы со своими более бедными поставщиками), или же отрасли будут закрываться по экономическим причинам? Насколько тут возможно вмешательство государства? Тогда, в 2001 г., помощь пришла как раз от государства, точнее, от денежных властей (к которым относится и ФРС как эмиссионный центр). А если вопрос встанет, скажем, о системе жилищно-коммунального хозяйства? Хорошо было в начале 30-х, когда значительная часть населения жила в сельской местности (и то, несколько миллионов человек в США в начале Великой депрессии умерли от голода), а как сейчас поддерживать такую систему в крупных городах?

Отметим, что одной из причин вывода производств за пределы США (т. е. размывание воспроизводственного контура за их границы) была как раз необходимость резко сократить издержки для таких критических производств. В результате прибыль во всей цепочке резко вырастала, а внутреннее производство заменялось на импорт. Проблема только в том, что если менять модель хозяйствования с Бреттон-Вудской на иную (как это сейчас пытается сделать Трамп), то проблемы возникнут вновь, причем в более серьезном масштабе.

Не исключены и процессы конкуренции между отраслями.

Поскольку многие поставщики товаров и услуг работают на множество отраслей, сокращение базового дохода в рамках продажи конечного продукта приведет к тому, что все будут пытаться переложить издержки на тех поставщиков, у которых есть доходы от продаж в других, более успешных отраслях. Фактически речь идет о том, что поставщики различного рода комплектующих будут вынуждены разрушать единые рынки и продавать свои товары и услуги по разным ценам на разных отраслевых рынках. При этом те отрасли, которые на первом этапе кризиса будут выживать, довольно быстро обнаружат, что их издержки (относительно продажной цены) стремительно растут, поскольку поставщики вынуждены перекладывать свои собственные расходы на тех, кто способен платить.

Не то что точных, но и даже самых предварительных ответов на эти вопросы сегодня не существует. Но абсолютно очевидно, что в достаточно обозримом будущем они станут весьма актуальны. И чуть ниже я отдельно остановлюсь на проблемах структурного кризиса, связанного с описанными выше процессами.

Глава 17

Структурные особенности ПЭК-кризисов

Понимание природы изменения реальной себестоимости производства, описанной в предыдущей главе, дает нам возможность описать важнейшее свойство любого ПЭК-кризиса, которое очень сильно влияет на его последствия для экономики. Как уже отмечалось выше, кризису 2008 г. предшествовали крушение двух финансовых пузырей, одного в 2007-м (ипотечный), другого, фондового, собственно в 2008-м, непосредственно перед началом общего дефляционного шока (резкого падения уровня расходов конечных потребителей). Но такая же ситуация была и в конце 20-х годов, в 1927 г. рухнула пирамида спекуляций с земельными участками, а осенью 1929 г. произошел знаменитый биржевой крах. Тем не менее еще примерно полгода экономика более или менее нормально функционировала, фондовый рынок отыграл к весне 30-го года уже больше трети от своего октябрьского падения… И в этот момент начался дефляционный шок, который длился около трех лет и привел к сильнейшей на сегодня Великой депрессии.