С точки зрения Эми было бы рациональным пойти танцевать, так как она знает, что Боб присоединится к ней. Это равновесие, совершенное по под-играм: игроки делают оптимальные для них обоих выборы в каждой под-игре изначальной игры. Равновесие, совершенное по под-играм, означает, что игроки концентрируются на будущем. На каждой точке принятия решения они делают все возможное, не тая обид за прошлые действия.

В этой игре равновесие, совершенное по под-играм, особенно выгодно для Эми. Здесь проявляется преимущество первого хода.

Однако не все игры с последовательными ходами имеют такую черту, как преимущество первого хода. Существует множество игр, в которых первый ход ставит игрока в сложное положение.

Недостоверные угрозы

Большинство людей считают, что равновесие Нэша, совершенное по под-играм, при котором оба участника идут на урок танцев, это самое вероятное равновесие, однако существуют и другие равновесия.

К примеру, Боб мог заявить, что он всегда будет ходить на футбол, вне зависимости от того, чего хочет Эми. Если Эми верит этому, то она будет ожидать провести этот вечер в одиночестве, если выберет урок танцев. Поэтому она тоже пойдет на футбол, ведь быть с Бобом ей нравится больше, чем быть одной. Это тоже равновесие Нэша, но оно основывается на вере Эми в то, что Боб действительно пойдет на футбол, даже если она позвонит ему из класса. Это не входит в интересы Боба, поэтому его угроза недостоверна.

Равновесие, совершенное по под-играм, не обращает внимания на равновесия Нэша, которые зависят от недостоверных угроз или обещаний.

Рынки кредитования

Взаимодействие между кредиторами и заемщиками могут быть смоделированы в виде игры с последовательными действиями. Это может быть полезно при анализе причин того, почему многообещающие проекты не получают финансирования.

Расширенная форма игры моделирует ожидаемые выигрыши (прибыль в миллионах фунтов) для потенциального заемщика (А) и банка (Б). Для упрощения предположим, что банк и заемщик прекрасно понимают, как работают игровое дерево и ожидаемые выигрыши.

У заемщика есть выбор: инвестировать в надежный или в ненадежный проект, но это будет возможно, только если кредит будет одобрен банком.

Банк предпочел бы, чтобы заемщик инвестировал в надежные проекты. Тем не менее он не может отслеживать ежедневную деятельность заемщика. Значит, он не может указывать, в какой проект можно инвестировать, а в какой нет. В равновесии, совершенном по под-играм, банковский работник отказывает заемщику в кредите, хотя и банк, и сам заемщик извлекли бы значительную выгоду из прибыльного надежного проекта.

Заемщик может пообещать работнику банка, что будет вкладывать средства в надежный проект. И он даже может говорит от чистого сердца, ведь в случае отклонения заявки его выигрыш составит ноль, но если кредит будет одобрен, получит выигрыш, равный 1 миллиону фунтов.

Тем не менее если бы банк одобрил этот кредит, то, как только заемщик получил бы деньги, он бы стал сравнивать ожидаемый выигрыш от надежного проекта с ожидаемым выигрышем от рискованного проекта. Так, он бы выбрал рискованный проект и тем самым нарушил бы свое обещание. Такой случай носит название «проблема несогласованности во времени»: человек, принимающий решение, не может не отступить от изначального плана действий.

Равновесие, совершенное по под-играм, при котором банк отклоняет заявку на кредит, не эффективно по Парето. И банковский работник, и заемщик извлекли бы большую выгоду, если бы в надежный проект были вложены средства.

Что, если бы заемщик смог убедить банк вложить средства в проекты, заслуживающие доверия, а они не стоили бы того? В этом случае заемщик решит не учавстовать.

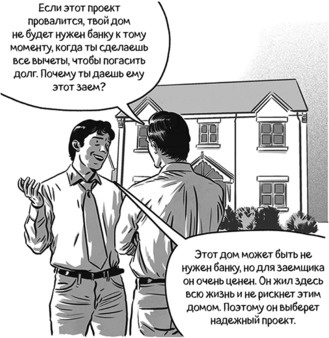

На финансовых рынках часто используют залог как метод самоограничения. К примеру, заемщик может использовать свой дом как залог. Потерять свой дом для заемщика было бы достаточно неприятно (как с материальной, так и с моральной точки зрения), поэтому для заемщика залог изменяет ожидаемый выигрыш от рискованного проекта. Таким образом, он выбрал бы вкладывать деньги в надежный проект, а банк в свою очередь одобрил бы этот кредит.

Микрокредитование

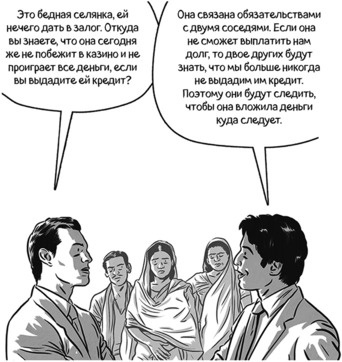

Если потенциальные заемщики могут предоставить залог, чтобы подтвердить свою заинтересованность в надежном проекте, они получают доступ к рынкам кредитования и таким образом могут финансировать свои проекты. Тем не менее те, у кого нет никакого имущества, которое можно было бы использовать в качестве залога, получат отказ в кредите в равновесии, совершенном по под-играм в связи с проблемой несогласованности во времени.

Не так-то просто понять, что может сыграть роль средства самоограничения, поэтому бедняки остаются бедняками, а богачи становятся еще богаче. Отсутствие доступа к рынкам кредитования не позволяет бедным людям быть вертикально мобильными, что может спровоцировать ожесточенные общественные беспорядки.

Бангладешский экономист Мухаммад Юнус (род. в 1940 г.) в 2006 году получил Нобелевскую премию за свою версию решения этой проблемы: он основал Grameen Bank и стал пионером концепции микрокредитования, нацеленного на предоставление бедным людям доступа к финансовым рынкам.

Чтобы предоставить людям доступ к рынкам кредитования, Юнус предлагает решить проблему отсутствия средства сдерживания с помощью группового микрокредитования – кредиты предоставляются объединенной группе людей, а не одному человеку. Каждый заемщик в этой группе должен удостовериться, что другие члены группы вкладывают средства в надежные проекты.

Ядерное сдерживание

Со времен Второй мировой войны две величайшие ядерные державы – США и Россия – практиковали ядерное сдерживание, основанное на взаимной угрозе применения ядерного оружия. Суть в том, что если она из сторон нападет, другая сможет отомстить волной поражающего ядерного взрыва и тем самым сотрет с лица земли агрессора. Соответственно – понятно, почему ни одна из сторон не нападает.