Итак, EBITDA представляет собой один из самых лучших индикаторов способности компании платить по кредитам и облигациям, а мультипликатор EV/EBITDA широко применяется не только для классических расчетов, но и в специфических ситуациях, связанных с привлечением долгового финансирования. Он используется, в частности, для планирования так называемых сделок по выкупу акций (компаний) за счет заемных средств (leveraged buyouts), когда сторонний инвестор или сами менеджеры компании выкупают ее у существующих акционеров, финансируя эту покупку на 70–80 % за счет кредитов, «навешиваемых» на саму покупаемую компанию. При этом по размеру EBITDA оценивается способность «закладываемой» компании обслуживать привлеченные долги. Я посвятила этой теме разд. 9.1 «Использование мультипликаторов при привлечении кредитного финансирования» главы 9.

Мультипликатор EV/EBITDA целесообразно также использовать для оценки компаний, у которых капиталовложения неэффективны, так как этот показатель дает представление о том, какие средства останутся в распоряжении компании, если одновременно сократить капиталовложения и кредиты, что влечет за собой сокращение процентных выплат. EBITDA также позволяет сравнивать компании с разным уровнем задолженности, поскольку этот показатель устраняет различия в доходности, вызванные процентным бременем.

Что касается отраслевого применения, то в первую очередь мультипликатор EV/EBITDA используется при оценке компаний капиталоемких отраслей, где амортизация составляет существенную статью, таких как сталелитейные компании и кабельное телевидение.

Существует понятие «нормализованный, т. е. очищенный от случайных расходов и доходов, показатель EBITDA» (normalized EBITDA). Различие между нормализованным показателем EBITDA и прибылью от реализации состоит в том, что в последнюю не входят неоперационные расходы, хотя они могут быть и регулярными. Так, в российских условиях курсовые разницы являются регулярными, но неоперационными расходами, т. е. они не учитываются при расчете прибыли от реализации. В то же время штрафы и пени считаются операционными, но нерегулярными расходами. Они вычитаются при расчетах нормализованного показателя EBITDA, но не при расчетах прибыли от реализации. Зачастую в условиях недостатка информации, позволяющей произвести нормализацию, вместо нормализованного показателя EBITDA используется мультипликатор P/Sales margin.

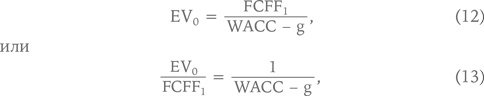

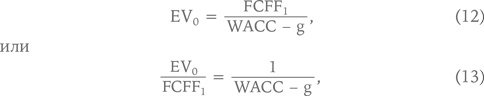

Формально EV/EBITDA можно связать с другими финансовыми показателями, используя аналог формулы Гордона (2) для стоимости бизнеса:

где FCFF – свободный денежный поток компании, который, в свою очередь, определяется как FCFF = EBITDA + Амортизация – Капиталовложения – Увеличение оборотного капитала.

Путем пары нехитрых преобразований можно получить соответствующую формулу для EV/EBITDA, правда, слишком неуклюжую для отслеживания зависимости между EV/FCFF и EV/EBITDA.

Далее следуют показатели, которые соотносят стоимость бизнеса EV c операционной маржой (operating margin). Операционной маржой называют прибыль до вычета процентов по кредитам, причем различают доналоговую операционную маржу – EBIT (earnings before interest and tax) и посленалоговую, обозначаемую как EBIT × (1 – t), где t – ставка налога на прибыль, или как EBIAT (earnings before interest after tax). Принципиальная разница между EBIT × (1 – t) и EBIAT состоит в том, что при расчете EBIT × (1 – t) налог на прибыль по номинальной ставке берется со всей прибыли до уплаты процентов, а при расчете EBIAT вычитается фактически уплаченный компанией налог на прибыль, который несколько ниже, из-за того что процентные выплаты были отнесены на себестоимость. Таким образом, EBIT × (1 – t) меньше EBIAT на величину (1 – t) × i, где i – процентные выплаты.

Посленалоговую операционную маржу называют еще чистой операционной маржой после уплаты налогов (net operating profit less adjusted tax – NOPLAT или net operating profit after tax – NOPAT). Для расчета NOPAT, как и для расчета EBIAT, применяется фактический налог, а для расчета NOPLAT, как и для расчета EBIT × (1 – t), – гипотетический.

Между NOPLAT и EBIT × (1 – t) существует, однако, небольшая историческая разница. Показатель NOPLAT был придуман, когда нормы бухгалтерского учета ГААП США позволяли амортизировать гудвилл, который представляет собой разницу между рыночной и бухгалтерской стоимостью активов, приобретаемых в ходе покупки компаний. Если при определении EBIT учитывалась вся амортизация, в том числе материальных и нематериальных активов, то при расчете NOPLAT не учитывался гудвилл. В настоящее время само понятие «гудвилл» и его амортизация в бухучете практически не применяются

[47], поэтому разница между NOPLAT и EBIT × (1 – t) исчезла, хотя в финансовой литературе успели прижиться оба термина.

Итак, в разных источниках вы можете встретить различные показатели, базирующиеся на операционной марже: в общем виде это выражается соотношением EV/Operating margin, которое в зависимости от особенностей расчетов может принимать вид: EV/EBIT, EV/EBIT × (1 – t) (EV/NOPLAT) или EV/EBIAT, EV/NOPAT. Эти показатели в основном используются для сравнения компаний с различными уровнями задолженности и, соответственно, разными процентными выплатами.

5.4. Мультипликатор «цена/чистая прибыль»

Наконец, обратимся, пожалуй, к самому распространенному показателю «цена/чистая прибыль» (Price/Net Income или Price/Earnings – P/E). Несмотря на то что Р/Е используется очень широко, он, на наш взгляд, является и одним из самых проблемных мультипликаторов. Его недостатки – зеркальное отображение достоинств показателя Р/S.

Во-первых, как уже говорилось, Р/Е гораздо чаще, чем другие показатели, бывает не определен, так как чистая прибыль чаще бывает отрицательной, чем EBITDA или EBIT. Но не это создает самую большую сложность для финансового аналитика. Гораздо сложнее дать интерпретацию значению Р/Е, когда мы видим, скажем, что у некой компании, бизнес которой является нерастущим, Р/Е равен 100. Означает ли данное значение мультипликатора, что он может служить корректной базой для оценки похожих компаний? Как уже говорилось во введении, значение Р/Е для компаний со стабильной (нерастущей) прибылью является числом, обратным норме дисконта. Означает ли это, что норма дисконта для подобных бизнесов равна 1 %? Крайне маловероятно. Скорее всего, мы имеем дело с компанией, у которой в силу каких-то специфических причин выдался неудачный год, и ее чистая прибыль именно в этом году близка к нулю, однако инвесторы ожидают, что в будущем дела компании должны пойти существенно лучше. Итак, для компании, которая получила очень маленькую прибыль, Р/Е может устремляться в бесконечность (так как знаменатель дроби приближается к нулю), и его нельзя использовать в качестве надежного ориентира (benchmark) для сравнительного анализа.