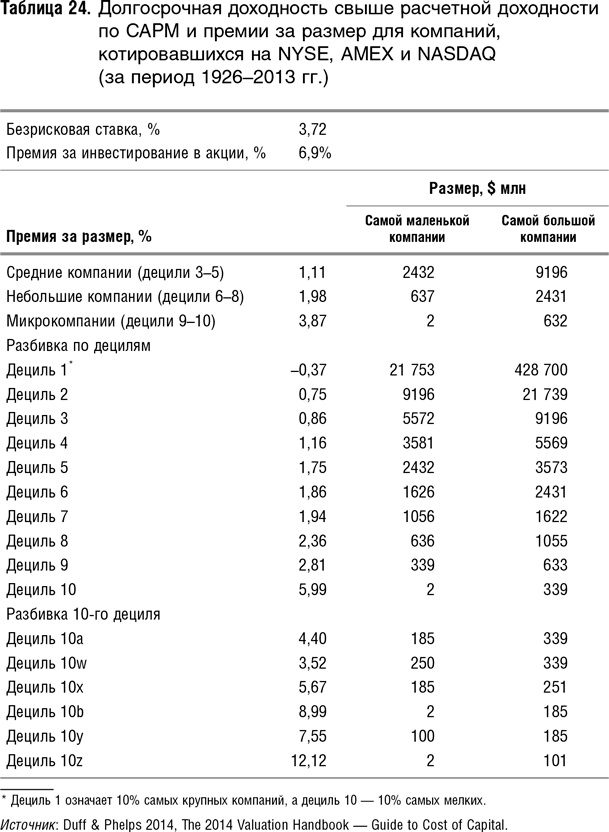

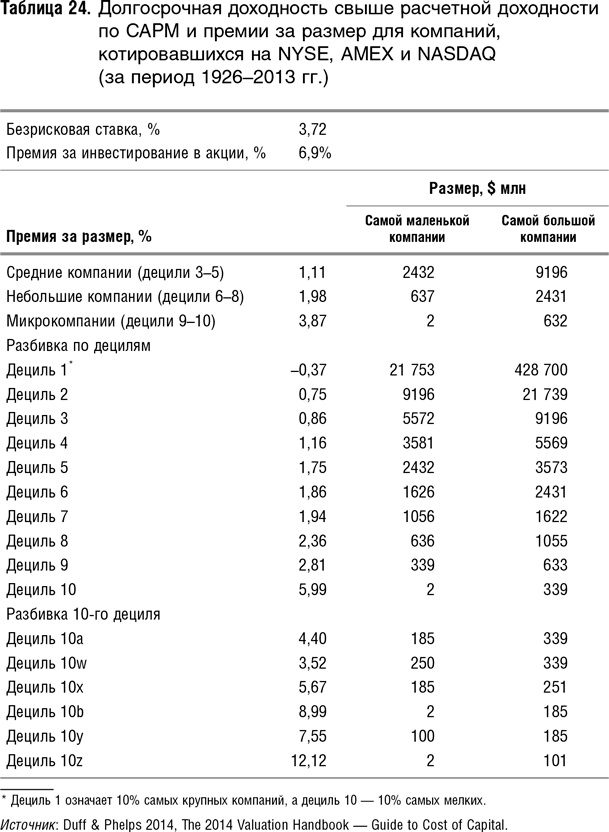

Свежие данные Duff & Phelps представлены в табл. 24 ниже. Согласно принятой методологии премией за размер считается избыточная доходность акций, рассчитанная как разница между нормативной (оценочной) доходностью для акций данной категории, рассчитанной по CAPM c учетом β акций данной категории и фактической доходностью. Как видно из этой таблицы, премия за размер для самых мелких компаний в 1926–2013 гг. составила чуть менее 4 %, а для небольших и средних еще меньше – около двух и одного процента соответственно.

Если же вы обратите внимание на фактическую рыночную доходность акций компаний свыше безрисковой ставки, то будет видно, что она различается по децилям существенно сильнее – у самых крупных она около 6,5 % (нужно сложить премию за инвестирование в акции с премией первого дециля), а у самых мелких – около 13 %, то есть разница составляет около 6,5 процентных пункта.

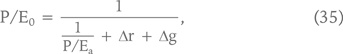

Приводимая здесь статистика дает основания для применения скидок к оценке небольших компаний по мультипликаторам, если размеры аналогов выше. Шеннон Пратт [Pratt 2009, p. 328] предлагает такую формулу для корректировки на размер:

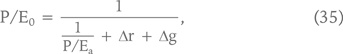

где P/E0 – P/E оцениваемой компании; P/Eа – Р/E группы аналогов; ∆r – разница в риске (более высокий) между оцениваемой компанией и группой аналогов; ∆g – разница в темпах роста (более низкий) между оцениваемой компанией и группой аналогов. Обратите внимание на то, что данная формула предполагает одновременную корректировку на риск, причем если оцениваемая компания растет более высокими темпами, то разница в темпах роста идет с минусом, что понижает знаменатель и повышает мультипликатор.

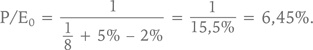

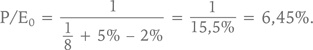

А вот пример Пратта. Допустим P/Eа = 8, ∆r = 5 % (т. е. риск выше у оцениваемой компании), ∆g = 2 % (темпы роста выше у оцениваемой компании), тогда

Скидка с цены, рассчитанной по мультипликаторам, должна составить 6,45 %.

Контрольный вопрос 17

Можете ли вы прокомментировать происхождение формулы?

Что касается моего субъективного мнения, то я усматриваю определенные теоретические проблемы с применением скидки за размер, исходя из данных по капитализации на американских биржах. Дело в том, что часть самых мелких компаний – это компании в тяжелом финансовом положении, некоторые – в предбанкротной ситуации. В предыдущие годы Ibbotson проводила подобные расчеты только для компаний Нью-Йоркской биржи, где мелкие компании в принципе не размещаются: это для них очень дорого. Между тем средняя капитализация на 1996 г., например, компаний последнего дециля, самых мелких, составила всего $40 млн – к гадалке не ходи, некоторые из них будущие банкроты. Очень интересно было бы очистить выборку от таких компаний и посмотреть, как изменится и сохранится ли премия за размер вообще.

Контрольный вопрос 18

Корректно ли, на ваш взгляд, суммировать скидки за недостаточную ликвидность и размер?

В последнее время в связи с многочисленными скандалами из-за махинаций с отчетностью – в первую очередь это касается американских компаний – приобретает особую популярность учет в оценке такого фактора, как корпоративное управление или степень защиты интересов акционеров и кредиторов компаний. Первые исследования по этой теме были проведены еще до «периода скандалов» – в середине 1990-х гг. Например, в одном из известных исследований [La Porta, Lopez-de-Silanes, Shleifer, Vishny 2002] сначала было показано, что в странах с общим правом (common law)

[85] инвесторы и кредиторы юридически защищены лучше, чем в странах с гражданским правом (civil law)

[86]. Далее были рассчитаны показатели Q для этих стран (в выборку попали крупнейшие компании из каждой страны – всего 539 компаний) и выведены их средние значения. Оказалось, что средний мировой показатель Q равен 1,27, для стран с гражданским правом – 1,2, а с общим правом – 1,37. Я привожу эти данные лишь для примера. Ими не стоит пользоваться при реальных расчетах. Во-первых, как уже было сказано, эти исследования проводились до многочисленных скандалов вокруг обанкротившихся американских и европейских компаний (Enron, WorldCom, Parmalat, Ahold и др.), а во-вторых, методология данных исследований подверглась существенной критике. Еще одно известное исследование ранжирует компании только одной страны (Южной Кореи). Оно показало, что рост рейтинга корпоративного управления на 10 баллов (максимальный балл – 100) ведет к росту стоимости компании на 14 %. Переход из категории «10 % худших компаний» в категорию «10 % лучших» ведет к удвоению рыночной стоимости.

Наконец, предлагается для оцениваемой компании и компаний-аналогов рассчитать следующие финансовые показатели:

• показатели ликвидности, например коэффициенты текущей (current ratio) и срочной ликвидности (quick ratio);

• показатели оборачиваемости активов, такие как оборачиваемость дебиторской задолженности (accounts receivables turnover), оборачиваемость запасов (inventory turnover), оборачиваемость чистого оборотного капитала (sales/networking capital), оборачиваемость основных фондов (sales/fixed assets);

• коэффициенты покрытия процентных расходов, такие как коэффициент покрытия процентных выплат (times interest earned) и коэффициент покрытия фиксированных выплат (соverage of fixed charges);

• показатели использования долга для финансирования бизнеса, такие как отношение долга к инвестированному капиталу

где E – акционерный капитал, D – долгосрочный долг) и т. п.;

где E – акционерный капитал, D – долгосрочный долг) и т. п.;

• показатели прибыльности бизнеса (рентабельность продаж и т. п.).

где E – акционерный капитал, D – долгосрочный долг) и т. п.;

где E – акционерный капитал, D – долгосрочный долг) и т. п.;