Следующие три примера посвежее. Два из них – оценка компаний, производящих бутилированную минеральную воду, другой – оценка лизинговой компании. Они демонстрируют, какие ошибки возникают при работе с мультипликаторами. Эти материалы попали мне в руки в ходе сделок по слияниям и поглощениям и были подготовлены противоположной стороной по сделке. Я далека от мысли, что эти ошибки были сделаны со злым умыслом – с целью «натягивания» оценки на более высокую цифру или, наоборот, «утаптывания». Мне кажется, что большинство ошибок идет от недостаточной технической грамотности аналитиков, которая все еще имеет место на нашем рынке. Фокус одного из этих примеров – на выборе аналогов и иллюстрации размера погрешности, к которой может привести неправильный выбор. Два других примера демонстрируют, как в простом расчете неправильно сделано практически все, нарушены почти все заповеди корректной оценки по мультипликаторам. В общем, эти примеры – антиэталоны. По понятным причинам названий компаний и имен авторов расчетов я не раскрываю.

13.1. Причины разрыва в оценке: разница в доходности или ожидаемых темпах роста бизнеса

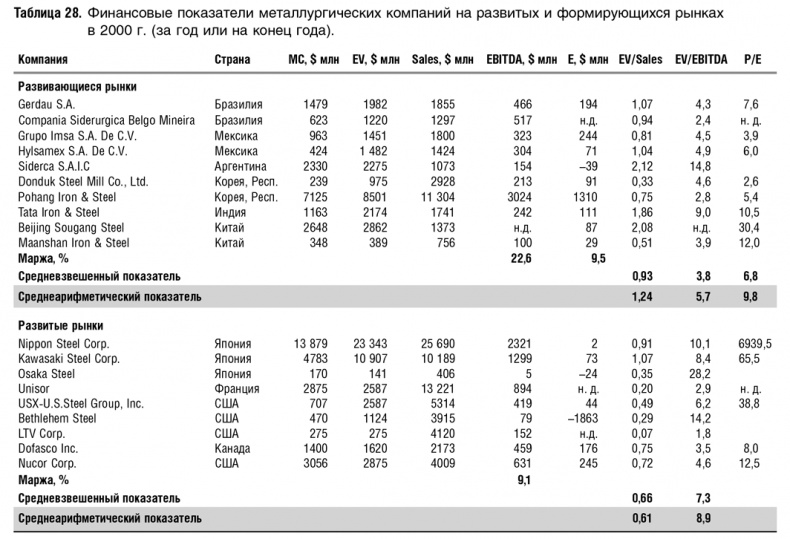

Первый пример (табл. 28) показывает один из подготовительных расчетов, выполненных в 2001 г. при оценке крупнейшей российской сталеплавильной компании. Для сравнительной оценки были отобраны иностранные публичные компании, при этом отбирались только крупные игроки – почти все с выручкой в несколько миллиардов долларов. Они были разбиты на две группы: компании с формирующихся рынков и компании из развитых стран. В первую группу вошли бразильские, мексиканские, аргентинские, корейские, индийские и китайские компании. Во вторую – производители стали из Японии, Франции, США и Канады. Для обеих групп были рассчитаны показатели EV/Sales и EV/EBITDA. Для первой группы удалось рассчитать Р/Е, для второй – нет (слишком было мало данных, поскольку во многих случаях чистая прибыль оказалась незначительной или имела отрицательное значение).

Таким образом, первое, что показал этот пример, – это недостатки показателя Р/Е. Если чистая прибыль двух компаний из развитых стран отрицательна, это означает, что показатель Р/Е в традиционном понимании не определен. В случае с компанией Nippon Steel чистая прибыль составляет всего $2 млн на более чем $25 млрд продаж. Согласно этим данным, Р/Е этой компании равен 6939 – абсурдное значение, полученное в силу того, что знаменатель дроби приближается к нулю. Для компании Kawasaki Steel показатель P/E также слишком высок – 65. Вот мы и столкнулись на практике с тем, о чем говорили в своих теоретических рассуждениях: показатель Р/Е непригоден в тех случаях, когда отрасль переживает спад и многие компании имеют незначительную прибыль или убытки.

Второе, на что стоит обратить внимание, – это разница между среднеарифметическими и средневзвешенными значениями. Она настолько существенна, что выбор того или иного подхода будет значительно влиять на оценку нашей компании. Значение средневзвешенного мультипликатора будет очень сильно зависеть от ситуации, в которую попали самые крупные компании в выборке (например, у группы компаний из развитых стран почти половину их совокупной капитализации составляет капитализация компании Nippon Steel). В случае со среднеарифметическими показателями мы столкнемся с обратной проблемой: непропорционально большое влияние на оценку окажут значения небольших компаний. Поэтому я предлагаю ориентироваться на среднеарифметические значения.

Теперь посмотрим на результаты расчетов. Как видно из этих данных, по выручке рынок оценивает компании с формирующихся рынков почти в два раза дороже (EV/Sales составляет 1,2 и 0,6 соответственно). Связано это в первую очередь с разной прибыльностью компаний. Так, если у компаний из развивающихся стран показатель EBITDA/Sales достиг 22,6 %, а Е/Sales (маржа чистой прибыли) – 9,5 %, то у компаний из развитых стран EBITDA/Sales в среднем составил всего 9,1 %, а о марже чистой прибыли и говорить нечего. Связано это может быть с более низкой себестоимостью продукции в развивающихся странах, вызванной относительной дешевизной рабочей силы и электроэнергии (о сырье речь не идет, практически все страны его импортируют из одних и тех же источников). Иными словами, речь идет о более высокой конкурентоспособности (в широком смысле) производителей стали из развивающихся стран. В то же время $1 EBITDA стоит гораздо дороже в смысле оценки бизнеса у компаний с развитых рынков. А вот это уже связано с нормой дисконта, которая выше для формирующихся рынков в силу более высоких страновых рисков.

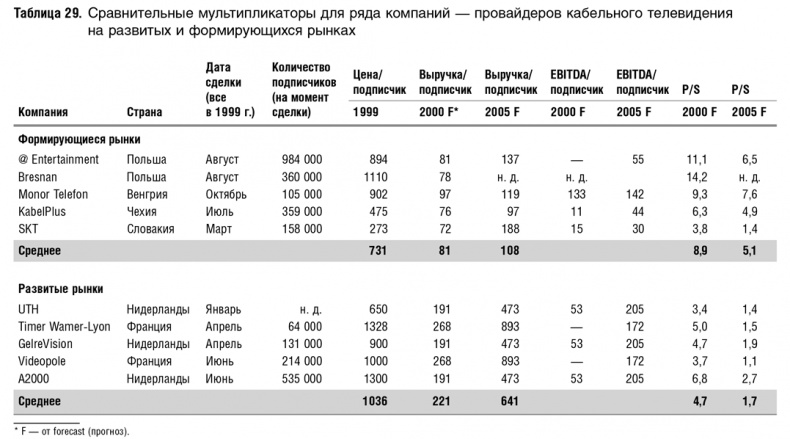

Разберем еще один нетривиальный пример различий в оценке компаний на развитых и формирующихся рынках. Как вы думаете, полагаясь на свою интуицию, на каких рынках будут выше мультипликатор Р/S для компаний, специализирующихся на предоставлении услуг кабельного телевидения и интернета?

Ниже (табл. 29) приводится пример реальных расчетов для сделок по приобретениям, которые проводились в конце 1999 г., когда рыночные ожидания относительно подобного бизнеса были очень радужными. Из таблицы видно, что выручка на одного подписчика на формирующихся рынках – как ожидаемая в ближайший год, так и через 5 лет – существенно ниже. Соответственно, цена, уплачиваемая за одного подписчика, тоже гораздо ниже. При этом мультипликатор, номинированный в денежном выражении (Р/S), на формирующихся рынках выше как для выручки, ожидавшейся в 2000 г., так и для выручки, прогнозировавшейся на 2005 г.

Какую интерпретацию можно этому дать? Единственное объяснение, существовавшее на момент оценки, заключается в том, что инвесторы считали формирующиеся рынки Восточной Европы гораздо более перспективными и быстрорастущими, чем сформировавшиеся рынки Западной Европы, потенциал роста которых был к тому времени практически исчерпан. Тот факт, что показатель Р/S, рассчитанный по ожидаемым продажам в 2005 г., т. е. по ожидаемым результатам через пять лет с момента оценки, является более высоким для формирующихся рынков, означает, что насыщение должно наступить позже чем через 5 лет. Во-вторых, компании на формирующихся рынках более крупные (по числу подписчиков). У бизнесов, занимающихся разработкой контента, есть очевидная экономия на масштабе: разработка или закупка контента, как правило, стоит фиксированную сумму, а выручка (абонентская плата) зависит от количества подписчиков. В данном случае прослеживается некоторая положительная корреляция оценки с размером компании, т. е. можно говорить о существовании премии за размер.

13.2. Учимся на чужих ошибках

В принципе, в западной культуре в учебниках не принято говорить о том, что и как делается неправильно. Обычно приводятся примеры корректной работы. Я нарушу каноны и приведу примеры из моей практики из попавших мне в руки отчетов об оценке, где были сделаны методологически неправильные оценки по мультипликаторам. Мне кажется, что это имеет даже бóльший обучающий эффект. Насколько цифры, полученные некорректными методами, совпадают с ощущением правильной стоимости компании, не столь важно, ибо при таких подходах «правильную» стоимость можно угадать только случайно.