1.1.3. Операции с фьючерсами и опционами

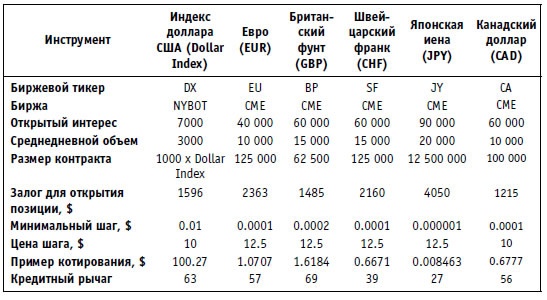

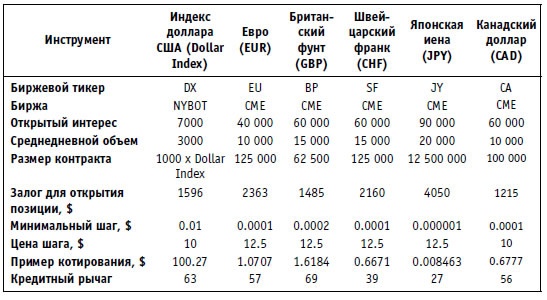

Опционы (options) могут быть как биржевыми, так и внебиржевыми, а вот фьючерсы (futures) бывают исключительно биржевыми (табл. 1.3).

Таблица 1.3. Фьючерсы на наиболее известные валютные контракты (на 1 февраля 2000 г.)

Внебиржевыми называются валютные опционы (OTC options), где срок (дата), объем и цена поставки определяются соглашением сторон: банком или брокерской компанией, с одной стороны, и клиентом — с другой. Стандартными сроками поставки являются неделя, месяц и три месяца со дня заключения сделки, однако могут существовать и другие сроки исполнения опционов. Здесь все отдано на откуп контрагентам сделки, и вы как клиент можете запросить любую нужную вам дату исполнения опциона.

Срок поставки биржевых валютных фьючерсов и опционов (futures & options) определен биржей в соответствии с биржевыми правилами и спецификацией соответствующего фьючерсного или опционного контакта и не может быть изменен по соглашению сторон. Естественно, и даты исполнения фьючерсных и опционных контрактов строго фиксированы.

1.1.4. Субъекты валютного рынка

Основными участниками валютного рынка выступают:

центральные банки;

коммерческие и инвестиционные банки;

пенсионные, инвестиционные и хеджевые фонды;

экспортеры и импортеры;

валютные биржи;

валютные брокерские фирмы;

спекулянты разных мастей.

Естественно, на передовой валютного рынка находятся банки и валютные брокерские фирмы, которые оказывают услуги клиентам — фондам, прочим юридическим и физическим лицам — по обмену валют как посредством валютных бирж, так и заключая прямые контракты с клиентами.

Особое место в структуре мировых валютных рынков занимают центральные банки. Крупнейшими центральными банками, которые оказывают наибольшее воздействие на динамику валютных курсов, являются Федеральная резервная система США (US Federal Reserve — FED), Европейский центральный банк (European Central Bank — ECB); Бундесбанк Германии (Deutsche Bundesbank — BBK, на сленге валютных дилеров просто Buba), Банк Англии (Bank of England — BOE, он же Old Lady) и Банк Японии (Bank of Japan — BOJ).

Центробанки важны для финансового рынка не только в силу своей способности печатать деньги и регулировать процентные ставки, но и из-за накопленных ими золотовалютных резервов. Так, если Народный Банк Китая в середине 2007 г. накопил валютных резервов на $1.4 трлн, то понятно, что его небольшое, но неуклюжее движение на валютном рынке может вызвать бурю.

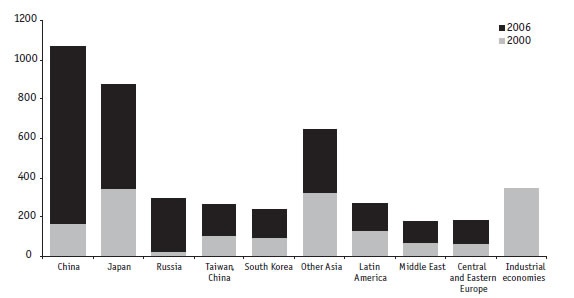

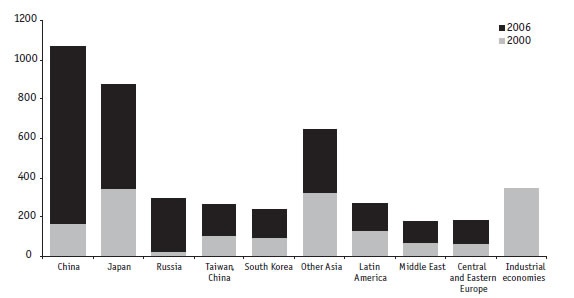

В начале XXI в. гигантские валютные резервы накапливают экспортно ориентированные страны, в первую нефтедобывающие и крупнейшие развивающиеся (рис. 1.9). Среди развитых стран только Япония смогла поддерживать высокие темпы роста валютных резервов. Доля развитых стран (кроме Японии) в валютных резервах упала за шесть лет с 20 до 8%.

Источник: МВФ, расчеты автора

Рис. 1.9. Крупнейшие держатели валютных резервов (конец 2006 г.)

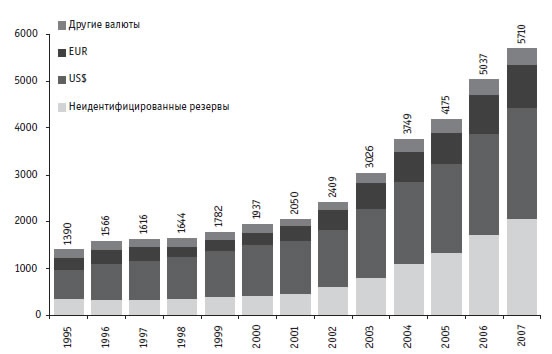

Источник: МВФ

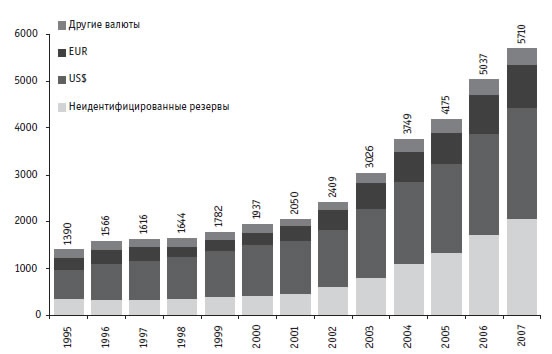

Рис. 1.10. Динамика и распределение валютных резервов по валютам, млрд долл. (эквивалент)

Еще в середине 2001 г. доля американского доллара в мировых валютных резервах превышала 56%. Однако вместе с падением курса доллара эта доля резко снизилась — до 41% в 2007 г. Естественно, никто не хочет держать дешевеющую валюту — доллар США, что еще более ухудшает позиции этой валюты на мировой арене. Впрочем, хоронить доллар пока еще рано, ведь доля валюты номер два в валютных резервах — евро — составляет только 16%, поднявшись с момента ввода в 1999 г. только на 2%. Удельный же вес валют номер три и номер четыре — японской иены и британского фунта — суммарно в 2007 г. едва превышал 7%, снизившись с 1999 г. почти на 3%.

Впрочем, реальный расклад сил среди мировых резервных валют может быть иным, ведь огромную и быстро растущую долю валютных резервов составляют так называемые неидентифицированные валютные резервы[6]. За период с 1999 по 2007 г. доля этих резервов выросла с 23 до 36% (рис. 1.10). Произошло это во многом благодаря Народному Банку Китая, который не раскрывает структуру своих валютных резервов. А в таких резервах, естественно, есть и доллары, и евро, и другие валюты.

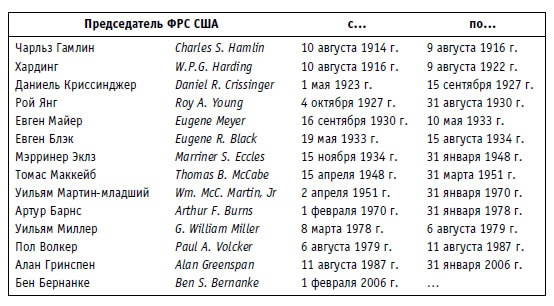

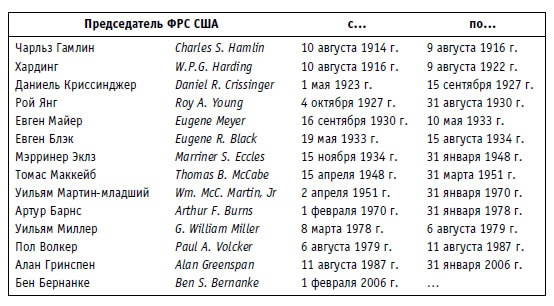

Федеральная резервная система США (ФРС) была образована в 1913 г. Она функционирует как независимый орган Федерального правительства США и подотчетна конгрессу, хотя президент назначает членов Совета управляющих ФРС. История ФРС насчитывает не так много председателей, поэтому каждый из них оставил глубокий след в мировой финансовой истории.

С 1 февраля 2006 г. пост председателя Совета управляющих ФРС (Chairman) занимает Бен Бернанке (1953), сменивший на этом посту легендарного Алана Гринспена.

И хотя политика Гринспена была весьма противоречивой, о чем уже написано в ряде книг, он стал главным архитектором благополучия Америки в 1990-х гг. По признанию практически всех ведущих мировых экономистов и политиков, Гринспен был символом денежно-кредитной политики США, нацеливая ее на стимулирование стабильного экономического роста в сочетании с низкой инфляцией и высокой занятостью.

Сравнительно мягкая денежно-кредитная политика нашла свое отражение в относительно низких процентных ставках и сопровождалась длительным, в течение почти десяти лет, экономическим ростом, что в сочетании с высочайшей ликвидностью и технической организованностью привлекло на фондовый рынок США инвесторов со всего мира. В первую очередь инвесторов привлекает рынок акций, а положительная разница процентных ставок в пользу доллара обеспечила также стабильный спрос и на облигации. Все это, вместе взятое, оказывало позитивное воздействие на доллар, который является единственной валютой платежа за американские инвестиционные активы.

К тому же сила экономики США способствует использованию этой валюты в качестве защитной (safe currency) в периоды политических и экономических кризисов, происходящих в других регионах.