Добавим 60 % к 240 000 долл. и получим эквивалент этой суммы через 27 лет: 384 000 долл. Именно столько денег мне нужно накопить на пенсию.

Что делать дальше? Как рассчитать, сколько нужно откладывать в месяц?

Для начала представим, что я буду просто копить деньги в тумбочке, не инвестируя. Чтобы узнать, сколько нужно откладывать в месяц, разделим 384 000 долл. на 27 и потом на 12. Получается 1185 долл. в месяц. Многовато.

Но помним, что я все-таки буду деньги не просто хранить под матрасом. Я вложу их в акции и облигации, чтобы они приумножались.

Чтобы понять следующую операцию, представьте, что вы взяли ипотеку. 1 млн руб. на 10 лет под 10 %. За 10 лет вы выплатите практически вдвое больше, чем заняли у банка.

Инвестирование – обратный процесс. Если деньги приумножаются, то, чтобы достичь изначальной цели в 384 000 долл., можно откладывать меньше. А дополнительный прирост будет за счет набежавших за эти годы процентов.

Средняя доходность рынка – 8–10 % годовых в валюте. Год на год не приходится. Иногда акции могут вырасти на 30 % за год, а в следующем году упасть на 10–20 %. В среднем каждые 10 лет в мировой экономике случается кризис. И редко кто может заранее предугадать, когда и почему он произойдет.

8–10 % – это доходность, которая получается у пассивного инвестора

[5] на сроке от 10 лет. Это не случайная цифра

[6]. Это средний темп прироста мировой экономики. Становится больше людей, компании наращивают объемы производства и продаж. Мы больше потребляем.

Если кредитная ставка 10 % за 10 лет приводит к двойной переплате, аналогично и доходность 10 % за 10 лет приведет к удвоению капитала. А значит, я могу ежемесячно откладывать сумму в два раза меньше расчетной и все-таки сумею выйти на запланированный объем за счет того, что деньги будут приумножаться рынком.

Удвоение за 10 лет, утроение за 20 лет… Геометрическая прогрессия, с той поправкой, что доходность рынка все же находится в коридоре 8–10 % и не всегда достигает заветных 10 %…

Имея 27 лет в запасе, можно смело делить исходные 1185 долл. в месяц на три. Получается 395 долл. Откладывая такую сумму каждый месяц и инвестируя ее под 8–10 % годовых в валюте, я практически гарантированно накоплю 384 000 долл. за 27 лет.

Этот капитал позволит ежемесячно получать в качестве процентов эквивалент сегодняшних 1000 долл. и при этом еще передать капитал детям. Ведь я сохраню его в целости, нетронутым.

Что именно нужно делать, чтобы выйти на такую доходность? Как инвестировать за рубежом? Как не потерять деньги? Об этом далее.

Куда вложить деньги?

Если не брать экзотические способы вроде биткойнов или финансирования стартапов, есть три классических варианта денежных вложений.

Вклад в банке

Доходность способа на момент написания книги (Россия, начало 2020 г.) составляла 3–5 % годовых в зависимости от параметров депозита: срока, возможности снимать и пополнять.

При официальных темпах инфляции в 4 % вклад позволяет сохранить деньги, но не приумножить их. Вклад можно использовать для того, чтобы держать на нем подушку безопасности. Деньги будут доступны в любой момент, доходность в данном случае второстепенна.

Покупка квартиры

На жилой недвижимости зарабатывают двумя способами: можно купить дешевле («на котловане») и продать дороже, когда дом достроится. Либо купить готовую квартиру под сдачу.

Первый вариант дает 8–10 % годовых (если учитывать налог от продажи и тот факт, что от вложения денег до возврата инвестиций может пройти два-три года).

Самая доходная квартира, купленная мной «на котловане», выросла в цене на 1,4 млн руб. Купила я ее за 3,3 млн руб., а продала за 4,7 млн руб. Но с продажи мне пришлось заплатить налог (182 000 руб.), также порядка 200 000 руб. было вложено в кухонный гарнитур, мебель (квартира была продана с мебелью); за полгода от сдачи до продажи я заплатила порядка 50 000 руб. за коммуналку, оформление собственности, вывоз мусора и пр. Наконец, еще 200 000 руб. ушло на банковские проценты (квартира покупалась в ипотеку).

За вычетом всех расходов на руки осталось чистого дохода 768 000 руб. Учитывая то, что от покупки квартиры до ее продажи прошло два года, это всего 11,6 % годовых. Повторюсь, это была моя самая удачная сделка. По другим доходность вышла еще ниже.

С введением счетов эскроу прибыль от таких операций должна снизиться еще больше. Уйдут риски недостроя, вырастут цены на объекты «на котловане».

Вариант с покупкой квартиры под сдачу получится еще менее доходным – около 5 %.

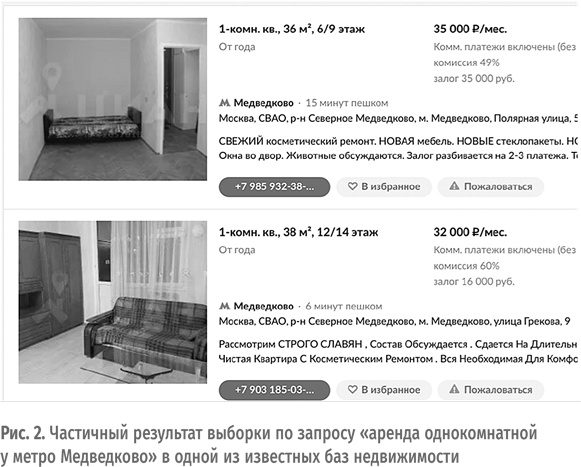

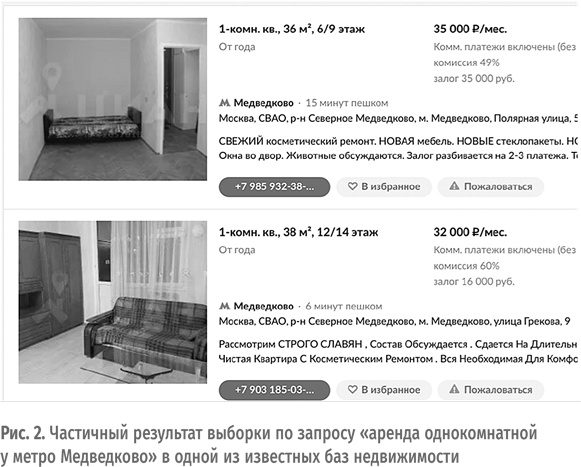

Возьмем типовую московскую квартиру: однушка, 15 минут до метро, конечная станция (рис. 1, 2).

При стоимости 6,2 млн руб. сдаваться она будет, ну, пусть тысяч за 35, включая коммунальные платежи.

35 × 12 = 420 000 руб. в год. Из этой суммы отнимем 54 600 руб. подоходного налога. 4 × 12 = 48 000 руб. заложим на коммуналку. Также 10 000 руб. нужно отложить в фонд ремонта. Квартиру время от времени нужно обновлять. И отнимем ежегодный налог на недвижимость в собственности – еще 5000 руб. В итоге остается 302 400 руб., и это при условии, что квартира ни дня в году не простаивает.

302 400 / 6 200 000 × 100 = 4,87 % годовых.

Наверняка, в каких-то регионах (возможно, курортных) доходность может быть выше. Также есть схемы с делением квартиры на комнаты; так тоже получится повысить доходность от объекта. Но это все равно вряд ли будет больше 8–10 % в год.

Больше денег принесет посуточная аренда, но это уже бизнес, не инвестиции. Трудозатраты несравнимо больше: нужно встречать гостей, делать уборку в квартире – самостоятельно или кого-то нанимать. Это уменьшит доход.

Про коммерческую недвижимость сознательно не пишу подробно, так как в ней нужно разбираться. Знаю множество примеров, когда люди покупали коммерческую площадь в строящемся доме, а потом не могли найти арендаторов, сталкивались с непредвиденными обстоятельствами вроде того, что рядом открылся винный магазин, а значит, в твоем помещении априори уже нельзя разместить детский центр, к примеру. Доходность коммерческой недвижимости (если объект удачный и хорошо расположен) – 10–12 % годовых в рублях.