Если просто тратить все заработки от фриланса, которые приходят на карту, вы даже не будете понимать, сколько зарабатываете в месяц. И сколько денег вам реально нужно. Все будет просто уходить сквозь пальцы.

Второе. Вам нужна увеличенная подушка безопасности. Для людей со стабильным заработком достаточно иметь в запасе два-три месячных бюджета. Такой срок берется из расчета того, что человек в состоянии найти себе новую работу за это время. Если ваши доходы плавают, желательно иметь на банковском вкладе не меньше четырех месячных расходов. В периоды простоя вы будете залезать в эту подушку, чтобы поддерживать свой привычный уровень жизни. А с новых заработков пополнять свой банк. Своеобразная замена кредитке и займам до зарплаты. Только в долг вы берете сами у себя, а значит, на самых выгодных условиях.

Третье. Удлиняйте сроки планирования. Скажем, вы копите на отпуск. Предположим, вы можете накопить нужную сумму за три-четыре месяца. Продляем этот срок до полугода. Если дела будут идти не очень, заказов будет мало, вы спокойно переживете временное сокращение доходов. На текущие расходы денег будет хватать. И у вас останется еще достаточно времени, чтобы заработать на отпуск.

Ну и четвертое. Заведите длинный список финансовых целей, сроки реализации которых для вас непринципиальны. Такой набор «хотелок», которые должны исполниться когда-нибудь, но не очень важно, когда именно. Вот будут у вас удачные периоды и много денег, вы будете знать, на что их потратить. Будет уже готовый список целей. В противном случае деньги просто разойдутся на мелкие покупки.

Как ставить финансовые цели

Есть цели, а есть «хотелки». «Хочу купить машину» – «хотелка». До ее реализации может пройти очень много времени, если вообще дойдет когда-нибудь. «Планирую через полтора года купить подержанный Nissan Micra автомат за 800 000 руб.» – цель. Понятны сроки, стоимость, характеристики.

Есть и еще два важных параметра, без которых цели могут остаться нереализованными. Во-первых, они должны быть осуществимыми, реальными. То есть соответствовать вашему уровню доходов плюс-минус. Возможно, совсем чуть-чуть превышать текущие возможности.

Я вот мечтаю купить пентхаус в центре Москвы. Но в ближайшие лет …дцать вряд ли буду располагать нужной суммой. Какой смысл вписывать такую цель в финансовый план?

И еще релевантность. Это вообще самое важное. Насколько вам – вот лично вам – действительно нужна такая цель? Может, это ваша мама считает, что каждому человеку нужен собственный угол. Вам же комфортно и в съемной квартире. Или подружка хочет накопить на поездку на Мальдивы. А вам куда интереснее потратить эти деньги на курс делового общения.

Цель должна иметь к вам непосредственное отношение, зажигать. Иначе ничего не получится. Мозг не поймет, ради чего он должен экономить и в чем-то урезать себя сегодня. Ради какого такого завтра?

После того как цели поставлены, прописаны суммы и сроки накоплений, начинаем работать с цифрами. Для коротких целей (до года-полутора) делать ничего не нужно. Их вносим в таблицу как есть. Но если вы планируете, скажем, пять лет копить на квартиру, ее цена за эти годы вырастет.

Скачайте с моего сайта таблицы манихакеров и рассчитайте будущую стоимость ваших целей с учетом инфляции. Планируйте накопления, зная, насколько может подорожать то, что вы предполагаете купить.

Таблица считает по стандартной формуле будущей стоимости. Но в каждом конкретном случае имеются нюансы. Поэтому вы можете менять стоимость цели, основываясь на собственных опыте и наблюдениях.

Например, если вы копите на квартиру и хотите взять ее в ипотеку, то ваша цель на данном этапе – накопление первого взноса. Не стоит вносить в таблицу полную цену квартиры.

Если хотите продать старую машину и купить новую, то ваша цель – накопить разницу между двумя будущими целями (стоимостью нового и старого авто). Причем цену нового авто нужно считать в табличке. Старого – посмотреть на Avito или Auto.ru. Если вашей машине сейчас три года, а вы планируете копить еще год, ориентируйтесь на цены четырехлетних подержанных машин. Так вы будете точно знать, какая доплата понадобится.

И, кстати, закрыть кредит – тоже финансовая цель. К счастью, фиксированная, не растущая под влиянием инфляции.

Составляем финансовый план

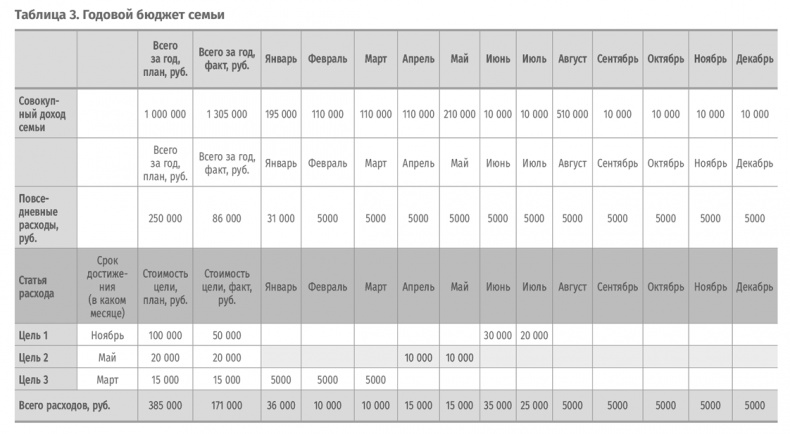

После того как вы заполните вкладки «Повседневные расходы» и «Доходы», а также составите список финансовых целей и определите их будущую стоимость, нужно все эти данные свести в единую таблицу (табл. 3).

В таблицах манихакеров это третья вкладка. Туда автоматически подтягиваются данные из вкладок «Доходы» и «Повседневные расходы». Также считается дельта – разница между поступлениями и запланированными тратами.

Эта разница от месяца к месяцу будет отличаться. Обязательные расходы (продукты, проезд, жилье) у вас всегда плюс-минус одинаковы. А вот необязательные траты могут плавать. В январе у нас будут большие расходы: праздники – хочется отдохнуть, погулять. Поступления в этот месяц наоборот скудные: один аванс, и тот меньше обычного. В другом месяце наоборот. Скажем, октябрь. Дети в школу уже собраны, одежда на осень закуплена, до Нового года и расходов на подарки далеко, до отпуска – тем более.

Наша задача – уравновесить нагрузку по месяцам. Вы понимаете, что в октябре остается денег больше обычного, значит, отложите их на новогодние подарки. Видите, что в каком-то месяце грядут крупные расходы – начните заранее подкапливать деньги, чтобы этот дефицит спокойно пережить.

Дельту, которая остается после всех расходов, распределяем на долгосрочные финансовые цели. Они бывают с четким сроком реализации. Допустим, вы копите на свадьбу, и дата уже назначена. Или с плавающими сроками: пенсионные накопления, к примеру.

Если у цели есть четкий срок, нужно высчитать, сколько месяцев остается до ее реализации. И разделить сумму, которую вы копите, на количество месяцев до реализации цели. Дальше вы просто вписываете эту сумму в таблицу, при необходимости меняя точные ежемесячные цифры. В «сложные» месяцы можно откладывать меньше. В более «доходные» – больше.

Для целей с плавающими сроками в идеале стоит предусмотреть какие-то более-менее регулярные отчисления. На них можно распределить остатки денег – той дельты, которая соберется по году. Отчисления могут быть не ежемесячными, а иметь любую удобную периодичность.

Что делать, если дельты между доходами и расходами нет? Если вы тратите подчистую все, что зарабатываете? Тратите на текущие расходы и краткосрочные цели?

Это стандартная ловушка бедности. Людям, привыкшим к такому потреблению, кажется, что у них просто недостаточные доходы. Вот если бы они стали зарабатывать на 10 000, 50 000, 100 000 руб. больше, все их проблемы решились бы. У них сразу же нашлись бы деньги на все долгосрочные цели.