Драгметаллы – стабильно популярные во время кризиса инвестиционные инструменты, так как серьезное обесценивание им не грозит (если, конечно, кто-то вдруг не откроет новое гигантское месторождение, что маловероятно).

Подбор инструментов для накопительной части пенсии

Для накопительной части негосударственной пенсии подходят инструменты с наибольшим потенциалом роста: ПИФы и ОФБУ акций, а также организация своего бизнеса и т. д. Выбор фондов аналогичен отбору ПИФов и ОФБУ облигаций и смешанных инвестиций для страховой части пенсии, а вот выбор варианта своего бизнеса – это совершенно иная тема, которая выходит за рамки данной книги, так как связана с отдельным глубоким направлением – инвестиционным и бизнес-анализом, по которому существует множество публикаций.

Соотношение между частями негосударственной пенсии

Каковым должно быть соотношение между частями негосударственной пенсии – базовой, страховой и накопительной? Ясно, что размер базовой части определяется размером минимальных потребностей в пенсионном периоде. Но как определить соотношение между страховой и накопительной частями?

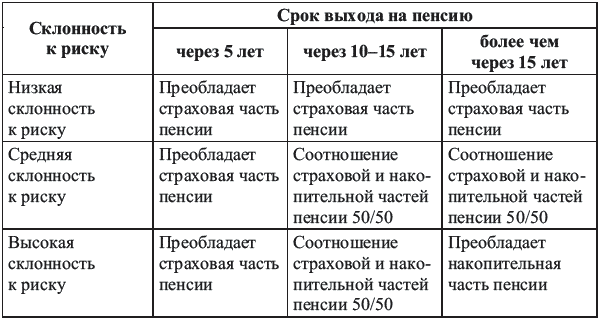

Мы предлагаем вариант определения их соотношения в зависимости от следующих параметров:

• склонность к риску инвестора (готовность инвестора переносить колебания в доходности);

• срок инвестирования.

1. Первоклассный инвестор начинает не с первого попавшегося на глаза инвестиционного инструмента – он сначала оценивает свою склонность к риску, потом из комфортных для него по уровню риска инвестиционных инструментов выбирает те, которые оптимальны для его срока инвестиций.

Рассмотрим шаги инвестирования подробнее. Если человек спонтанно выбирает тот или иной инвестиционный инструмент просто потому, что увидел его рекламу или о нем рассказал сосед или коллега по работе, вполне может случиться, что выбранный инструмент окажется слишком рискованным для инвестора или наоборот. Например, сосед инвестировал в ПИФ акций второго эшелона, и вы решили сделать то же самое, хотя напрочь не переносите колебаний стоимости пая более чем в 5% в месяц. В итоге вы продаете свои паи, когда рынок начинает падать, терпите убытки, а рынок через пару месяцев вновь восстанавливается. Соответственно, в первую очередь первоклассный инвестор не будет ориентироваться на других, а оценит свою склонность к риску и выберет комфортные по риску инвестиционные инструменты.

Существует низкая, средняя и высокая склонность к риску.

При низкой склонности к риску человек предпочитает нулевые колебания доходности или совсем незначительные, но при этом согласен на невысокий доход. т. е. такие люди готовы пожертвовать возможностью получить высокий доход в пользу минимального или нулевого риска потери своих сбережений.

При средней склонности к риску инвестор готов к умеренному риску и доходу повыше, чем при низкой склонности к риску. Такой инвестор ищет разумный баланс между риском потери части сбережений и получаемым доходом.

При высокой склонности к риску инвестор готов рисковать, порою даже значительной частью своих сбережений, но взамен он рассчитывает на высокий доход от инвестиций.

Склонность к риску (низкая, средняя или высокая) определяется специальными тестами, один из которых приведен в приложении 8.

Итак, в зависимости от склонности к риску для данного инвестора выбираются только те инвестиционные инструменты, которые удовлетворяют следующим критериям:

• Для низкой склонности к риску подходят только депозиты, ПИФы и ОФБУ облигаций, возможно, инвестиции в драгметаллы с наименьшими колебаниями доходности (золото), т. е. накопительная часть у инвесторов будет фактически отсутствовать.

• Для средней склонности к риску подходят депозиты, ПИФы и ОФБУ облигаций и смешанных инвестиций, а также инвестиции в недвижимость и драгметаллы, у данных инвесторов тоже не будет накопительной части.

Для высокой склонности к риску подходят все инструменты, т. е. у инвесторов с высокой склонностью к риску будет присутствовать накопительная часть негосударственной пенсии.

2. Далее из оставшихся инвестиционных инструментов выбираются те, что подходят под оговоренный инвестором срок инвестирования, который определяется возрастом выхода на пенсию. Чем дольше до пенсии, тем больше может быть доля накопительной части негосударственной пенсии.

• Так, если вам до пенсии 5 лет, то лучше сосредоточиться на депозитах, ПИФах и ОФБУ облигаций, инвестициях в золото. То есть даже если у вас высокая склонность к риску, у вас будет преобладать страховая часть пенсии.

• Если вам до пенсии 10–15 лет, то соотношение между страховой и накопительной частями негосударственной пенсии может быть 50/50. Это означает, что ваши накопления смогут быть размещены в депозитах, ПИФах и ОФБУ облигаций, смешанных инвестиций, акций, в драгметаллы и недвижимость и т. д. Конечно, если у вас низкая или умеренная склонность к риску, то у вас будет преобладать страховая часть пенсии, т. е. менее рискованные инструменты.

• Если вам до пенсии более 15 лет, то у вас может преобладать накопительная часть пенсии. Правда, если у вас низкая или средняя склонность к риску, то у вас будет преобладать страховая часть пенсии.

• Схематично варианты соотношения страховой и накопительной частей пенсии представлены в табл. 10.

Таким образом, для каждой части негосударственной пенсии подходят свои инструменты, и каждый должен определить для себя сам, какими будет пользоваться он для накопления средств на пенсионный период.

Таблица 10. Варианты соотношения страховой и накопительной частей негосударственной пенсии в зависимости от склонности к риску и сроке выхода на пенсию

Заключение

В развитых странах давно считается нормой самостоятельная забота о пенсии, ведь на государственную мало где можно прожить, да этого и не происходит. Жители развитых стран берут на себя заботу о достойной пенсии, начиная инвестиции с целью накопления на будущую пенсию заранее, а не за год-два вспоминая о том, что пенсия совсем близко, но никаких накоплений у человека нет.

В принципе смысл обеспечения пенсионного периода заключается в том, чтобы доход, получаемый до выхода на пенсию, расходовался не только на текущее потребление, но и на накопление для пенсионного периода.

Доход человека в течение всей жизни состоит из трех больших составляющих:

• доходов от текущей деятельности;

• доходов от имущества и накоплений (активов);

• социальных выплат и налоговых вычетов.

К первому виду доходов относятся все поступления, которые человек зарабатывает в результате своей трудовой деятельности. Данная категория доходов включает следующие источники денежных средств: