...

Далее в стране с максимальной защищенностью вкладчиков имеет смысл выбрать банки с наивысшим рейтингом надежности международных рейтинговых агентств Standard and Poor’s, Moody’s и Fitch.

Таким образом, на первом этапе вам будет необходимо составить максимально полный список банков, которые удовлетворяют вашим конечным целям, по которым вы открываете счет за рубежом. Это список будет корректироваться по мере прохождения следующих этапов.

Шаг второй – самооценка. Это важный этап, так как банк всегда проводит оценку каждого потенциального клиента, прежде чем открыть ему счет.

...

Сразу стоит сказать, что есть страны, где гражданам РФ проще открыть счет, а есть те, где сложнее. Проще это сделать в банках Прибалтики, Кипра, Германии, отчасти – это Люксембург, Швейцария и т. д. В меньшей степени это Великобритания, Франция.

Чтобы оценить клиента, банки, как правило, требуют:

• заполнить анкету клиента, где вы указываете свои ФИО, паспортные данные, называете источники происхождения ваших средств, которые вы планируете направлять на счет за рубежом, источники ваших постоянных доходов, ваши текущие инвестиции, а также банки, где у вас уже есть счета. Кроме того, в анкете просят указать цели открытия счета, планируемый объем средств, который вы желаете поместить на счет за рубежом, частоту пополнения и расходования средств со счета и т. д. Разные банки требуют разной информации в анкете. Также возможно, что в анкете потребуется указать страны, из которых ожидаются поступления средств на ваш счет:

• предоставить паспорт;

• предоставить документы, подтверждающие ваши доходы (например, справку о зарплате, договор купли-продажи недвижимости и договор аренды, договор продажи собственного бизнеса, выписки из инвестиционных фондов и т. д.).

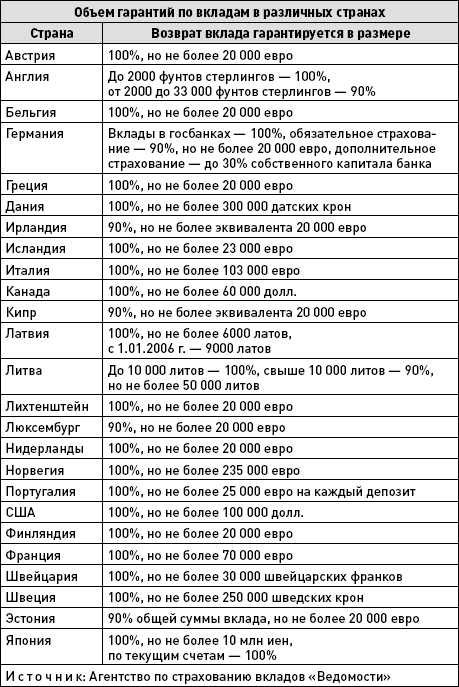

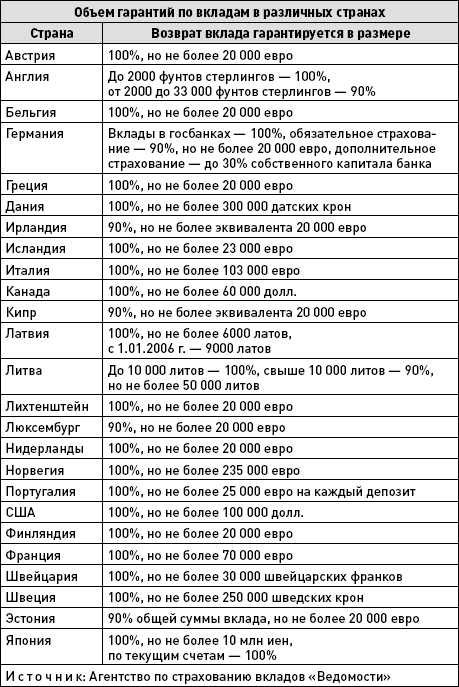

Таблица 1 [2]

Системы страхования вкладов в разных странах

Данный перечень информации не исчерпывающий, каждый банк может добавить что-то свое, например, рекомендательные письма из других банков, личную встречу с вами и т. д. Просмотрите требования тех банков, которые вы отобрали на первом этапе и оцените свои возможности. Если выбранные вами банки имеют представительства в России, вы можете более детально уточнить процедуру отбора клиентов у них, либо по телефону, либо в ходе личной встречи.

Шаг третий – оцените сумму, которую вы хотите перевести за рубеж. Дело в том, что разные банки имеют разные требования по минимальным суммам, с которыми они начинают работать с новыми клиентами. Так, минимальной может быть сумма и в 1 тыс. евро, и в 500 тыс. евро. Также обратите внимание, требует ли банк, чтобы вся сумма была заведена на счет сразу, либо ее можно постепенно, в течение 3–6 месяцев занести на счет. На этом этапе сразу отсеются те банки, которые не подходят вам по размеру минимального порога для входа. На этом же этапе детально изучите систему страхования вкладов в каждой из тех стран, которые вы для себя подобрали, и проверьте, входит ли выбранный вами банк в эту систему. И далее соотнесите ту сумму, которую вы планируете разместить в банке, с суммой гарантированного возмещения по страхованию вкладов. Также важно изучить, какие события считаются страховыми, то есть при каких условиях происходит выплата по страхованию вкладов: это может быть отзыв лицензии, банкротство банка, замораживание счетов банка и т. д. Также обратите внимание, во всех ли валютах страхуются вклады, страхуются ли и срочные депозиты, и депозиты до востребования (текущие счета), действуют ли дополнительные частные фонды страхования вкладов, либо только государственные и т. д. Изучите исключения, когда возмещение по вкладам не производится.

Шаг четвертый – определить опции, которые предоставляет банк. Если все, что вам нужно, это – депозит, то, в принципе, этот шаг для вас не так важен. Но, в любом случае, лучше всего его пройти, хотя бы с прицелом на будущее. Оцените, предоставляет ли банк возможность приобрести паи зарубежных инвестиционных фондов различных управляющих компаний, посмотрите, есть ли в арсенале банка услуги брокера и т. д. Интересными могут показаться также и возможности по приобретению пенсионных программ через данный банк, а также программ страхования жизни. Чем больше возможностей предо ставляет вам банк, тем меньше вероятность, что в будущем вам придется повторять процедуру открытия счета за рубежом просто потому, что ваш банк уже не покрывает все ваши потребности в области личных финансов.

Шаг пятый – оцените удобство работы с банком. Прежде всего, если вы не владеете иностранными языками, уточните, есть ли в банке русскоговорящие менеджеры. Часто они имеются в банках Прибалтики, Швейцарии, Великобритании, Кипра и т. д. После проверьте, есть ли у банка удобный онлайн-кабинет, в котором вы можете проводить операции по вашим счетам. Кроме того, положительным фактом будет наличие у банка представительства в РФ, через которое вы сможете, при необходимости, связаться с вашим банком, решить текущие вопросы, не выезжая за рубеж понапрасну. Представительства в РФ имеют кипрские, прибалтийские, швейцарские банки.

Итак, вы все-таки выбрали банк или банки, где хотите открывать счет. Теперь осталось определить, как вы будете это делать:

• самостоятельно;

• через российское представительство банка;

• через посредников (юридические и консультационные компании).

Если вы будете открывать счет самостоятельно, то можете внимательно изучить сайт банка, скачать с него все необходимые для открытия счета документы о потенциальном клиенте, заполнить их и выслать в банк. Так будет дешевле, поскольку не придется платить комиссию посредникам, но есть риск допустить ошибки, запутаться в заполнении документов и пр.

Если вам повезло, и вы выбрали банк, который имеет представительство в РФ, вы можете обратиться туда, и там вам помогут заполнить все необходимые документы, проконсультируют по особенностям открытия счета за рубежом, ответят на ваши вопросы. Но, правда, в налоговую вместо вас не пойдут, с этим все равно придется разбираться самостоятельно.

Если же вы решили обратиться к посредникам, то уточните стоимость их услуг заранее. Они вам тоже помогут оформить все документы, только это будет стоить около 200–100 долл.

...

Счет за рубежом вам могут открыть по срокам от 5 дней после предоставления всех документов до 1–1,5 месяцев. Все будет зависеть от процедур банка, от количества дополнительных вопросов у банка к вам, к вашей анкете и пр. В среднем вы можете рассчитывать на 2–3 недели.

После того, как зарубежный банк известит вас о положительном решении об открытии счета, вам в течение 1 месяца с открытия вам счета нужно будет показаться в отделении налоговой инспекции по месту регистрации, заполнить форму уведомления об открытии счета за рубежом, взяв с собой паспорт и ИНН. У вас могут спросить письмо-подтверждение об открытии счета за рубежом от банка, а также договор с зарубежным банком. Вы всегда можете позвонить в отделение налоговой инспекции и уточнить перечень документов, который вам нужно будет туда принести. Когда вы придете в налоговую, эта процедура, в зависимости от очереди, займет в среднем около 15–20 минут, так как, как правило, очереди желающих сообщить об открытии зарубежного счета просто не бывает. Когда вы передадите все документы в налоговую, вам взамен выдадут документ, который подтверждает, что налоговая уведомлена о том, что у вас открыт счет за рубежом.