А ниже пример не самой хорошей акции: она оттолкнулась в самом начале дня большой свечой от уровня недельного накопления и дальше встала на уровне. Она пыталась сегодня пойти вверх, и вы даже могли бы успеть заработать на ней. Но вообще акции, которые сделали резкий рывок вверх одной свечой в самом начале дня, лучше не торговать, а поискать акции с бо́льшим потенциалом.

Еще есть базы второго типа, они обозначаются красным цветом. Такие базы получаются, когда цена бьется снизу вверх об уровень — сверху статика, снизу динамика. Подобные базы в контексте Long-листа показывают акцию, которая стремится пойти на пробой уровня, но покупать ее сразу категорически нельзя. Стоит дождаться пробоя уровня и момента, когда цена сделает ретест этого уровня. Что такое ретест, я показывал в предыдущей главе, но мы еще немного поговорим об этом чуть позже, когда будем смотреть паттерны.

Базы второго типа намного актуальнее, когда акция падает и уже торгуется как база первого типа для растущих акций. Пробои по времени наиболее актуальны в первые полтора часа после открытия рынка. Мы их, конечно, не торгуем в это время, но замечаем, какие уровни пробивали. Очень часто цена может снова упасть и вернуться к этому уровню, и тогда мы уже сможем ее купить от этого уровня при наличии нужного сигнала.

Акции, требующие особенного внимания

Не все акции одинаковы. На американском рынке торгуются акции иностранных компаний, и при этом они часто торгуются с большими ценовыми разрывами, так как их основная торговая сессия проходит в другом часовом поясе — стране регистрации компании. Например, там торгуется наша Qiwi.

Обращайте внимание на акции сырьевых компаний — прежде всего нефтяных, газовых, добывающих золото и серебро. Они будут следовать не за рынком, а за движением базового актива. Ни в коем случае не оставляйте на ночь такие компании, так как их базовые активы очень волатильны и по ним могут быть плохие новости, которые мы не сможем предвидеть. Если, к примеру, заседание ОПЕК состоится в праздничный или выходной день и принятыми на нем решениями развернет восходящий тренд на 180 градусов, в каком положении вы окажетесь? Всегда смотрите, как выглядит дневной график акции. Если там много ценовых разрывов (гэпов), лучше такие акции не торговать. Если вы по каким-то причинам решили оставить акцию на ночь, всегда проверяйте, когда у этой акции следующий отчет и что это вообще за компания. Если в нее входят предприятия сырьевой отрасли, а у вас нет долгосрочного видения ее базового актива, такую компанию лучше не торговать. Посмотреть информацию о компаниях можно на finviz.com или investing.com.

Просматривайте сектора и крупнейшие компании в них — эти поводыри рынка часто тянут за собой весь сектор. Также стоит оценивать дневной объем по рынку в целом — смотрим фьючерс на S&P 500. Если на торгах был пониженный объем, но рынок при этом рос, то это, как правило, не очень хороший знак, не стоит оставлять позиции на ночь.

Подобным акциям особенное внимание уделялось, вымучивалось и совершенствовалось на моем личном опыте. Не повторяйте моих ошибок, ведь именно для этого вы читаете эту книгу. Ошибка в первый раз — это опыт, во второй — отсутствие дисциплины, а в третий — признак идиотизма.

Паттерны

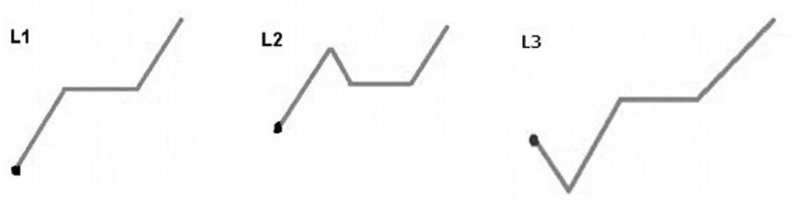

Вот как выглядят простые и примитивные формации для работы «в лонг»:

На первой формации с момента открытия рынка цена плавно шла вверх и сформировала базу после 11:00. Она отлично подходит для торговли. Это самый простой тип акций, которые, как правило, сильнее рынка и движутся плавно в течение нескольких дней. При отборе такой акции хорошо иметь опору на максимальный уровень профиля объема дня, а еще лучше недели. Будет хорошим показателем, если в предшествующий день цена также двигалась плавно вверх, но не более трех дней подряд.

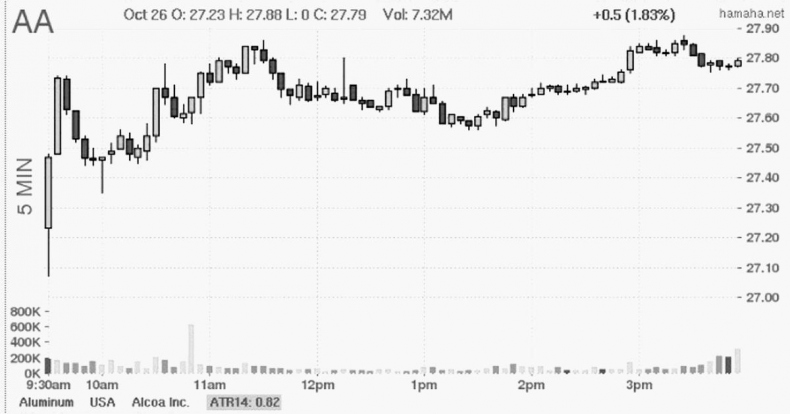

Вторая формация немного сложнее. Мы будем и такие брать, если акции из первой формации сегодня найти сложно, а рынок торгуется без основного направления. В начале дня акция сделала сильное движение вверх, пробила уровень сопротивления, желательно, «хай» (высший уровень, «потолок») вчерашнего дня или уровень максимального объема недели. После этого снова вернулась к этому уровню и там уже образовала базу первого типа.

Вот пример базы такого типа на показателях компании Alcoa. Не самое удачное движение получилось впоследствии, но заработать на ней было возможно.

И еще один пример для закрепления материала — компания Brinks. В данном случае цена отталкивается от «хая» предыдущего дня, бывшего вчера уровнем сопротивления. Более того, эту компанию можно оставить на ночь. Вероятность ее движения вверх завтра очень высока, так как в конце дня появились объемы, и цена пошла вверх — это более сложный паттерн, который мы разберем чуть позже.

В третьем паттерне акция сначала сходила вниз, там отбилась от прежнего уровня и пошла вверх, а после 11:00 нарисовала точку входа — базу первого типа. В примере, приведенном ниже, акция именно так и сделала и потом уже продолжила свое движение вверх.

Правила работы для этих паттернов:

1. Повышенный объем в акции на момент входа.

2. Запас хода более 50 центов (расстояние до следующего уровня).

3. Спрэд не более 3 центов (смотрим в биржевом стакане, разница между ценой Ask и Bid).

4. Дневной и 5-минутный график идут в одну сторону (не работать против тренда).

5. Не торговать до 11 часов.

6. Акция сильнее рынка, не повторяет движения SPY.

7. Входим в сделку, если свечи не пробивают уровень ни телом свечи, ни даже хвостом, должна быть статика.

8. Открывать сделку не раньше 4–5-й свечи на уровне.

9. Лучше всего открывать позиции от круглых уровней 50 и 00.

Если мы хотим данную стратегию дополнить до трейдинга, можно увеличить размер входа в позицию и выставлять стоп-лосс не более 10 центов. В таком случае мы получаем хорошее соотношение риск/прибыль: примерно 1 к 4 и выше. Плюс данной торговой стратегии в том, что мы работаем под защитой крупного игрока, движемся вместе с ним и можем выставлять очень короткие стопы.