Фазы рынка

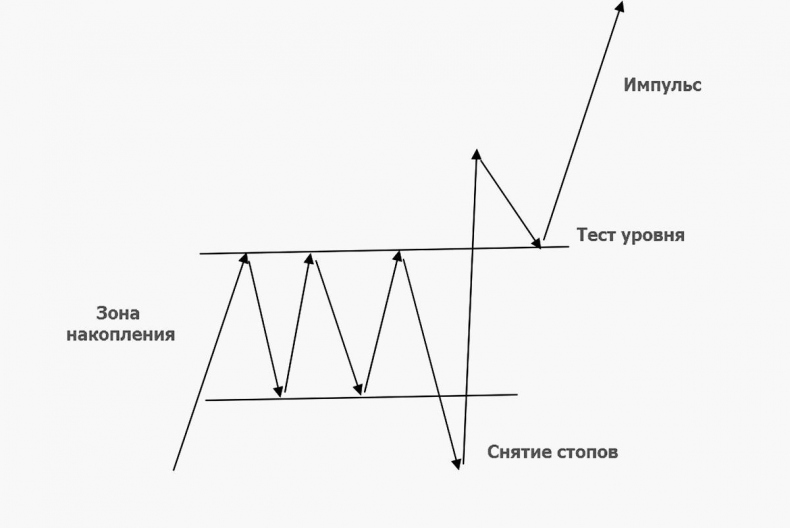

Все движения на рынке делятся на две основные стадии: фаза импульса и фаза накопления. Крупный игрок накапливает объем в фазе накопления, затем дает объем и двигает рынок, желательно при этом еще собрав вокруг все стопы. Это обычные правила и логика движения рынка. Упрощенную схему я показал на картинке, приведенной ниже.

Я не ставил себе задачу этой книгой сделать из вас трейдеров. Как уже сказано, трейдинг по книгам не учат. Основная задача — дать вам знание и понимание движения рынка, научить правильно его анализировать, замечать основные сигналы и правильно их интерпретировать. Наша цель — найти крупного игрока, понять его намерения, дождаться момента, когда он двинет рынок и, как рыба-прилипала, прокатиться на нем, под его защитой.

На картинке изображена принципиальная схема накопления и выхода рынка из накопления, по такому сценарию происходит больше половины всех движений на рынке. Допустим, до этого акция начала движение вверх, и на этом движении мы видим первую коррекцию. Это оптимальный шанс для нас зайти в движение и пройти большую часть тренда вместе с крупным игроком. А пока давайте поэтапно рассмотрим, что же происходит во время накопления и в момент начала импульса.

В зоне накопления идет борьба между двумя сторонами. Борьба может быть реальной — между несколькими крупными игроками — или виртуальной, когда рейндж создает один крупный игрок, покупая на одном уровне и продавая на другом, при этом накапливая себе разницу в объемах в виде усредненной позиции. Эта борьба похожа на поединок двух боксеров. Мы с вами сможем увидеть в подробностях, кто из них слабеет и выдыхается. Важно, с какой скоростью, за какое количество свечей цена проходит расстояние от нижней до верхней границы зоны накоплений. Считаем свечи, смотрим, где был приложен больший объем.

Когда станет понятно, что один боксер побеждает, а второй теряет силы, мы ждем действий со стороны побеждающего боксера (крупного игрока). Наиболее правильная стратегия — оттянуть на себя и нанести нокаутирующий удар. Уставший соперник, будучи уже не в силах защититься, упадет в нокаут, а цена двинется в сторону, выгодную победителю.

А теперь то же самое, только менее образно. Мы обнаружили, что в одну сторону цена движется медленнее, а объемы при этом движении падают, и финальный рывок цены на границе накопления с каждым разом все слабее и слабее. На нашей картинке показано движение вверх и победа покупателей. Прокомментирую для этой ситуации, что при движении вниз ситуация будет зеркальная.

Когда продавец ослаб, покупатель понимает, что путь наверх уже почти открыт. Но теперь надо сбросить со своего хвоста пассажиров — толпу. Для этого часто проводят манипуляцию в виде снятия стопов покупателей: рынок на резком движении уходит вниз, и срабатывают стоп-приказы покупателей, которые тоже поняли, что рынок двинется вверх, и увидели поражение продавцов.

Когда срабатывают стоп-ордера, они становятся ордерами на продажу и двигают рынок еще ниже. В этот момент толпа замечает пробой канала и тоже начинает продавать, видя, как цена стремительно улетает вниз. В какой-то момент крупный игрок подставляет свои заявки и выкупает всю толпу по еще более низкой и выгодной для себя цене. Затем делает резкое усилие, и цена очень быстро летит вверх, входит обратно в рейндж, пролетает его и пробивает верхнюю границу.

Важно сделать все это быстро, поэтому образуются большие длинные свечи на большом объеме. Если все это будет происходить медленно, то вновь опомнится большая толпа покупателей и «сядет на хвост» крупному игроку. А они опомнятся, но в тот момент уже будет пробита верхняя граница канала. Когда толпа начнет усиленно покупать и сдвинет рынок немного выше, в этот момент крупный игрок скинет небольшую часть позиции. Этого хватит, чтобы те, кто успел заработать, начали фиксировать свои прибыли, а когда они их фиксируют, то открывают ордера на продажу.

И если крупный игрок не станет скупать эти ордера — а он не будет этого делать, — то цена снова начнет откатываться вниз, вплоть до уровня верхней границы зоны накопления, которая теперь станет уже зоной поддержки, откуда крупный игрок уже начнет скупку.

Очень важно не пускать цены внутрь зоны накопления, так как там осталось очень много людей в минусах (убыточных позициях). Нельзя дать им закрыться, иначе придется выкупать по невыгодным для крупного игрока ценам. Не для того он столько времени копил позиции. Так уровень сопротивления становится уровнем поддержки.

Крупный игрок выкупает всех от этого уровня и двигает цену уже в полноценный тренд вверх до следующей зоны накопления. Причем ему нужно будет лишь слегка подталкивать цену, все остальное сделает толпа и ее жадность. Крупный игрок может спокойно и постепенно сбрасывать свои позиции по мере роста тренда. Затем будет следующая зона накопления либо зона ликвидации позиции, это уже будет зависеть от его решения.

Почему важно снять стопы при выходе из зоны накопления? Все дело в том, что у крупного игрока и у толпы, желающей прокатиться на нем, разные виды на эту акцию. Толпа будет выходить значительно раньше, и их придется выкупать, чтобы цена двигалась вверх. На это тратится больше усилий и больше денег. Поэтому всех нахлебников и пассажиров ссаживают как можно раньше, чтобы не мешали крупному игроку вести свою игру.

Виды объемов

Важным инструментом анализа для понимания силы крупного игрока и определения направления движения рынка является объем. Именно объем показывает нам количество акций, прошедших в единицу времени, и позволяет определить, какие уровни наиболее интересны крупным игрокам. Именно по объему мы будем формировать зоны продаж и покупок на графике. Мало знать, куда движется рынок, нужно еще и смотреть, на каком объеме происходит движение.

Есть два основных типа объемов — вертикальные и горизонтальные. Вертикальные показаны внизу под графиком в виде столбиков, они отражают объем одной свечи, под которой находятся. Горизонтальные — это так называемый профиль рынка. Они отмечаются по горизонтали и отображают объемы, торговавшиеся по ценовым уровням за выбранный период времени. В данном случае показан профиль рынка за календарный месяц.

Есть еще более углубленный метод анализа объемов — кластерный анализ. В нем строится больше различных графиков и рассчитывается больше параметров, например, дельта или динамическая дельта. Профиль рынка там рассчитывается с бо́льшим числом показателей, а рынок в целом делится на маленькие кластеры, и для каждого отдельного кластера просчитываются показатели. В рамках этой книги мы не будем заходить настолько далеко и ограничимся лишь анализом вертикальных объемов и профиля рынка.