Не пугайтесь, вам не придется разбираться во всех этих инструментах и аббревиатурах. Большая часть из них не войдет в наш будущий портфель, а те, что войдут, станут вам близкими и понятными после прочтения ближайших глав. К концу книги вы станете разбираться в портфельных инвестициях лучше большинства сотрудников инвестиционных компаний.

Перейдем к техническим моментам. Очень важно правильно оценивать графики активов на длительном интервале времени. Существуют две временные шкалы — линейная и логарифмическая. К линейной все привыкли, тут значения по всем осям располагаются согласно их числовому значению, и мы получаем линейный график.

Но такие графики неудобны для анализа рынка на большом временном отрезке, так как не отображают реальную картину изменения стоимости цены в процентах на текущий момент. На рынке действует сложный процент, и логарифмическая шкала позволяет отобразить его в виде прямой линии на графике. Таким образом, мы получаем реальную картину роста актива.

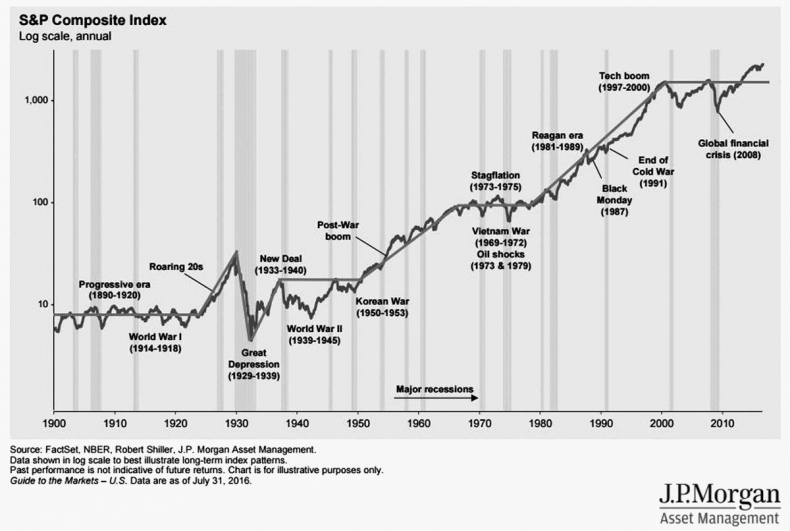

Вот пример с индексом Доу-Джонса. На линейной шкале Великая депрессия практически не видна, хотя в реальности падение составило 89,2 % — это самое значительное падение американского фондового рынка в истории. Посмотрите на логарифмический график, там это падение отражено в корректном для инвесторов масштабе. А теперь сравните кризис 2008 года на линейном графике и на логарифмическом.

Эти примеры наглядно показывают преимущество логарифмического графика для инвестора при анализе доходности актива на разных временных отрезках. Поэтому мы всегда будем стараться использовать логарифмические графики, чтобы достоверно оценивать доходность и размеры просадок.

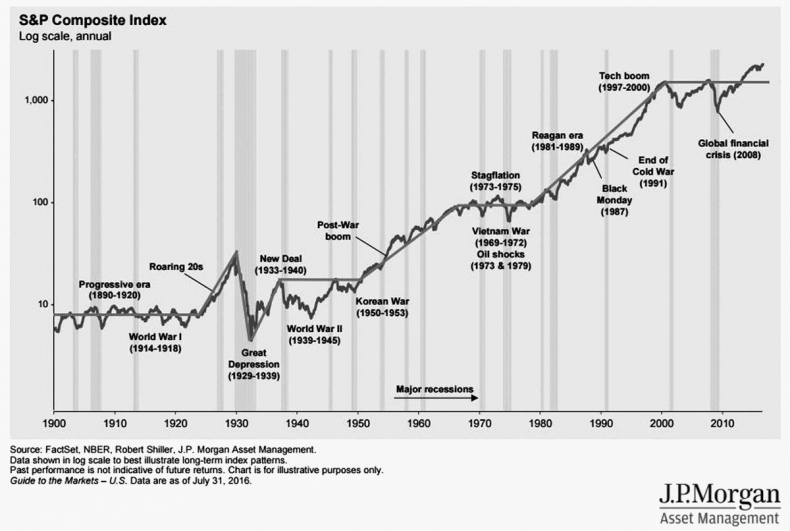

На картинке ниже представлен график роста американского рынка в логарифмическом масштабе, на котором указаны основные исторические и экономически события. Оцените степень влияния различных факторов на экономику, а также проследите основные экономические циклы взлетов и падений рынка или застоя рынка, как в 1970-е годы.

При инвестициях на длительные временные интервалы важно учитывать инфляцию. Если актив показывает результаты хуже инфляции, то такой инструмент вообще не стоит использовать в портфеле. А любые денежные активы, будь то в рублях, долларах или евро, всегда подвержены инфляции и обесцениваются со временем.

Это значит, что хранить валютные сбережения под подушкой крайне неэффективно. Даже если у вас были доллары в 2014 году и вы получили большую, как вам кажется, прибыль за счет падения рубля, то с точки зрения международного инвестора вы все равно получили убыток на размер инфляции доллара США. Поэтому все денежные активы должны храниться на банковских депозитах или векселях, чтобы покрывать инфляцию.

Мы с вами составим портфель именно международного инвестора и будем ориентироваться на прибыль вне зависимости от страны проживания.

Среднее историческое значение инфляции — 3 % годовых. Сейчас инфляция обычно не превышает 2 %, но были периоды в американской экономике, когда она была выше 10 %. Например, в 70-е годы XX века инфляция в среднем составляла 7,4 %, а в начале 80-х даже поднималась до 15 % годовых. Так что на сравнительно небольшом по историческим меркам интервале значение инфляции сильно менялась даже в США.

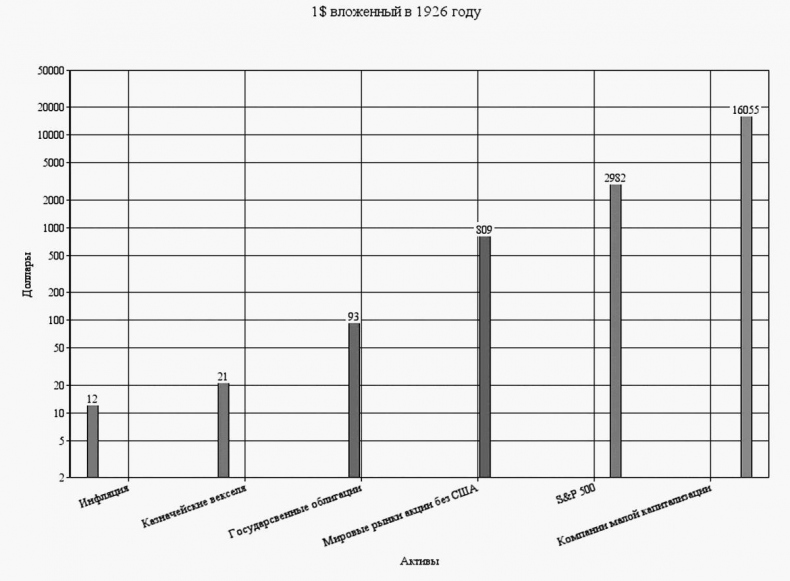

Познакомлю вас с переводом традиционных активов. Treasury Bills — это казначейские векселя, Government bonds — государственные облигации, Large Stocks — акции компаний крупной капитализации, Small Stocks — акции компаний малой капитализации.

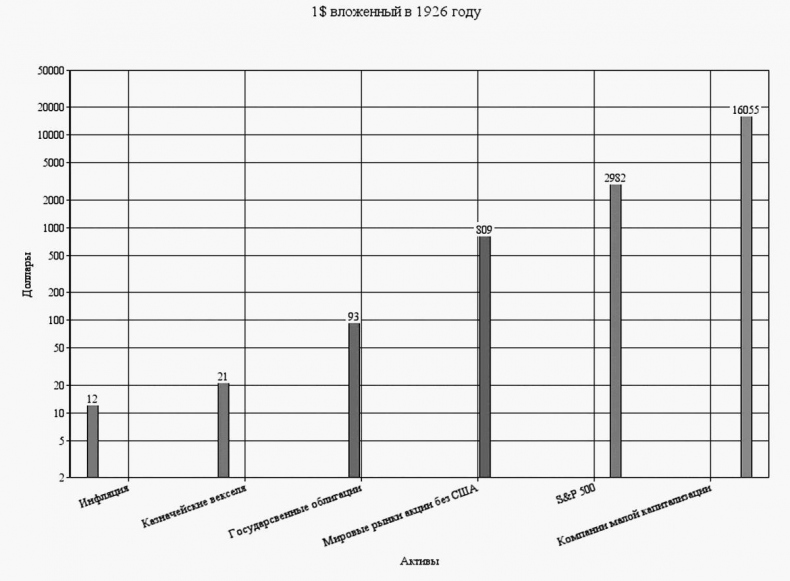

А вот во что мог бы превратиться 1 доллар, вложенный в 1926 году. Данные расчета до 2011 года. Лучше всего себя показали компании малой капитализации, в абсолютном значении у них очень большой отрыв, но в процентах это всего 12,1 % в год.

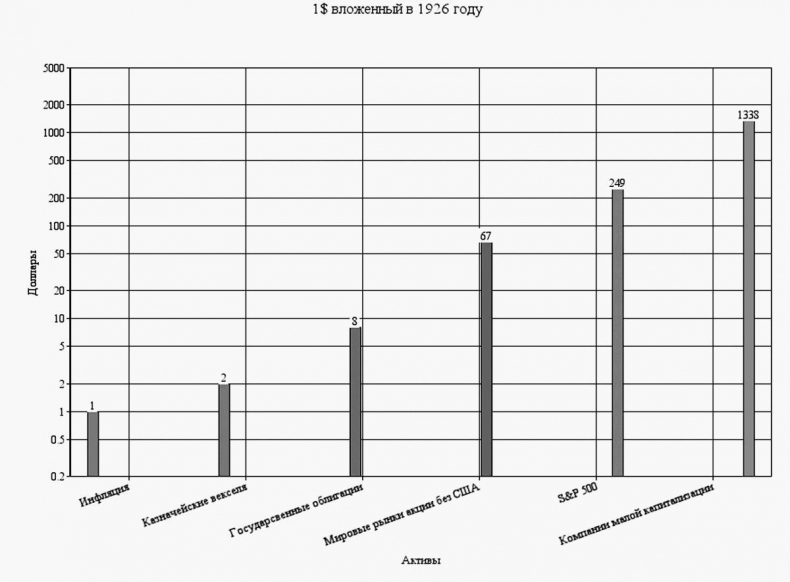

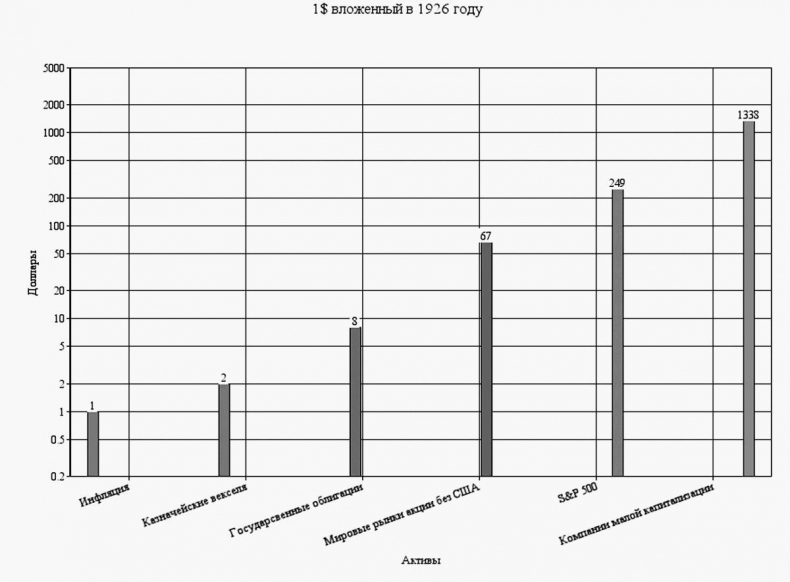

А ниже на иллюстрации приведены те же данные с поправкой на инфляцию. Как видите, в реальном выражении покупательной способности цифры получились скромнее. Вам нужно понимать сравнение в доходности между активами и важность поправки на инфляцию.

Теперь поговорим о понятии риска. Риск — сочетание вероятности наступления и величины последствий неблагоприятных событий. Поскольку мы стремимся к долгосрочному инвестированию, наша цель — сократить до минимума все возможные виды рисков, чтобы наш портфель обгонял инфляцию, но был максимально защищен.

Виды рисков:

• рыночный — риск изменения стоимости приобретенного актива;

• кредитный — риск неплатежеспособности эмитента;

• валютный — риск изменения относительной стоимости валют, особенно актуален в развивающихся странах;

• риск ликвидности — сможем ли мы быстро продать наш актив по его рыночной цене;

• социально-политический — риск возможных социальных потрясений, революций, забастовок;

• законодательный — риск изменений в законодательстве, которые повлияют на наши активы;

• инфляционный — риск повышенной инфляции;

• операционный — риск посреднических инструментов для совершения наших сделок;

• правовой — ваша защищенность законом в данных инвестициях;

• криминальный — ваши активы могут попросту «отжать».

Это основные риски, которые в той или иной мере стоит учитывать при формировании долгосрочного инвестиционного портфеля. Я думаю, что бо́льшая часть этих рисков вам понятна и знакома. Особенно граждане стран СНГ сильно ощутили на себе, что такое инфляция, падение стоимости национальной валюты, попадание в финансовые пирамиды, где вы никак не защищены с точки зрения права. Да и всевозможных социально-политических потрясений мы с вами насмотрелись достаточно.

Отсюда и нелюбовь отечественного инвестора к долгосрочным инвестициям. В России мало тех, у кого есть деньги и кто создает хорошие диверсифицированные портфели из международных активов, а финансовая грамотность населения оставляет желать лучшего. Я надеюсь, что эта книга на практике поможет изменить ситуацию.

Главным для нас будет рыночный риск. На рынке он измеряется понятием волатильности стоимости актива. Чем более доходен инструмент, тем выше его волатильность — это своеобразная плата за риск. Как вы видели, акции малых компаний показывают значительно лучшую доходность на длительных интервалах, но они же дают наибольшие просадки в краткосрочной перспективе.