• Налоговая нагрузка (это для американских инвесторов, но в России тоже нужно платить налоги). Многих людей радует освобождение от налогов или отсрочка налоговых платежей в программе 401(k). Однако в большинстве случаев они компенсируются дополнительными планово-административными расходами, которые, по данным Главного бюджетно-контрольного управления, составляют в среднем 1,13 % в год! Для сравнения: если ваш инвестиционный счет облагается налогом, то налоговая нагрузка колеблется, по данным Morningstar, в пределах от 1 % до 1,2 %.

• Плата за использование в расчетах системы «мягкого доллара» — эта система предусматривает договоренность по принципу «услуга за услугу». Менеджеры фондов предпочитают завышать оплату трейдинговых услуг привлеченных фирм, чтобы впоследствии те возвращали часть уплаченных средств фонду. Это своего рода поощрение за использование услуг конкретных фирм, напоминающее программу льготных миль у авиаперевозчиков. За счет этого менеджер может пользоваться дополнительными услугами, в частности, исследовательскими и информационными, за которые в противном случае ему пришлось бы платить самому. В данном же случае получается, что за него платят клиенты! Это просто хорошо замаскированный доход фонда. О нем нигде не сообщается, и определить его величину практически невозможно, поэтому мы не включаем его в свои расчеты. Но то, что эти расходы присутствуют, сомнению не подлежит.

• Плата за снятие средств со счета. Инвестиционным фондам требуется иметь определенную сумму наличности, чтобы обеспечить ликвидность повседневных операций и иметь возможность выплатить деньги клиентам, покидающим фонд. Если сумма наличности снижается, доход фонда уменьшается. В связи с этим фонды берут с клиентов плату за снятие денег со счета, составляющую в среднем на протяжении последних десяти лет 0,83 % в год (по данным исследования, проведенного Уильямом О’Рейли и Майклом Присано). Эти затраты не считаются прямыми комиссионными расходами, тем не менее они снижают ваш доход.

• Плата за выход из фонда. Если вы решили прекратить пользоваться услугами фонда, с вас возьмут за это определенную плату, которая, согласно распоряжению Комиссии по ценным бумагам и биржам, не должна превышать 2 %. Таким образом, мы имеем дело с самым дорогим банкоматом в мире, который с каждых 100 тысяч долларов забирает себе 2 тысячи.

• Плата за смену фонда. Некоторые менеджеры берут деньги за переход из одного фонда в другой, даже если они принадлежат одной и той же финансовой компании.

• Плата за открытие счета. В некоторых фондах приходится платить даже за сам факт открытия инвестиционного счета.

• Трейдинговые затраты — эта статья расходов представляет собой чистую комиссию (не путать со сбором при вступлении в фонд), взимаемую с каждой покупки или продажи активов.

• Брокерский сбор при вступлении в фонд и выходе из него. Платится непосредственно брокеру и с самого начала уменьшает сумму, которую можно использовать для приобретения активов.

Ну и как вам список? Есть еще желание вложить деньги в ПИФ, взаимный инвестиционный фонд или хедж-фонд? Представьте себе такую ситуацию. Некий жулик предлагает взять ваши деньги, покрутить их на рынке с непонятным результатом, но мы-то знаем, что с вероятностью более 90 % он не сможет обогнать рынок на длительном интервале. При этом еще сдерет с вас комиссии на 3,17 % в год, причем независимо от результатов своей работы, а когда мы решим забрать свои деньги — снимет еще 2 % комиссии. И это в США, в России цифры окажутся на порядок выше. Есть еще желание?

Именно поэтому то, что сделал Джон Богл, считается революцией для простого инвестора. Ежегодные комиссии в фонде Vanguard составляют 0,05 %. Есть, правда, фонды с комиссией чуть повыше, но они все равно не превышают 0,1 % в год. Хотя еще придется заплатить брокеру за покупку/продажу ETF. Инвестировать во взаимные фонды США граждане России не могут, но нам это и не нужно — ведь есть ETF, которые еще лучше.

Томас Рой Прайс

Следующий портфель от Томаса Роя Прайса. Рой Прайс известен тем, что одним из первых начал инвестировать в акции малых компаний, он публиковал статьи на эту тему в журнале Barron’s. В конце 1960-х годов в США начала расти инфляция, и инвесторы для спасения своих средств стали искать более доходные варианты вложения средств. На этой волне Прайс и приобрел популярность, а высокая инфляция в США продолжилась вплоть до 1980-х годов.

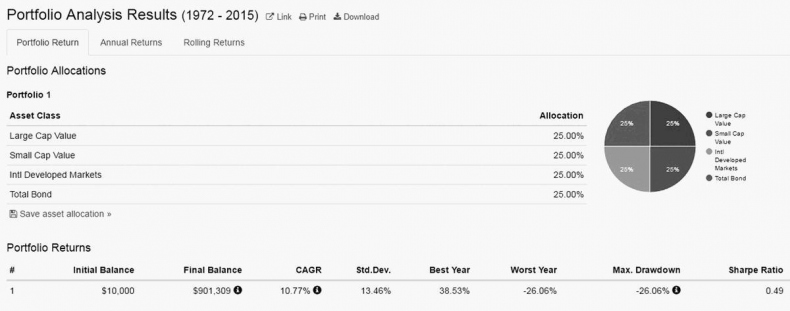

Портфель Томаса Роя Прайса более агрессивен и доходен, чем проанализированные нами ранее. Причем коэффициент риска тут значительно меньше, чем в портфеле Баффета, а доходность более чем на $200 000 выше, хотя акций тут всего 75 %, а не 90 %. Но тут мы видим очень интересную диверсификацию среди акций. Теперь мы не просто берем акции индекса или всего рынка в целом, а смотрим различные сегменты. Так, в портфель включены отдельно акции крупных компаний, акции малых компаний и акции иностранных компаний для диверсификации, а уравновешивают все это 25 % облигаций. Такой портфель позволял получать на протяжении 20 лет (с 1973 по 1992 год) более высокую прибыль, чем индекс S&P 500, который, в свою очередь, обогнал более 75 % финансовых менеджеров за тот же период.

Портфель Прайса до сих пор показывает отличные результаты. Так что советую инвесторам взять на заметку.

Уильям Бернстайн

Следующее светило портфельной индустрии — Уильям Бернстайн. Врач-невролог из Портленда, он является одним из основоположников Asset Allocation. Действительно, кому как не ему заниматься инвестициями, не нужно специально вызывать психиатрическую помощь. Бернстайн составляет весьма любопытные портфели. Он автор книг «Великолепный обмен. История мировой торговли» и «Разумное распределение активов», вторая книга для нас представляет особый интерес.

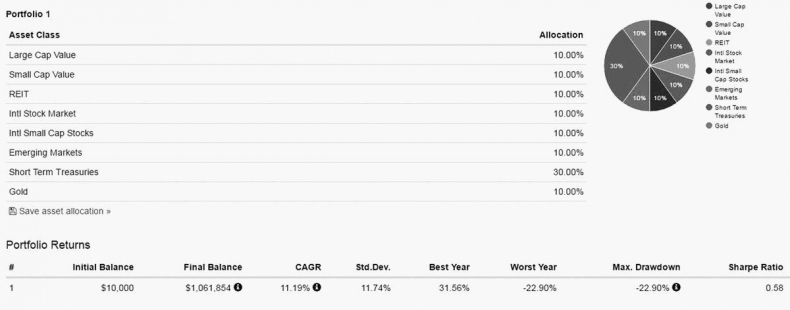

Уильям Бернстайн предложил следующий портфель:

Вот я не совсем корректно собрал его портфель «Мадонна», так как у меня в базовом конструкторе нет актива золотодобывающих компаний, а между ними и золотом очень большая разница на рынке. Золотодобывающие компании растут значительно быстрее, но так же быстро и падают, причем падения очень значимые.

Я попробовал собрать такой портфель в ETF, но получается только с 2010 года: самый старый ETF с золотыми шахтами, который я смог найти, относится к 2009 году. Поэтому, к сожалению, мы не увидим, как такой портфель ведет себя в кризисный период и во времена роста золота в первое десятилетие XXI века. А жаль, было бы интересно взглянуть и протестировать варианты ребалансировки, чтобы успевать снимать прибыль перед коррекциями рынка.