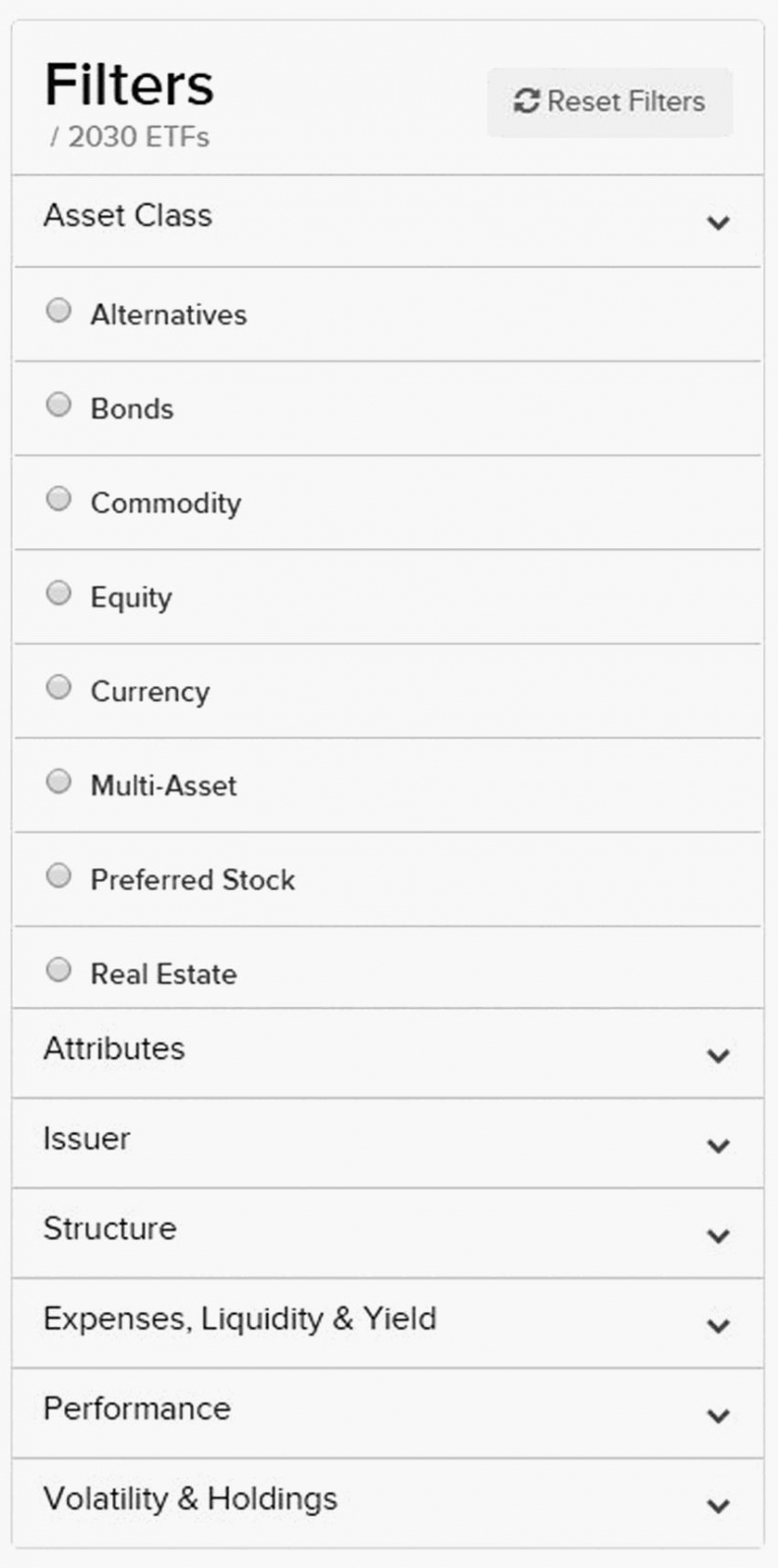

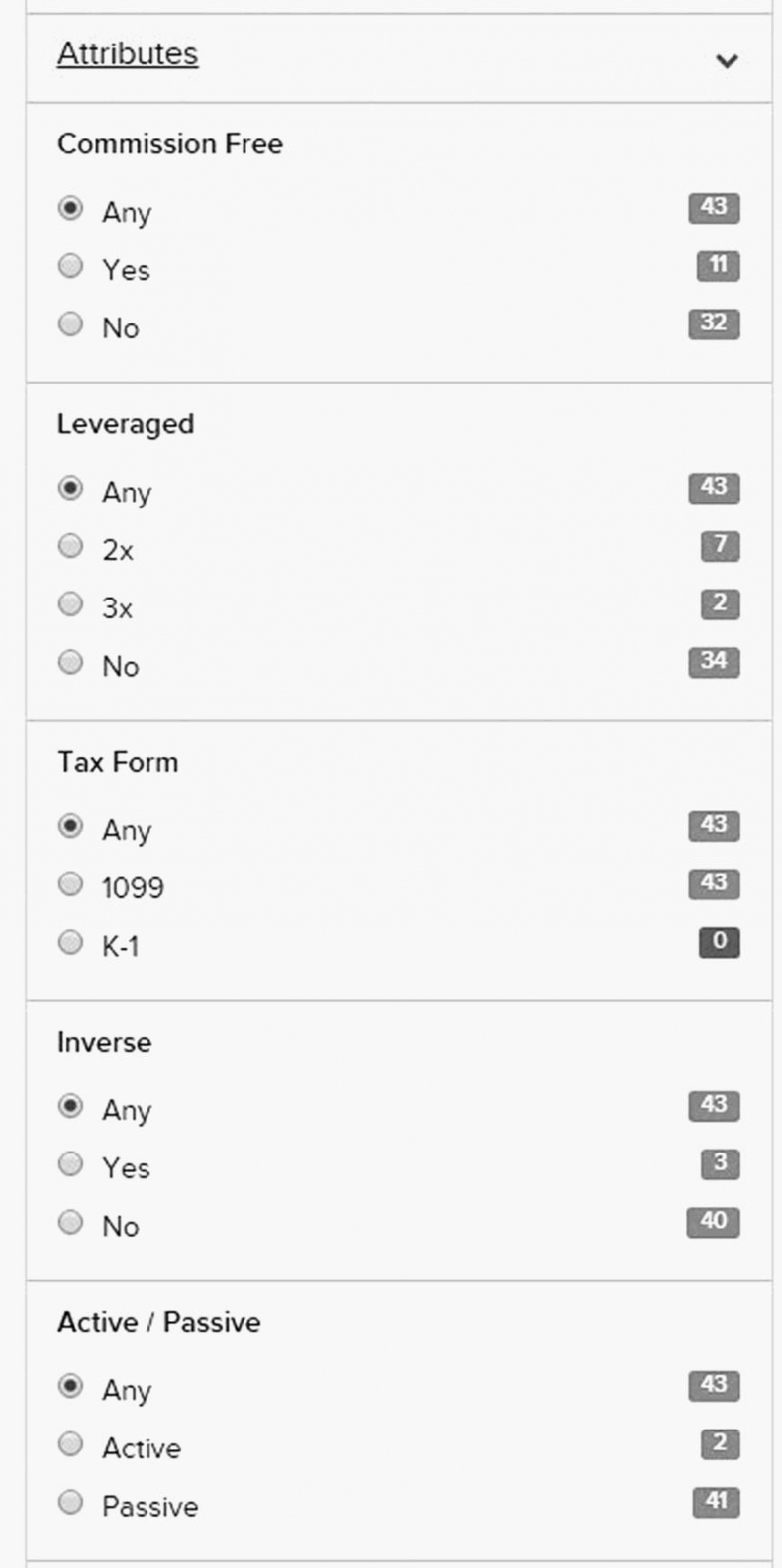

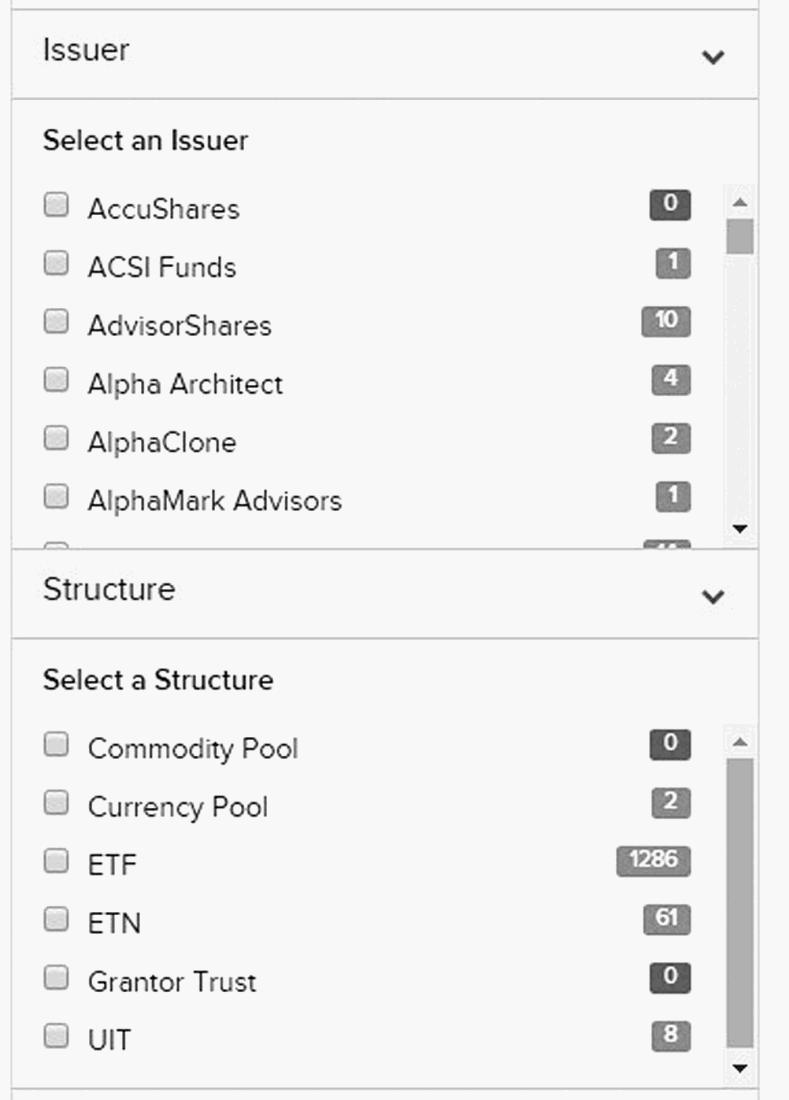

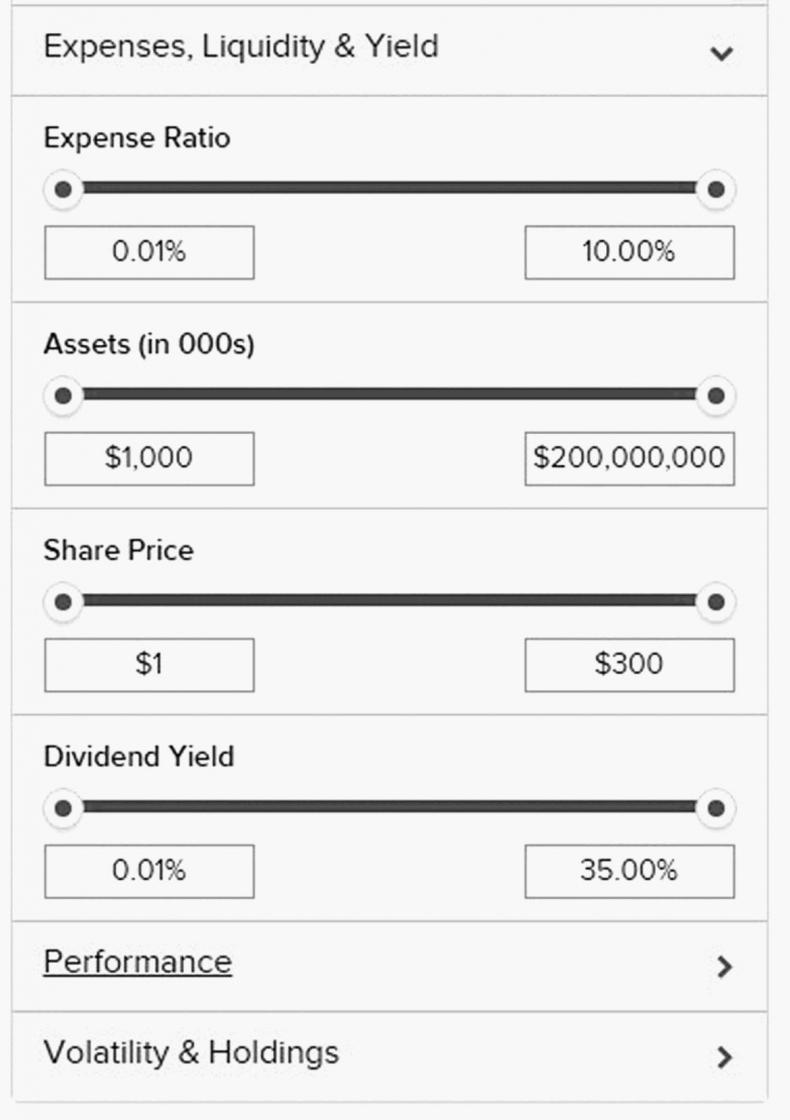

И еще можно делать настройку ползунками по размеру комиссий, величине активов, стоимости одного пая ETF и дивидендной доходности. В следующей вкладке — рост или падение стоимости фонда за последние 12 месяцев, год, 3 года и 5 лет.

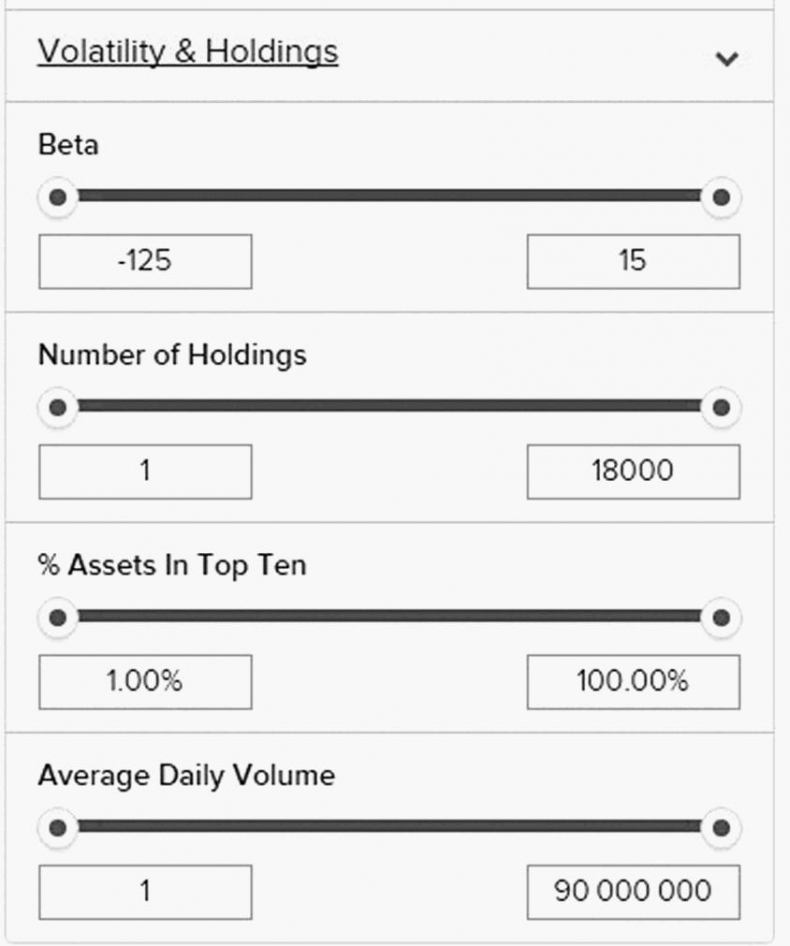

Наконец, в последней вкладке — настройка по коэффициенту Бета, количеству компаний в ETF, проценту активов, приходящихся на тор-10 компаний в фонде. Последняя настройка — средний дневной объем торгов фонда.

В общем, настройка очень тонкая. При желании можно найти все что угодно, по каким угодно параметрам, главное — определиться со стратегией. А мы сейчас как раз перейдем к финальной стадии формирования нашей части консервативного портфеля, а именно — к сбору собственного инвестиционного портфеля из ETF.

Собираем портфель

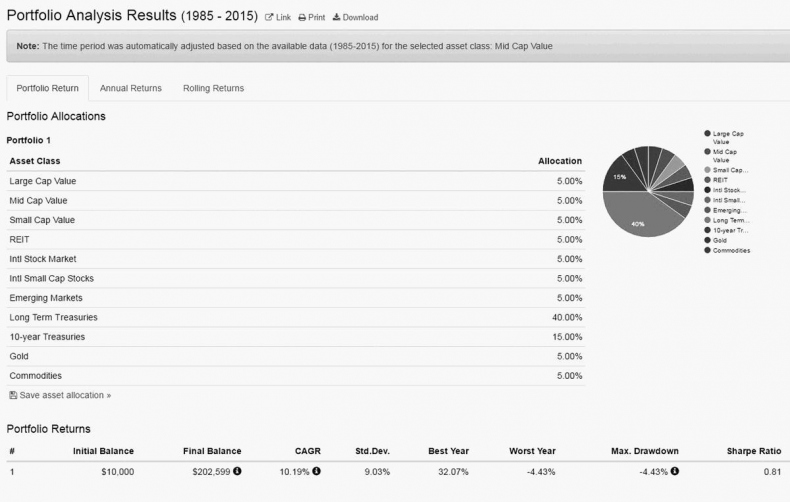

Я провел небольшие тесты с классами активов и все-таки решил внести небольшое изменение в финальный портфель, добавив туда компании средней капитализации. Это совсем незначительно увеличило риск, но при этом немного подняло доходность. Собирать буду этот портфель. А вот какие лучше — по стратегии роста или стоимости, я решу уже в процессе выбора конкретных ETF.

Вот модель портфеля в бенчмарках:

Это очень хороший портфель. Он показал хорошие результаты и в долгосрочном периоде, и в последнее десятилетие, так что будем моделировать его. Приступим к выбору ETF:

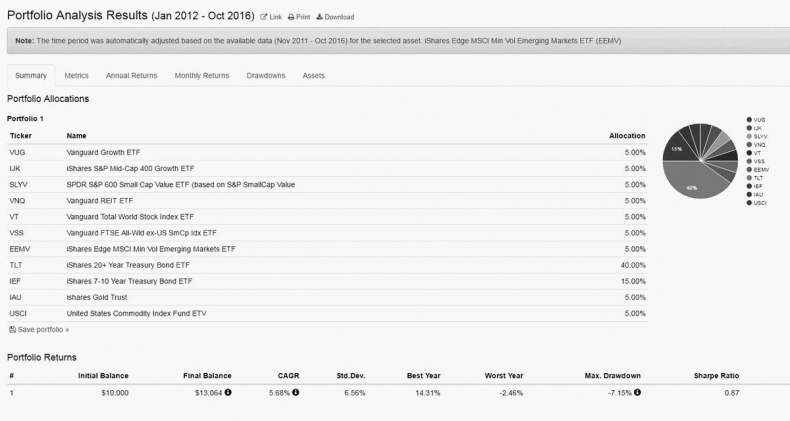

• Large Cap: берем Vanguard Growth ETF (VUG). Акции роста показали себя лучше акций стоимости, поэтому берем их.

• Mid Cap: берем iShares S&P Mid-Cap 400 Growth ETF (IJK), тут акции роста очень хорошо показали себя после кризиса. Хотя в последние годы акции стоимости шли лучше, я все же решил взять этот ETF.

• Small Cap: берем SPDR S&P 600 Small Cap Value ETF (SLYV). В этом сегменте лучше себя показали акции стоимости, да и для диверсификации по стратегии тоже очень полезно.

• REIT: берем Vanguard REIT ETF (VNQ), отличный выбор в классе недвижимости. Я возьму американскую недвижимость: в портфеле сравнивал с недвижимостью по всему миру, и американская сильно выигрывает.

• Intl Stock Market: берем Vanguard Total World Stock ETF (VT). У нас в портфеле были мировые рынки без США, но там такие ужасные ETF, высокие комиссии и низкая доходность. Я понимаю, что он в портфеле для диверсификации, но у простого интернационального индекса корреляция такая же, просадки даже меньше, а доходность выше, поэтому я взял его.

• Intl Small Cap Stocks: берем Vanguard FTSE All-World ex-US Small-Cap ETF (VSS) — да тут фактически и выбора-то не было, он там один такой подходящий.

• Emerging Markets: берем iShares MSCI Emerging Markets Minimum Volatility ETF (EEMV). Можно было взять и VWO, по которому строился индекс в нашем портфеле, но я решил немного разбавить монополию Vanguard в портфеле. Тем более что результаты у этого ETF лучше, хотя история не такая большая.

• Long Term Treasuries: берем iShares 20+ Year Treasury Bond ETF (TLT). Выбрал его не для диверсификации, а действительно по делу: этот ETF очень сильно вытягивал в кризисный год, а это основная функция облигаций — поддерживать баланс в портфеле.

• 10-year Treasuries: берем iShares 7–10 Year Treasury Bond ETF (IEF). В облигациях BlackRock одержал победу над Vanguard, но в акциях ситуация обратная.

• Gold: берем iShares Gold Trust ETF (IAU). Есть, конечно, знаменитый фонд GLD, но там комиссия 0,40 % в год, а тут всего 0,25 %.

• Commodity: берем United States Commodity Index Fund (USCI). Честно говоря, ни одного хорошего фонда тут нет, этот просто просел меньше остальных. В последние годы ситуация для ресурсов не лучшая, все падает. Но я думаю, что как раз сейчас ситуация может начать меняться, поэтому стоит иметь товарные рынки в своем портфеле, к тому же здесь все ETF на фьючерсах и с высокой комиссией.

Ура, мы это сделали! Мы собрали портфель. Правда, большой бэктест сделать не получится, поскольку некоторые ETF существуют лишь с 2011 года. Но в целом он совпадает с оригиналом примерно на 98 %. Я подбирал каждую составляющую отдельно и сравнивал ее с бенчмарком — надо сказать, это весьма трудоемкий процесс.

Теперь наш портфель готов. Он диверсифицирован по акциям и облигациям, по размеру акций, по стратегиям роста и стоимости, по управляющим компаниям ETF, по странам и международным рынкам, в нем также есть золото и товарные рынки. Поэтому с таким портфелем мы можем спать спокойно. Он не принесет сверхприбыли, но обеспечит спокойное накопление капитала, пока наши более активные стратегии будут приносить доход. Или же такой портфель отлично дождется вашей пенсии и скрасит старость — что с ним делать дальше, решать вам.

Итоги главы

Мы познакомились с миром безграничных возможностей ETF, увидели все их многообразие и научились в этом разбираться. Теперь нам известна их история, структура и различные способы работы с ними.

Мы научились отбирать нужные нам ETF-фонды из огромного множества и правильно их анализировать. Теперь мы можем составлять портфели самостоятельно, а также подбирать интересные нам инвестиционные стратегии.

Наконец, мы составили портфель для его консервативной части. Он сформирован по советам Рея Далио и показал наилучшие результаты на историческом тесте. Этот портфель отлично справился с кризисом 2008 года, он сохранит ваши деньги и в будущем — с оптимальной доходностью и минимальными потрясениями для вашей психики.

Глава 16. Активные инвестиции

Этой главой мы начинаем третий блок нашего портфеля — активные инвестиции. В этом блоке мы будем использовать преимущества первых двух — торговых стратегий и консервативного портфеля, а также добавим принципы, которые будут эффективны только здесь. Вы наверняка задавались вопросом: «Должно же быть что-то среднее между долгосрочным портфелем и торговыми стратегиями?»