● Все инвестированные средства клиентов хранятся в Ирландии на счетах банка-кастодиана The Bank of New York Mellon.

● FinEx базируется в Ирландии, так как Ирландия – главный европейский центр не только ETF, но и вообще фондов. В Ирландии выгодное налогообложение.

Прочесть полную расшифровку интервью и послушать подкаст вы можете в iTunes, на «Яндекс. Музыке» или любом другом подкаст-терминале по QR-коду.

Как инвестировать с помощью фондов

Это может сделать даже школьник. Хотя эта фраза не совсем корректна по отношению к школьникам – они гораздо быстрее разбираются в технологиях, чем некоторые взрослые.

Заходите в раздел «Что купить» – «Фонды» – «Акции американских (китайских, российских, немецких) компаний». На выбор. Пай каждого фонда-сборника стоит всего несколько тысяч рублей.

Теперь рассмотрим некоторые фонды подробнее.

Фонды облигаций

Купив один пай такого фонда, вы одалживаете деньги сразу целому списку компаний, среди которых «Газпром», ВТБ, Сбербанк. Всего более 25 заемщиков. Так вы дополнительно снижаете риск – диверсифицируете. Если вдруг Сбербанк завтра закроется, то вы потеряете лишь небольшую часть денег. Хотя если закроется Сбер, то вообще непонятно, кто останется.

Я упомянул два фонда еврооблигаций: FXRU и FXRB.

Чем отличаются эти два фонда? Состав обоих фондов одинаковый. Отличие лишь в том, что, владея паями FXRU, при росте курса доллара вы получите дополнительную прибыль за счет разницы курсов, а при падении немного потеряете. FXRB – фонд со страховкой: если доллар растет, вы не получаете сверхприбыль, но и не теряете прибыль, если доллар ослабевает.

Есть еще интересные фонды FXMM и FXTB. Это фонды с гособлигациями США. Первый со страховкой от разницы курсов, второй – без нее, то есть выгоден, когда доллар растет.

Гособлигации США – это самые безопасные ценные бумаги. Фонд с такими бумагами иногда называют денежным рынком. То есть иметь пай такого фонда – практически то же самое, что держать сбережения в деньгах. Цена фонда постоянно растет, но очень медленно.

FXMM – хорошая альтернатива банковскому вкладу для хранения финансовой подушки или свободных средств. Доходность едва ли перекрывает инфляцию.

FXTB – это безопасная, но почти бесполезная альтернатива долларовому вкладу с той же практически нулевой доходностью.

FXTP – фонд американских гособлигаций с защитой от инфляции. Этот фонд индексирует купоны по официальному курсу инфляции США. Удобный способ хранить свободные доллары, чтобы они не обесценились.

Фонды облигаций есть и у других компаний. Примеры на рисунке.

При выборе БПИФа или ETF на облигации инвестору следует определиться с уровнем риска, который для него приемлем. Чем более консервативную стратегию выбирает инвестор, тем меньше должна быть дюрация облигационного портфеля фонда. Дюрация показывает, насколько чувствительна цена к изменению ставки Центральным банком (чем выше дюрация, тем больше риск снижения цены облигаций и, соответственно, фонда при росте процентных ставок).

Важно также обратить внимание на такой параметр, как ошибка слежения. Она отражает точность соответствия индексу. На практике ошибка слежения показывает в процентах, насколько сильно состав фонда может отличаться от состава индекса. Чем меньше ошибка слежения, тем лучше.

Почему опасно инвестировать в экономику России

Объясню очень кратко. Речь идет о фонде с акциями российских компаний.

Сейчас российский индекс ММВБ на 37 % состоит из ресурсов сырья, энергетики и… Сбербанка (а еще год назад их доля доходила до 50 %). На все остальные отрасли (телекоммуникации, здравоохранение, IT, финансы помимо Сбера и прочие) приходится только 63 %. Это можно увидеть по составу индекса Российской торговой системы (РТС) – индикатора здоровья крупнейших компаний нашей страны. Доля Сбербанка в 2020 г. составляла 15 %.

Столь значительная доля компаний одной нефтяной отрасли влечет за собой огромный риск. Падает цена на нефть – и вся экономика вслед за нефтью летит вниз. Со Сбером то же самое. Снижение стоимости акций одного банка значительно влияет на весь индекс.

Для сравнения: в американском индексе S&P 500 на сырье и энергетику приходится около 8 %.

Что из этого следует? Что, вкладывая деньги в экономику России через фонды ETF, вы фактически вкладываете их в Сбербанк и нефтегазовые компании: «Газпром», «Лукойл», «Татнефть» и подобные им.

Как правильно диверсифицировать риски

Если вы все-таки хотите инвестировать в российские компании, то придерживайтесь двух важных пунктов.

1. Докупите отдельные акции других отраслей, чтобы не было сильного смещения пропорции в какую-то одну сторону.

2. Снизьте долю фондов, ориентированных на российскую экономику, в своем портфеле.

Фонды США

Я уже несколько раз упоминал, что вложиться во всю экономику Америки можно через фонд. Так вы в долгосрочной перспективе обгоните по доходности всех, кто держит деньги на банковских счетах в России. Вы можете купить паи такого фонда у российских брокеров через Сбербанк, Альфа-Банк, ВТБ, «Тинькофф» и УК FinEx.

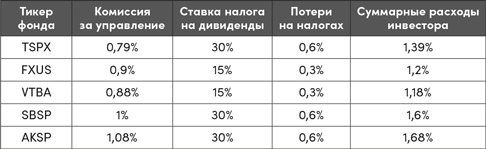

При выборе фонда важно обращать внимание на два параметра:

1. Комиссия за управление. Она учитывается автоматически внутри фонда.

2. Ставка налога на дивиденды. Некоторые фонды платят дивиденды в два раза выше других, что отражается на суммарном результате.

Без лишних слов и с абсолютной непредвзятостью скажу, что на данный момент фонды УК FinEx – самый выгодный способ инвестирования в широкий рынок акций. По размерам комиссий до зарубежных инвестиционных компаний этой компании еще далеко, но на российском рынке пока FinEx никто не может обогнать.

С ETF, основанными на экономике других стран, вы можете ознакомиться на сайте УК FinEx. Помните главное: покупайте акции разных стран, чтобы снижать риски и в перспективе повысить доходность. Подробнее о составлении инвестиционного портфеля читайте в части «Расчет доходности и сбор портфеля».