Чтобы избежать такого недоразумения, по мере приближения к пенсионному возрасту вам следует переводить деньги из акций – в облигации или денежные фонды.

Почему именно облигации? Напомню, что облигации дают вам возможность получать доход вне зависимости от экономической ситуации. Заемщики обязаны отдавать долг, а вот совладельцам компании – акционерам придется терпеть «просадку».

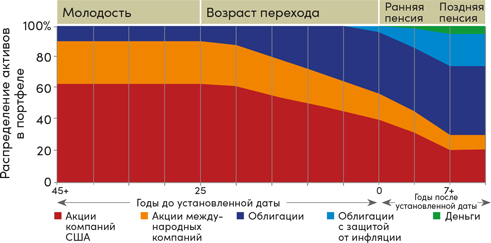

На схеме ниже показан один из примеров перераспределения пропорции по мере приближения к установленному вами возрасту.

Облигации дают в среднем 10 % годовой прибыли в рублях, поэтому в главе о расчете пенсионного капитала мы использовали именно эту цифру. Вы как бы безболезненно для своего капитала будете снимать эти 10 %, а основная сумма не будет уменьшаться.

Второй вариант получения дохода на инвестиционной пенсии – это покупка акций компаний, которые выплачивают дивиденды. Об этом поговорим позже.

Как правильно тратить накопленные деньги

Я уже много писал о том, как деньги накопить. Вопрос, как их тратить, вроде бы проще, но есть несколько нюансов. На какой срок хватит накоплений? Сколько тратить в месяц, чтобы быстро не «проесть» все деньги? Когда тратить только проценты, а когда начать расходовать основную часть накопленных денег? Сейчас вы получите ответы на все эти вопросы.

Начну, как обычно, с простого. Весь срок работы с инвестициями можно разделить на два периода: накопление капитала и расход накоплений.

1. Накопление

В этот период вы не тратите деньги, а лишь покупаете ценные бумаги. Обычно это время активной трудовой деятельности. Пока у вас есть работа. Больше откладываете – быстрее растут сбережения.

2. Использование

С начала этого периода вы начинаете расходовать накопления. Основная сумма постепенно уменьшается. Вы рассчитываете расходы до предполагаемой даты смерти, как бы сухо это ни звучало.

Как расходовать накопленный капитал? – Тратить его можно двумя способами. Первый – снимать только процент. Тогда основная сумма не будет уменьшаться и продолжит генерировать вам такой же доход.

В части 7 я брал в расчет 10 % рублевую годовую доходность, которую может генерировать накопленный капитал. Получать такие проценты можно с помощью купонов российских облигаций или дивидендных акций. В нашей стране одни из самых больших дивидендных выплат, но вместе с тем и инфляция выше многих западных стран. Если говорить про долларовые активы, то здесь работает «правило 4 %».

Правило говорит о том, сколько процентов от капитала можно снимать с учетом инфляции доллара, чтобы капитал не заканчивался. Впервые об этом правиле заявил профессор Уильям Берген в 1994 году. Свои исследования он основывал на портфеле 50/50 акции и облигации США. Правилу 4 % чаще всего следуют герои движения F.I.R.E., о котором я расскажу в следующей главе. Для большинства вполне может подойти второй способ.

Второй способ – вы можете начать тратить дополнительно часть основной суммы. Как один из вариантов, вы можете разделить весь накопленный капитал на количество «лет дожития» и ежегодно расходовать его в этом размере. Капитал будет соответственно уменьшаться, но все равно в течение года остаток будет подрастать на какую-то сумму. В уме такие операции уже не посчитать. Можете воспользоваться специальной таблицей с пенсионным калькулятором. В нее надо ввести, какой процент зарплаты планируете откладывать, размер инфляции и количество денег, которое вы хотели бы расходовать на пенсии.

Таблица скорректирует ваши расчеты и подскажет, стоит ли увеличить взносы или поумерить свой пыл на пенсии (ссылка по QR-коду).

F.I.R.E – твердая пенсия, ранний уход

О государственной пенсии в России и Норвегии мы уже поговорили. Теперь я приведу вам еще один интересный пример, как можно организовать пенсию, но уже не связанный с государством.

В США есть целое движение, которое называется FIRE (Financial Independence, Retire Early, или по-русски «финансовая независимость, ранняя пенсия»). Молодые люди начинают откладывать от своих доходов 50 % и больше, чтобы максимум к 40 годам уйти с работы и жить на проценты от инвестиций.

На первый взгляд, такой подход кажется отличной идеей. Однако если копнуть глубже, обнаружится несколько нюансов. Сейчас я подробно разберу этот стиль жизни с конкретными примерами.

Начну с истории американца Джастина МакКарри. Благодаря снижению расходов и откладыванию весомой части дохода он «вышел на пенсию» в 33 года. Сейчас он, его жена и трое детей живут в Северной Каролине (небогатый штат недалеко от Нью-Йорка).

Как ему удалось накопить нужную сумму? Вот несколько пунктов, которые он выполнил (по мере их описания адаптирую для России):

1. Пользовался всеми налоговыми льготами. В США высокие налоги, но, если подойти с умом, можно платить налоги меньше 1 % от годового дохода, как это делал Джастин. В РФ тоже можно получать налоговые вычеты на услуги здравоохранения, на обучение, покупку жилья. Есть также специальные инвестиционные льготы ИИС и ЛДВ (льгота долгосрочного владения), о которых я подробно расскажу в следующей части.

2. Купил скромный дом на аукционе в три раза дешевле аналогичных. В нашей стране также проводятся торги, на которых выставляются, например, помещения после банкротства их владельцев. Можете изучить этот момент. Хотя все не так просто.

Начните с прослушивания 90-го эпизода моего подкаста «Деловая библиотека», в котором я обсуждал этот вопрос с экспертом Николаем Качановым (ссылка по QR-коду).

3. Откладывал от 60 до 70 % своего заработка.

4. Минимизировал бытовые расходы. Покупал одежду в межсезонье по скидкам, ездил на скромном авто.

5. Путешествовал в низкий сезон. Зачем отправляться в отпуск в пиковые месяцы? В другое время можно выбирать выгодные предложения и самостоятельно бронировать отели.

6. Инвестировал в фонды ETF с акциями, облигациями и бумагами на недвижимость.

К 2013 г., когда он вышел на пенсию, он накопил $1 250 000. В середине 2019 г. у него было уже больше $2 млн. При суммарном годовом доходе семьи $70 000–100 000 они откладывали больше половины. А жили они все это время на $2000–2500, на наши деньги (до 2014 г.) это 50 000–75 000 рублей. Даже в России сумма кажется весьма скромной, что уж говорить про Америку.