В 1970-е произошла кардинальная перемена: экономисты стали применять количественный анализ. С помощью математического моделирования кванты

помогали узнать цены деривативов, даже с завихрениями в духе книг Доктора Сьюза

. Наиболее сложными были CDO — так называемые обеспеченные долговые обязательства (collateralized debt obligations)

[134].

Хотя детали могли различаться, общий рецепт был таков:

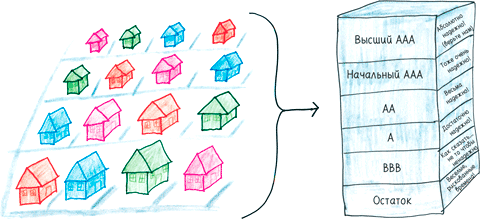

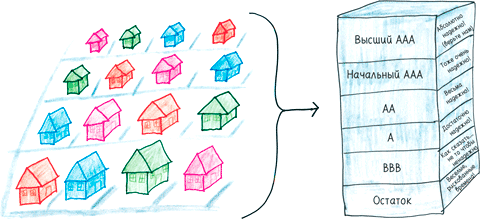

1. Соберите тысячи ипотечных кредитов (наподобие тех, что мы обсуждали сейчас) в единый пакет.

2. Разделите пакет на слои (под названием «транши») в зависимости от риска невыплат: от низкого до высокого.

3. Когда придут процентные выплаты, в первую очередь расплатитесь с обладателями траншей с низким риском, а в последнюю очередь — с теми, у кого транши с высоким риском.

CDO предлагали богатое меню рисков и выплат, транши на любой вкус. Вы готовы доплатить за безопасную ставку? Специально для вас — вкусный транш с низким риском. Ищете вариант подешевле с высоким риском? Тогда предлагаем пикантный транш с высоким риском, пальчики оближешь. Предпочитаете что-то промежуточное? Ну, просто дайте знать нашим шеф-поварам; уверен, они приготовят блюдо по индивидуальному рецепту.

Инвесторы причмокивали и просили добавки… вплоть до сентября 2008 года, когда официант принес счет.

3. Квартирный вопрос

Флешбэк: в 1936 году сюрреалист Рене Магритт нарисовал серию эскизов под названием «Le Problème de la Maison», где дома изображены в необычной обстановке: они гнездятся в ветвях деревьев, прячутся в морских пещерах, свалены на дно гигантской канавы

[135]. На моем любимом рисунке дом стоит прямо посреди пустынной равнины, и он выглядел бы заурядно, если бы не пара гигантских игральных костей по соседству.

Кто знает, что имел в виду Магритт? Однажды он изобразил птицу, хватающую женскую туфлю, и назвал эту картину «Бог не святой». Но я полагаю, что художник бросает вызов нашей идее о том, что дом — эмблема безопасности. Напротив (и в мои намерения не входит вас пугать), дом — это нечто непредсказуемое и ненадежное, некий экзистенциальный риск. Не исключено, что вы вложите в собственный дом крупнейшие в жизни инвестиции, в несколько раз превышающие ваш годовой оклад, и этот долг будет выплачивать целое поколение вашей семьи. Дом — это образ неопределенности, а не стабильности.

Спустя семь десятилетий после визуального каламбура Магритта банкиры с Уолл-стрит столкнулись со своей собственной Problème de la Maison: ценообразование CDO. Проблема состояла в том, чтобы выявить взаимосвязь между различными ипотечными кредитами. Насколько мне известно, мы с вами не зависим друг от друга. Поэтому, если я не выплачу ипотеку, вероятно, вас это никак не коснется. С другой стороны, мы живем внутри единой экономики. У нас не больше шансов укрыться от нешуточной рецессии, чем от свежих поп-шлягеров этого лета. Так что если я не погашу кредит, то, возможно, и вы находитесь в опасности. На языке Уолл-стрит вопрос заключается в том, представляют ли невыплаты кредитов идиосинкратический или системный риск

[136].

Дома — это отдельные игральные кости и исходы всех бросков не зависят друг от друга? Или это тысячи отражений одной игральной кости в галерее зеркал?

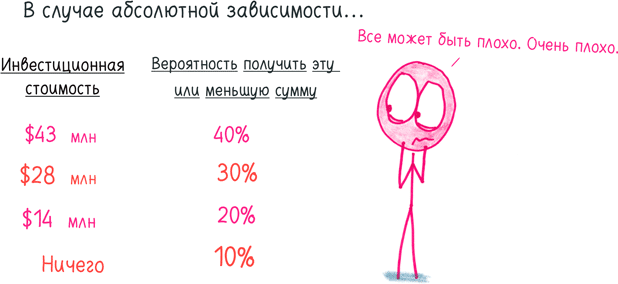

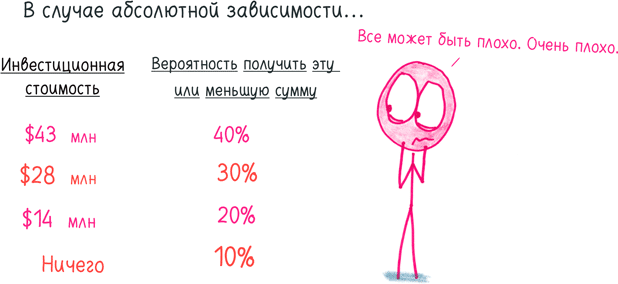

Представьте себе CDO, обеспеченное долговое обязательство (крошечное, если трезво посмотреть), на основе 1000 ипотечных кредитов, которые мы проанализировали выше. Мы оценили каждый в $50 000, следовательно, весь пакет ипотечных кредитов должен стоить $50 млн.

Если ипотечные кредиты не связаны друг с другом, Уолл-стрит может спать спокойно. Конечно, наши инвестиции могут принести на один миллион долларов меньше, чем мы ожидали, но абсурдно опасаться, что мы потеряем два миллиона долларов, а потеря пяти миллионов долларов просто немыслима (вероятность меньше одной миллиардной). Независимость обеспечивает стабильность, исключая вероятность катастрофических потерь.

Однако если все ипотечные кредиты — это дубли одного броска костей, то банкиры с Уолл-стрит начнут кричать во сне и просыпаться в холодном поту. Опасности, за мгновенье до того немыслимые, уже очень даже мыслимы. В этой сделке есть ужасающая вероятность 1 к 3, что мы потеряем почти половину наших инвестиций, и леденящая кровь вероятность 1 к 10, что мы потеряем все.

Разумеется, ни та ни другая модель не соответствует действительности. Мы не пчелы с коллективным разумом, чьи действия безупречно синхронизированы, и не суровые индивидуалисты, которых не волнует, как дела у их соседей. Нет, истина лежит посередине, грядущие события в жизни всех людей изящно переплетены. Кажется очевидным, что невыплата одного ипотечного кредита повышает вероятность невыплаты другого, но насколько и при каких условиях? Это сложнейшие вопросы, с которыми сталкиваются вероятностные модели.

Решение Уолл-стрит включает пресловутую гауссову копулу

[137]. Изначально эту формулу стали применять компании по страхованию жизни: она помогала скорректировать вероятность смерти клиента после кончины его второй половины. Замените «супруг» на «дом», а «смерть» на «невыплату кредита», и вы получите модель вычисления взаимозависимости ипотечных кредитов.