Ответ: по общему правилу физлица, применяющие спецрежим НПД, не обязаны делать отчисления на пенсионное страхование, как, например, индивидуальные предприниматели или нотариусы. Поэтому пенсионный стаж для них не учитывается, пенсионные баллы не накапливаются, страховая пенсия не формируется. Пенсия может быть только социальной.

Самозанятый может копить себе на пенсию сам. Существует множество разных стратегий — для молодых людей и не очень, для богатых и бедных, для тех, кто готов погружаться в тонкости финансовых операций, и для тех, кто не готов.

Для тех граждан, кто не хочет осваивать новые финансовые инструменты и разбираться в рисках инвестиций и выгодных вложениях, российская пенсионная система предлагает формировать свою пенсию самостоятельно за счет добровольных взносов.

Для вступления в систему пенсионного страхования сначала нужно заявить о своих намерениях в территориальное отделение Пенсионного фонда по месту жительства, направив соответствующее заявление. Для этого не придется оформлять документы и не надо никуда идти — все можно сделать непосредственно через мобильное приложение «Мой налог» без посещения Пенсионного фонда. Также через приложение можно делать и добровольные отчисления на свою пенсию. После регистрации в приложении самозанятый получит доступ к информации о сумме взносов для уплаты в текущем году (стоимость страхового года), сведения об учтенных ПФР платежах и размере стажа.

Вопрос: сколько платить взносов в год?

Ответ: размер страховых взносов гражданин-участник системы пенсионного страхования определяет самостоятельно. Обязательной минимальной к уплате суммы нет, определен только максимум. На 2020 год это 259 584 рубля.

Платить взносы можно двумя способами: перечислить всю годовую сумму сразу или делать небольшие периодические отчисления.

Чтобы получить 1 год пенсионного стажа самозанятые, формирующие свой стаж самостоятельно, должны заплатить в 2020 году 32 448 рубля. Взносы нужно внести до 31 декабря 2020 года. Если заплатить за год менее 32 448 рублей, то в страховой стаж засчитается количество месяцев пропорционально уплаченной сумме.

За предыдущие периоды страховые взносы для получения пенсионного стажа заплатить нельзя.

Вопрос: как деятельность в качестве самозанятого повлияет на социальную доплату к пенсии для пенсионера?

Ответ: если пенсионер-физическое лицо является плательщиком НПД и добровольно не уплачивает страховые взносы на обязательное пенсионное страхование, то он не теряет право на социальную доплату к пенсии.

Этому есть основание: социальная доплата к пенсии не выплачивается в период выполнения работы или иной деятельности, в период которой граждане подлежат обязательному пенсионному страхованию. А самозанятые от уплаты страховых взносов освобождены.

Про кредитные отношения

Вопрос: сможет ли самозанятый получить кредит в банке?

Ответ: для получения кредита с целью определения платежеспособности заемщика банки требуют подтвердить доход. Доход должен быть официальным, документально подтвержденным и задекларированным — то есть с дохода должны быть уплачены все причитающиеся налоги.

Если официально трудоустроенный сотрудник при получении кредита может легко подтвердить свой доход справкой по форме 2-НДФЛ, то у самозанятых такой справки нет. Для одобрения кредита самозанятый сможет представить в кредитный комитет банка два документа, подтверждающие его статус и доход, полученный в рамках применения спецрежима НПД:

1) официальный статус самозанятого подтверждается справкой о постановке на учет физического лица в качестве налогоплательщика НПД по форме КНД 1122035. Она выгружается из приложения «Мой налог».

2) сведения о полученном доходе и уплаченных налогах при применении спецрежима для самозанятых подтвердит справка о доходах по форме КНД 1122036, которую самозанятый также сможет сформировать самостоятельно в приложении «Мой налог». При формировании такая справка о доходе автоматически подписывается усиленной квалифицированной подписью налогового органа и приравнивается к собственноручно подписанной налоговым органом справке.

Перспективы эксперимента

Вопрос: планируется ли повышение налоговых ставок в рамках специального налогового режима «Налог на профессиональный доход»?

Ответ: нет, в течение 10 лет ставки налога, как и предельный размер годового дохода 2,4 млн. рублей для сохранения статуса самозанятого меняться не будут. Это беспрецедентная норма, и она прямо прописана в законе от 27.11.2018 г. № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима „Налог на профессиональный доход“».

Вопрос: зачем вообще выходить из «тени» и становиться самозанятым?

Ответ: кроме очевидной причины «жить по закону», есть еще масса преимуществ:

— не нужно тратить деньги на штрафы и пени;

— не придется терять нервы и время на споры и судебные разбирательства;

— официально подтвержденный доход — для целей кредитования, оформления визы и других целей;

— спокойная работа, развитие бизнеса и огромный психологический комфорт;

— отсутствие рисков и потерь — все законно и прозрачно;

— легальный статус — это дополнительные гарантии для ваших клиентов и ваша репутация.

Глава 14. Кому выгодно стать самозанятым

Специального списка видов деятельности для самозанятых нет. Но помним, что есть перечень работ (услуг), на которые закон о самозанятых не распространяется:

Все остальное самозанятым делать можно: работать таксистом, сантехником или блогером, ремонтировать компьютеры, шить сумки, печь блинчики и торты, стричь котиков, собак и людей, делать сайты, писать тексты.

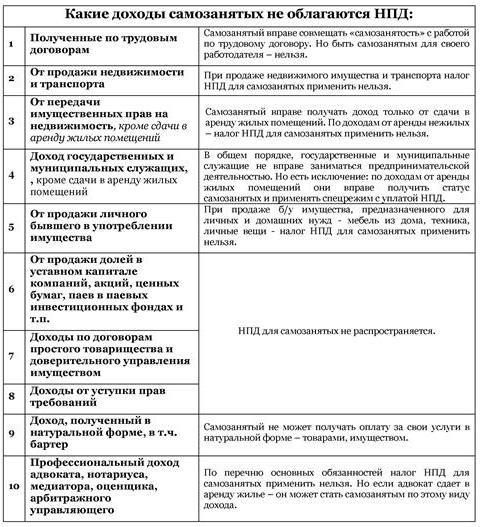

Помним, что еще есть ограничения по видам доходов.

Налог на самозанятых НПД на эти виды доходных операций не распространяется. С этих доходов самозанятый должен уплатить налог на доходы физических лиц (НДФЛ) по ставке 13 %.

Так кому же выгодно стать самозанятым?

Самозанятыми становятся люди всевозможных профессий из самых разнообразных сфер деятельности: