По оценкам компании Arthur Andersen, относящимся к середине 1999 года, основные параметры инвестиционного климата в России улучшились в 1995–1998 годах. После кризиса произошло ухудшение по некоторым параметрам, хотя оно не было драматическим. Нет позитивных сдвигов в налоговой системе, валютном регулировании, сокращении бюрократии. Уровень коррупции оценен как «очень низкий», причем до начала известных скандалов.

1.3

Конкуренция на международном рынке капиталов

Следует исходить из того, что Россия уже достаточно интегрирована в мировую экономику. Капиталы, необходимые ей для реструктуризации, наша экономика сможет получить только в том случае, если условия для размещения инвестиций в России будут относительно лучше, чем в странах, конкурирующих за привлечение капитала. Это касается и отечественных инвесторов, предпочитающих сегодня вывозить инвестиции преимущественно в развитые страны Запада, и тем более инвесторов иностранных. Оживление мировой экономики после финансового кризиса создает благоприятные условия для возобновления роста иностранных инвестиций в масштабе мировой экономики. Это будет означать постепенное возвращение к характерным для 90-х годов тенденциям расширения иностранных инвестиций в странах с развивающимися рынками. В период 1992–1997 годов ежегодный приток частных иностранных инвестиций в эти страны составлял примерно 166 млрд. долл., из которых около 53 % приходилось на прямые инвестиции.

Кризис слабо затронул прямые инвестиции. В 1998 году их чистый приток в страны с развивающимися рынками составил 131 млрд. долл., что лишь на 11,5 млрд. долл. меньше, чем в 1997 году, и на 15 млрд. долл. больше, чем в предкризисном 1996 году. Напротив, сумма чистых портфельных инвестиций устойчиво сокращалась с 80,8 млрд. долл. в 1996 году до 36,7 млрд. долл. в 1998 году. Сильнее всего пострадали позиции стран с развивающимися рынками в сфере привлечения иных финансовых инвестиций (главным образом, кредитов частному сектору): по данной статье в 1997–1998 годах наблюдался чистый отток средств (60 млрд. долл. в 1996 году и 103 млрд. долл. в 1998). Таким образом, в 1997–1998 годах отрицательное сальдо движения финансовых инвестиций (портфельных и иных) составило 60 млрд долл. Опыт предыдущих кризисов, в частности мексиканского, свидетельствует о возможности быстрого перехода к положительной динамике притока финансовых инвестиций.

В области прямых инвестиций сравнительные позиции России выглядят достаточно скромно. По накопленной с 1989 по 1998 год сумме прямых инвестиций (ПИИ) на душу населения Россия занимает лишь 21-е место среди 25 стран Центральной и Восточной Европы и СНГ. По отношению объема иностранных инвестиций к размеру ВВП ситуация еще менее утешительная. Даже в 1997 году, когда приток ПИИ был максимальным, Россия с показателем 0,8 % оказалась на предпоследнем месте в списке стран Центральной и Восточной Европы и СНГ.

Основным получателем ПИИ в ближайшие годы останутся развивающиеся экономики западного полушария и азиатского континента (соответственно 45 % и 25 % общей суммы чистых прямых инвестиций в страны с развивающимися рынками в 1998 году).

Прогнозировать ситуацию с портфельными инвестициями труднее ввиду неопределенности перспектив азиатских экономик. Однако не вызывает сомнения, что основным получателем этих инвестиций останутся развивающиеся страны западного полушария, доля которых в 1992–1997 годах составляла около 50 %. Доля, на которую может рассчитывать Россия, очень невелика, и впредь ее можно будет увеличить лишь с большим трудом за счет заметного улучшения инвестиционного климата.

Последние месяцы ситуация на рынках стала более благоприятной для России, но в основном за счет стабилизации мирового финансового рынка и появления свободных ресурсов. Внутренние российские условия пока не становятся привлекательнее. Иностранные компании размещают в России производство лишь товаров первой необходимости.

Неурегулированность проблемы государственного долга частным организациям усугубило недоверие рядовых инвесторов к российскому правительству, к его гарантиям и обещаниям, а политическая нестабильность, кадровая чехарда и информационные войны привели к тому, что в целом инвесторы предпочли занять выжидательную позицию по отношению к России.

На наш взгляд, ситуация критическая, особенно в стратегическом плане. Кризис доверия губителен прежде всего для прямых инвестиций, так как они предполагают специфицированную и менее ликвидную форму капитала. Пальцев одной руки хватит, чтобы пересчитать крупнейшие мировые компании, разместившие свое производство в России, несмотря на популярность их брендов на российском рынке и высокий потенциальный спрос. Это является важным негативным сигналом для более мелких производителей, идущих на мировые рынки в фарватере мировых гигантов.

В рейтинге конкурентоспособности на 1999 год, составляемом International Institute for Management and Development (Швейцария) для 47 стран на основании анализа 288 критериев, Россия занимает «почетное» 47 место. Журнал Institutional investor в Institutional Investors 1999 Country Credit Ratings дает кредитным рейтингам России 20 баллов из 100 возможных (максимум символизирует наименьшую вероятность дефолта по суверенному долгу), что ставит ее на 104 место в списке из 133 стран. Это можно назвать внешней средой, с которой придется считаться. Чужие рейтинги нам, безусловно, не указ, но они значительно влияют на решение по распределению капиталов на международном рынке. К сожалению, не в нашу пользу.

Хотя создание особого режима для иностранных инвестиций противоречит принципу свободной конкуренции, те страны, которые успешны в конкуренции на мировом рынке капитала, реально предоставляли иностранцам более льготные условия для предпринимательской деятельности.

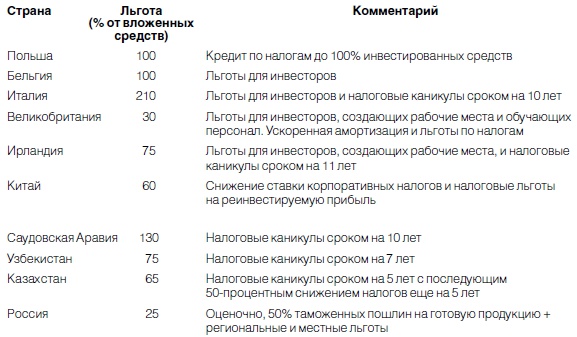

Пользуясь методикой компании Procter&Gamble, льготы для иностранных инвесторов в разных странах можно сопоставить следующим образом (см. табл. 2).

По данным, опубликованным в докладе ООН World Investment report: Trends and Determinants за 1998 год, число стран, корректирующих свое законодательство в сторону либерализации экономических условий и повышения роли рыночных механизмов, значительно выросло в течении 90-х годов, в 1997 году их стало больше семидесяти. Общее число стран, изменивших инвестиционный режим, превысило 150, из которых благоприятны для прямых инвестиций 135, менее благоприятны — 16. Это свидетельствует о том, что конкуренция на мировых рынках за инвестиционные ресурсы ожесточается.

Таблица 2.

СРАВНИТЕЛЬНЫЙ АНАЛИЗ С ВЛОЖЕНИЯМИ В ДРУГИЕ СТРАНЫ

2

Характеристика инвестиционного климата в России

2.1

Факторы, определяющие инвестиционный климат

Понятие «инвестиционный климат» отражает степень благоприятности ситуации, складывающейся в той или иной стране (регионе, отрасли) по отношению к инвестициям, которые могут быть сделаны в страну (регион, отрасль). Оценка инвестиционного климата основывается на анализе факторов, определяющих инвестиционный климат и способствующих экономическому росту. Обычно применяются выходные параметры инвестиционного климата в стране (приток и отток капитала, уровень инфляции и процентных ставок, доля сбережений в ВВП), а также выходные параметры, определяющие значения выходных, характеризующие потенциал страны по освоению инвестиций и риск их реализации. В их числе: